넷마블, 우선협상대상자로 선정

계약 성사땐 지분 25.08% 인수

현금 3000억 유동성 자금 확보

"불확실성 해결, 장기적 성장 수립"

계약 성사땐 지분 25.08% 인수

현금 3000억 유동성 자금 확보

"불확실성 해결, 장기적 성장 수립"

■웅진그룹 "현금 3000억 보유할 것"

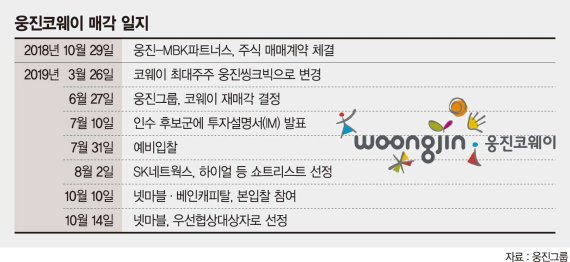

웅진그룹은 14일 이사회를 열고 웅진코웨이 매각을 위한 우선협상대상자로 게임업체 넷마블을 선정했다. 이 소식에 웅진그룹과 웅진코웨이 모회사인 웅진씽크빅 주가가 급등세를 보였다. 계약이 성사되면 넷마블은 코웨이 지분 25.08%를 소유한 1대 주주로서 경영권을 확보하게 된다. 앞서 웅진그룹은 지난 6월 재무리스크 선제 대응 차원에서 재인수 3개월 만에 웅진코웨이 지분 25.08%를 매물로 내놨다.

넷마블이 제시한 금액은 웅진그룹이 웅진코웨이를 사들인 액수와 비슷한 수준이다. 웅진그룹은 올 3월 국내 최대 사모펀드(PEF) 운용사 MBK파트너스가 보유하고 있던 웅진코웨이 지분 22.17%를 1조6832억원에 인수했다. 이후 2000억원 가량의 자금을 동원해 장내에서 2.88%를 추가 매집했다.

이제 웅진그룹과 넷마블은 세부사항을 협의해 이르면 이달 말 주식매매계약을 체결하고 연내 계약을 마무리할 방침이다. 웅진그룹은 웅진코웨이 매각으로 모든 부채를 정리하고 북센과 웅진플레이도시 매각을 통해 추가적인 현금을 확보해 웅진씽크빅을 중심으로 한 안정적 경영을 이어가겠다는 계획이다.

웅진그룹 관계자는 "빠르면 계약이 연말에 종료될텐데 연말까지 매각을 잘 마무리하는데 집중하겠다"며 "웅진코웨이 매각대금을 받아서 인수자금 1조5000억원을 상환하면 3000억원 정도의 현금을 보유하게 될 것"이라고 말했다.

■"웅진코웨이, 불확실성 해소 긍정적"

웅진코웨이도 불확실성을 해소했다는 측면에서 이번 매각이 웅진코웨이에 호재가 될 것이라는 전망이다.

박신애 KB증권 연구원은 "넷마블로의 매각은 대체로 긍정적이라고 판단된다"며 "두 회사 간 단기적 시너지는 제한적이지만, 재무구조가 안정적인 새로운 주인을 만나 기존 사업의 흔들림 없이 장기적인 성장 방향성을 수립할 것으로 기대된다"고 분석했다.

이어 "MBK파트너스가 2015년 7월 매각자문사로 골드만삭스를 선정한 이래 지난 4년간 매각 불확실성이 지속돼 왔다"며 "주가 역시 실적보다는 매각 기대감·실망감에 더 크게 반응해왔다"며 4년 간의 매각 불확실성이 해소된 점을 강조했다.

다만 넷마블의 경우 이번 인수가 게임사업과 연관성이 낮다는 점에서 아쉽다는 반응이다. 박 연구원은"향후 넷마블의 M&A 방향성 역시 비게임 부문으로의 사업확장 가능성을 배제할 수 없게 됐으며 게임사업 경쟁력 강화 측면에서는 불확실성이 확대될 전망"이라고 내다봤다.

이에 대해 넷마블은 그동안 매력적인 인수 대상 게임사가 없었다는 반응이다.

넷마블은 이날 열린 컨퍼런스콜에서 "게임업계에서는 최근 안정적인 수입 및 개발력이 준비된 인수 대상이 희소한 상황"이라며 "실물 구독경제 1위 기업인 웅진코웨이의 비즈니스에 넷마블의 인공지능(AI), 빅데이터, 클라우드 기술력을 결합할 경우 글로벌 스마트홈 구독경제 시장에서 주요 플레이어가 될 가능성을 보유한 기업"이라고 강조했다.

solidkjy@fnnews.com 구자윤 기자 이정은 기자 강현수 인턴기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지