새마을금고중앙회 이사회 작년말 450억 증자안 부결

조만간 투자안내서 발송

조만간 투자안내서 발송

MG손해보험과 자회사 MG인베스트먼트가 나란히 매물로 나왔다. 지난 2017년 12월 중순 새마을금고중앙회 이사회가 450억원 증자 안건을 부결시키면서 MG손보 대주단이 매각 카드를 꺼냈기 때문이다.

■MG손보 매각주간사 티저레터 발송 임박

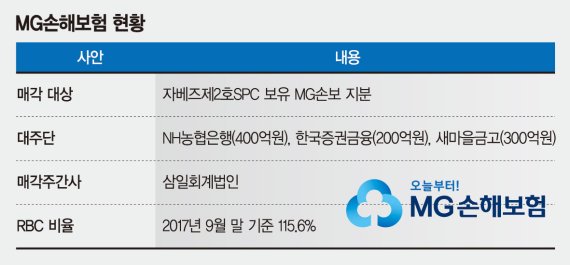

7일 투자은행(IB) 업계에 따르면 MG손보 대주단은 매각주간사로 삼일회계법인을 선정했다. 주간사는 조만간 원매자들에게 티저레터(투자안내서)를 보내고 매각 작업에 착수한다.

MG손보 대주단은 △NH농협은행(400억원) △한국증권금융(200억원) △새마을금고(300억원)로 구성돼 있다. 앞서 MG손보 대주단은 지급여력(RBC)비율이 150% 밑으로 떨어지면 안된다는 약정 조항을 내세워 지난해 12월 말 국내 사모펀드(PEF) 운용사 자베즈파트너스에 '기한이익 상실' 통보를 한 바 있다. MG손보의 RBC비율은 2017년 9월말 기준 115.6%다.

대주단과 별개로 MG손보와 자베즈파트너스가 지난해 11월 선정한 자본유치 주관사 KB증권을 통해서도 매각이 추진될 것으로 알려졌다. 자베즈파트너스는 1800억원 규모로 그린손해보험의 자산을 인수하면서 2013년 2월 설립된 자베즈제2호SPC를 통해 MG손보를 보유하고 있다.

IB업계에 따르면 국내 굴지의 금융사를 포함해 복수의 원매자가 관심을 표명하고 있는 것으로 알려졌다. 실제 매각 측과 A금융사 고위관계자는 지난해 말 MG손보 매각 관련 논의를 하기도 했다. 또 매각 측은 지난해 B 생명보험사에 MG손보 인수 희망을 타진하기도 했지만, "손보 사업에 관심이 크지 않다"는 답변을 듣기도 했다.

IB업계 관계자는 "신종백 현 새마을금고중앙회 회장과 대척 관계에 있는 박차훈 동울산새마을금고 이사장이 차기 새마을금고중앙회 회장으로 선출됨에 따라 새마을금고중앙회의 MG손보에 대한 투자는 어렵게 됐다"고 밝혔다.

그는 "대주단으로서는 MG손보가 2017년 1월 이미 RBC비율 150% 이하를 기록한 만큼, 투자금 회수 차원에서 매각을 진행하게 됐다. 2017년 MG손보가 흑자를 기록했는데, 증자와 리파이낸싱(자금재조달) 후 매각을 진행했으면 훨씬 유리한 가격을 받을 수 있었던 만큼 아쉬운 부분이 있다"고 말했다.

■MG인베스트먼트 매각 타당성 태핑 돌입

MG인베스트먼트도 매각이 진행된다. MG손보는 최근 국내 회계법인을 매각주간사로 선정하고, 시장에 타당성 여부를 태핑중이다.

수의계약이 이뤄진다고 가정하면 연내 매각이 될 가능성도 있다. 정부가 앞으로 3년간 10조원 규모 혁신모험펀드를 조성하겠다고 한 만큼, 기존 트랙레코드(투자기록)를 펀딩에 활용할 수 있어 매물로서 가치가 높은 것으로 평가된다.

MG인베스트먼트는 그린손해보험 자회사인 그린부산창업투자가 모태가 된 벤처캐피탈이다. 주로 세컨더리펀드를 운용하며 구주와 프리IPO 투자에 강점을 보유하고 있다는 평가다. 2013년 대주주가 MG손해보험으로 바뀌면서 상호가 현재의 MG인베스트먼트로 바뀌었다. 현 대표는 윤경순씨로 한화투자증권 및 한화그룹 구조조정본부에서 다수의 투자 업무를 담당한 M&A 전문가다.

MG인베스트먼트는 지난 2017년 초 순수 민간 자금을 모아 만든 200억원 규모 'IBKC-MGI 신성장 특화 Pre-IPO 펀드' 결성을 완료했다. 이 펀드는 정책자금이 들어가 있지 않아 투자처 선정이 자유로운 것이 특징이다. 세컨더리펀드와는 다르게 기업 구주뿐 아니라 신주에도 자유롭게 투자할 수 있다.

2017년 7월에는 KDB산업은행 벤처투자 펀드 소형리그 최종 위탁운용사로 선정되기도 했다. 산업은행은 MG인베스트먼트에 150억원을 출자한다. 올해 1월에는 250억원 규모로 MGI세컨더리투자조합2호를 결성키도 했다.

kakim@fnnews.com 김경아 강구귀 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지