[파이낸셜뉴스] 올해 기업공개(IPO) 시장에서 기관 수요예측 경쟁률과 일반청약 경쟁률의 괴리가 커지고 있다는 지적이 나왔다. 개인 투자자들의 공모주 투자에 대한 우려감이 커진 것으로 분석된다.

박종선 유진투자증권 연구원은 5일 '3·4분기 IPO 시장분석 및 향후 시장전망' 보고서를 통해 3·4분기 IPO 시장을 분석했다.

3·4분기 IPO를 진행한 기업들의 기관 수요예측 경쟁률은 968대 1, 일반청약 경쟁률은 663대 1을 기록했다.

박종선 연구원은 "기관 수요예측 경쟁률은 과거 3·4분기 평균 대비 높은 수준을 유지했다"라면서도 "그러나 일반청약 경쟁률은 지난 5년간 3·4분기보다 낮은 낮은 경쟁률을 보였고, 지속적인 하락세를 보였다"고 지적했다.

기관 수요예측을 거친 16개 종목의 경쟁률은 지난해 1·4분기에 최근 5년 중 가장 높은 경쟁률(1319대 1)을 기록한 이후 지속적으로 하락세를 보여 왔지만 이번 3 분기는 다시 상승세로 전환했다. 반면 일반청약 경쟁률은 지속적으로 하락세를 유지했다.

그는 "기관은 IPO 공모 펀드를 통해 꾸준하게 관심을 유지하고 있는 반면, 개인 투자자는 시장의 변동성이 커지면서 우려감이 반영된 것"이라고 분석했다.

이 때문에 공모가를 확정할 때에도 밴드 상단 이상을 기록하는 기업들의 비중은 줄어들고 있었다.

16개 기업의 공모가를 살펴보면 공모가 상단 이상 비중이 56.3%를 차지하면서 낮은 비중을 보이고 있다. 16개사 중 공모가 상단을 초과한 기업이 3개로 18.8% 비중, 상단에 확정된 기업이 6개로 37.5% 비중을 기록했다. 이외에 하단 2개 (12.5%), 하단 미만이 5개 기업(31.3%)의 분포를 보였다.

박종선 연구원은 "주가 지수의 조정으로 IPO 종목에 대한 선별 작업이 진행되며 공모가 확정에도 변동성이 크게 확대되고 있는 추세"라며 "따라서 공모가 확정

비중이 고른 분포도를 보이고 있다"고 설명했다.

한편 올해 3·4분기 공모주를 받아 첫날 시초가로 매도할 경우 29.3%의 평균 수익성을 보였으며, 월말까지 보유했다면 19.6%의 양호한 수익률 달성한 것으로 분석됐다.

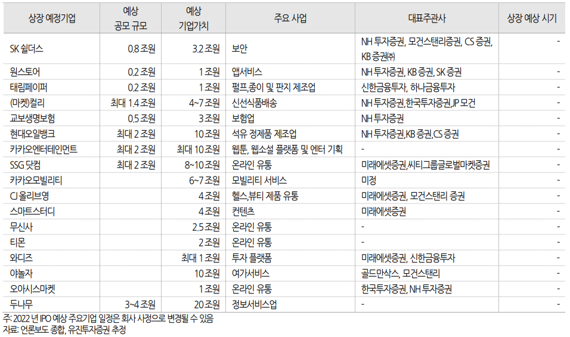

4·4분기 상장 예정 기업 수는 올해 분기별 최대를 넘어 평균(39개 기업)을 크게 넘어설 것으로 예상된다.

9월 30일 기준 수요 예측을 진행하는 기업은 34개, IPO 심사 청구 기업이 41개 기업, 심사 승인을 받은 기업이 16개 기업이다. 다만 대어급 기업은 많지 않을 것으로 예상되는 게 박종선 연구원의 설명이다.

박 연구원은 "최근 승인을 받은 기업 중에 시장에서 관심이 큰 기업은 시가총액 3조원 이상의 평가를 받고 있는 라이온하트스튜디오 등"이라며 "또한 이미 승인을 받은 후 상당기간이 지난 현대엔지니어링, 태림페이퍼, 원스토어, SK 쉴더스, 현대오일뱅크 등도 상황을 지켜보고 있는 중"이라고 귀뜸했다.

그는 "IPO 심사를 청구한 기업 중에서 관심을 가질 만한 기업으로 바이오노트, 팍트라인터내셔널, 미래반도체, 오아시스 등의 있다"고 덧붙였다.

fair@fnnews.com 한영준 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지