증시 상승 국면 손실 최소화

공매도 거래대금 21% 감소

공매도 거래대금 21% 감소

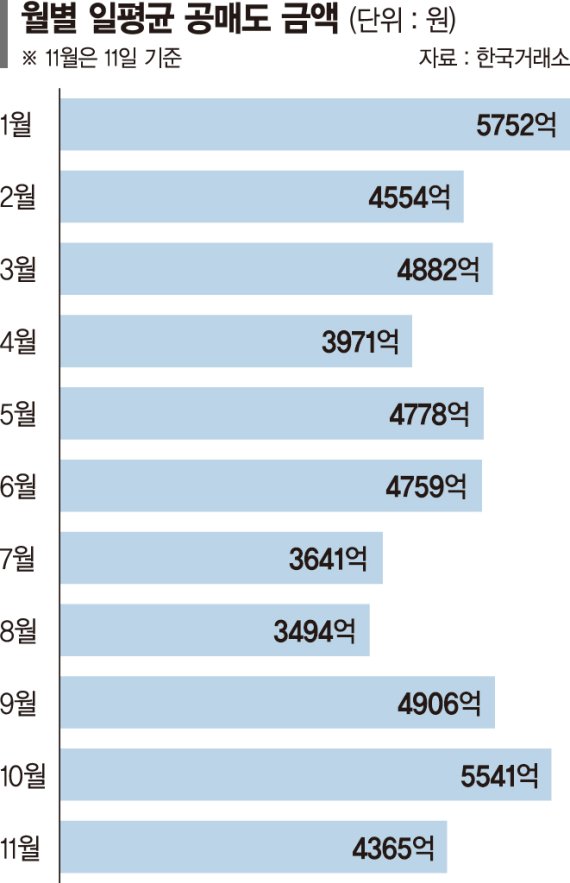

14일 한국거래소에 따르면 유가증권시장 기준 11월 일평균 공매도 거래대금은 4365억원(11일 기준)으로 전월(5541억원) 대비 21.2% 감소했다. 9월 일 평균(4906억원) 금액과 비교해도 11% 가량 줄었다. 이달 둘째 주(11월 7~11일) 하루 평균 공매도 거래대금 역시 4372억원으로 첫째 주(4455억원)에 비해 줄어드는 등 감소 추세를 보이고 있다.

주식시장이 반등하면서 공매도가 감소하고 쇼트커버링이 나타나고 있다는 분석이다.

공매도 투자자들이 주식시장이 더 상승하기 전에 손실을 줄이기 위해 주식을 다시 사들이고 있는 것이다. 또 차입한 주식에 대한 이자(수수료)를 내야 하기 때문에 공매도 기간이 길어질수록 이자율이 높아져 반등 국면에서는 손해가 더 커질 수 있다. 여기에 더해 배당금 등의 문제로 보통 배당락일(12월 29일)인 연말을 앞두고 쇼트커버링 수요가 늘어나는 점도 영향을 미친 것으로 보인다.

증권가에서는 공매도 잔액 비율이 높은 종목에 주목할 만하다는 조언이 나온다. 향후 쇼트커버링이 일어나면서 주가가 오를 가능성이 있기 때문이다.

한국거래소에 따르면 지난 9일 기준 공매도 잔액 비율이 가장 높은 종목은 롯데관광개발로 9.15%에 달했다. 이어 호텔신라(7.41%), 두산퓨얼셀(5.48%), HMM(4.85%) 등이 높았다.

김종영 IBK투자증권 연구원은 "11월은 연말 북클로징(회계 결산), 배당 시즌 도래로 공매도 숏커버링 전략이 유효할 것으로 예상된다"며 "연말 공매도 상환 수요까지 고려하면 공매도 비율이 높은 종목을 선별할 필요가 있다"고 조언했다.

다만 공매도가 많은 종목들이 무조건 주가 반등으로 이어지지 않는다. 이 때문에 기업의 실적, 성장성 등 다양한 조건을 고려해야 한다는 조언이다.

유진투자증권에 따르면 공매도가 급증했었던 2018년 10월 이후 공매도 누적 상위 그룹의 한 달 뒤 수익률은 -5%로 하위 그룹(-1%)과 크게 차이 나지 않았다. 6개월 뒤 수익률은 두 그룹 모두 1%로 같았다. 2019년 5월 당시 한 달 뒤 수익률은 오히려 하위 그룹(3%)이 상위 그룹(-1%)보다 높았다. 6개월 뒤 수익률 역시 각각 -6%, -5%로 비슷했다.

강송철 유진투자증권 연구원은 "과거 시장 반등 국면에서 공매도 누적이 많은 종목의 주가가 두드러지게 반등하지 않았다"며 "일시적인 숏커버링 가능성은 고려해야겠지만 공매도 누적이 많은 종목들보단 장기 유망, 선호 종목 쪽에 집중하는 편이 좋다"고 평가했다.

이주미 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지