한국타이어 금일 오전 이사회 개최

구주 매입가격 낮추고, 유상증자 실시

지분율 50%대에서 54%로 상승

구주 매입가격 낮추고, 유상증자 실시

지분율 50%대에서 54%로 상승

■한국타이어, 이사회 열어 인수 방안 승인

30일 업계에 따르면 한국타이어는 이날 오전 이사회를 열어 사모펀드 한앤컴퍼니와의 한온시스템 주식매매계약(SPA) 관련 투자 계획을 승인했다.

이날 이사회 핵심은 '구주 매입 가격 인하'와 '신주발행 규모 상향에 따른 유상증자 증액' 승인이다. 한국타이어는 한앤컴퍼니가 보유한 한온시스템 주식 가운데 1억2277만4000주를 기존 주당 1만250원에서 1만원으로 2.4% 하향해 매입하기로 했다. 이에 따라 지분 매입 가격은 기존 1조3679억원에서 1조2277억원으로 10.2% 낮아졌다.

대신, 신주발행 규모를 크게 늘려 유상증자 액수를 높였다. 한국타이어는 한온시스템을 인수하며 이 기업이 발행하는 신주 6514만여주를 주당 5605원, 총 3651억원에 제3자 배정 유상증자 방식으로 인수하기로 했는데, 신주 발행 주식 수를 2배 가량 늘리고 가격을 4130원대까지 낮춰 전체 유상증자 규모와 지분을 늘리기로 했다. 이렇게 늘어난 유상증자 규모는 약 2400억원, 해당 지분도 4% 이상이다.

업계는 이르면 2~3주 내 SPA 계약이 체결될 것으로 보고 있다. 업계 관계자는 "SPA가 체결되면 사실상 계약이 마무리 단계"라며 "업종이 다르기 때문에 기업 결합에 큰 문제는 없을 것"이라고 말했다.

■'재계 순위 30위권 진입'...조 회장 리더십 주목

한국타이어가 한온시스템 인수를 마치면 한국앤컴퍼니그룹의 자산 총액은 26조원 규모로 늘어나 재계 순위 30위권 진입이 가능해진다.

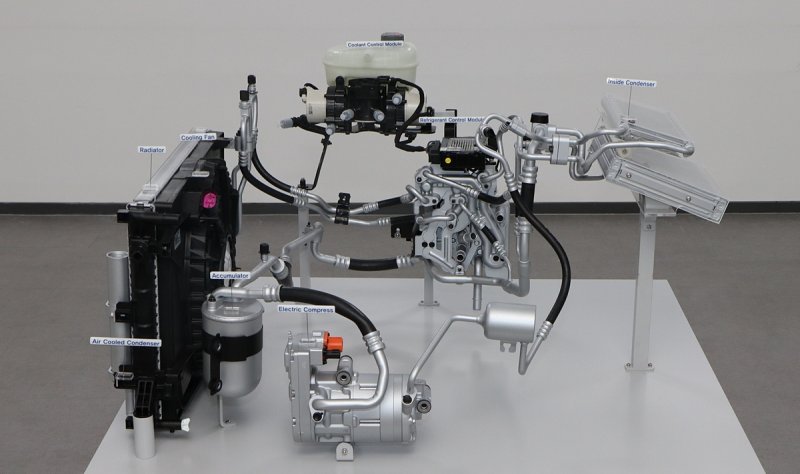

한국타이어는 올해 연말 내 한온시스템 인수를 마치겠다는 입장이다. 업계 관계자는 "최근 전기차 시장 침체와 한온시스템 주가 하락 등으로 '인수 신중론'이 힘을 얻기도 했으나 조 회장의 의지가 워낙 컸다"며 "자동차용 열관리 시스템과 기존 타이어 사업 사이 시너지를 어떻게 내느냐가 중요할 것"이라고 내다봤다. 조 회장은 지난 2014년 한라비스테온공조(전 한온시스템) 시절 최초 지분 인수 때부터 약 10년에 걸쳐, 전략적으로 한온시스템 인수 가치를 저울질해온 것으로 전해졌다. 한국타이어 사업 모델과 자동차용 열관리 시스템을 결합, 모빌리티 전동화 시대 게임 체인저를 만들겠다는 게 조 회장 구상이다. 다만, 한온시스템의 수익성 문제는 앞으로 개선해야 할 과제로 지목된다.

kjh0109@fnnews.com 권준호 조은효 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지