후순위債펀드 '高위험-低수익' 전락

2000.11.06 05:19

수정 : 2014.11.07 12:12기사원문

고위험·고수익 펀드로 각광받던 후순위채(CBO) 펀드가 저조한 수익률을 기록, 고위험·저수익 펀드로 전락하고 있다.

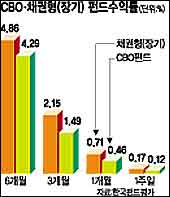

6일 한국펀드평가에 따르면 최초 설정액 100억원 이상 운용기간 1개월 이상인 CBO 펀드는 최근 1주일간 평균 0.12%의 수익률을 기록하는데 그쳤다. 시가평가를 적용받는 채권형펀드가 0.16∼0.17%, 하이일드펀드가 0.15%, 확정금리상품인 MMF가 0.13%의 수익을 올린 것에 비하면 투신사가 운용하는 채권형펀드 중 가장 낮은 수준이다.

CBO 펀드의 수익률 저하현상을 일시적인 것으로 무시할 수 없다는 것이 더 큰 문제다.

지난 1개월동안 CBO 펀드가 올린 수익률도 고작 0.46%.1년으로 환산해도 5.52%에 불과, 은행 정기예금 이율만도 못한 수준이다.3개월간 수익률도 1.49%수준으로 시가평가 채권형펀드 2.05∼2.15%와 큰 차를 보이고 있다.

이로 인해 투자자들 사이에선 높은 위험을 부담하면서까지 굳이 CBO 펀드에 가입할 필요가 있겠느냐는 불만이 나오고 있다.

전문가들은 CBO 펀드의 운용실적이 저조한 이유를 코스닥지수의 약세와 투기채 금리의 상승에서 찾고 있다.수익률을 올리기 위해서는 배정받은 공모주 가격이 올라야 하는데 코스닥시장이 회복기미가 없다는 것.BBB-등급 채권금리도 지난주 0.03%포인트 상승하는 등 불안한 행보를 지속했다.

펀드별로는 차별화 양상이 나타나고 있다.주은투신운용의 ‘후순위채주식3-1호’가 지난 1주일 동안 1.11%의 호성적을 보인 반면 삼성투신운용의 ‘후순위채추가형06주식I-5호’는 -0.06%를 나타냈다.장부가로 평가되는 후순위채의 수익률은 별로 차가 없지만 펀드수익률 변동에 영향이 큰 주식편입비율은 큰 차가 나기 때문이다.

실제로 주은투신의 ‘후순위채주식3-1호’는 전체 자산의 11.87%에 달하는 126억원을 주식으로 보유하고 있어 주가상승의 덕을 톡톡히 본 것으로 나타났다.

한 투신사 펀드매니저는 “채권형펀드의 경우 국공채를 단기매매해 수익률을 맞추는 것으로 알고 있다”며 “상당수의 CBO펀드는 편입주식을 거의 처분, 수익을 올릴 방법이 별로 없다”고 말했다.주가하락을 예상해 배정받은 공모주를 모두 처분한데다 후순위채의 경우 시장에서 거래되는 상품도 아니고 장부가로 평가돼 펀드매니저의 운신의 폭이 좁을 수밖에 없다는 설명이다.

/ jgkang@fnnews.com 강종구기자