관련종목▶

증시 부진에 대체투자 몰려.. 건설·해운 채권도 흥행성공

올해 공모 회사채 시장에서 회사채가 없어서 못 팔 정도로 인기를 끌고 있다. 5일 금융투자업계에 따르면 올해 1~7월 100여개 기업이 114차례(중복 포함)의 수요예측을 진행한 가운데 미매각이 발생한 곳은 현대종합특수강(A-) 단 1곳에 불과했다. 지난해 비우량채 중심으로 미매각 사례가 빈번했던 것과는 전혀 다른 모습이다.

우량 신용등급 회사채에만 집중적으로 몰리던 양극화 현상도 올해는 찾아보기 어려웠다. AA급 이상의 우량채는 물론 BBB급 회사채도 수요예측에서 흥행몰이를 하고 있다. 특히 BBB급 비우량 신용도에 '오너 리스크'까지 겹쳤던 대한항공은 회사채 수요예측에서 '대박'을 터트렸다. 대한항공은 지난달 말 1500억원 규모 회사채 발행을 위해 진행한 수요예측에서 5070억원의 뭉칫돈을 끌어모았고, 목표치보다 3000억원까지 늘려 조달에 성공했다. 2016년 10월 1500억원 모집을 위한 수요예측에서 전량 미매각됐던 대한항공의 회사채가 '없어서 못 파는' 채권이 된 것이다. 이에 BBB급인 한진칼도 오는 31일 공모 회사채 시장에 나올 채비에 착수했다.

'미매각' 성적표를 주로 받았던 해운, 건설사들의 채권도 인기 채권이 됐다. SK해운은 지난달 26일 700억원어치 회사채 발행을 위한 수요예측을 진행한 결과 2470억원의 주문이 몰렸다. 6월 A-에서 BBB+로 한 단계 신용도가 낮아졌음에도 기관들이 몰렸다.

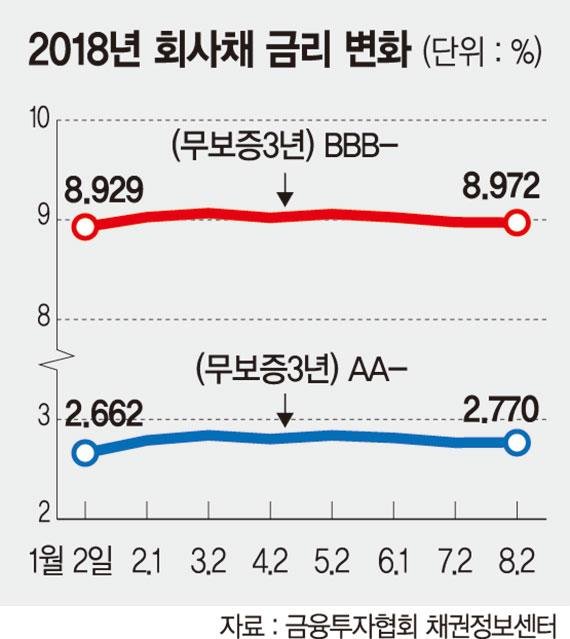

시장 전문가들은 이처럼 회사채 발행시장이 활발한 데는 수급효과가 크다고 평가했다. 올해 금리인상을 앞두고 기업들이 이자비용 절감을 위해 선제적으로 사채발행에 나서면서 공모 회사채 시장은 북적였다. 또 연초 대비 국고채 금리가 떨어지면서 상대적으로 회사채 발행금리 매력이 돋보였다는 평가다. 올해 박스권에 갇히며 부진한 성적을 내고 있는 주식 시장도 채권투자에 대한 관심을 부추겼다. 김상훈 신한금융투자 연구원은 "상반기 국내 크레디트 시장은 수급이 시장을 좌우했다"며 "수급상 회사채는 우호적인 섹터"였다고 설명했다. khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지