작년 투자 3조5천억 달했지만 초기단계 기업에만 85% 몰려

한국 스타트업 투자금액이 지난해 3조5000억원에 육박하면서 7년 내 최고치를 찍었지만 투자비중은 엔젤과 시드, 시리즈A 등 초기투자에 85%가 몰리는 등 '투자 쏠림' 현상이 극심한 것으로 나타났다. 문재인정부가 '제2의 벤처붐' 전략 일환으로 스타트업 생태계를 조성하겠다고 조 단위 정책자금을 편성해 투자규모는 커졌지만 정작 스타트업이 덩치를 키우는 중기와 후기 투자는 미진한 상황이다.

스타트업 업계와 벤처캐피털(VC) 등 관련 전문가는 민간투자가 정책자금을 압도하고, 민간 중심의 대형 VC가 탄생할 수 있도록 정부가 길을 터줘야 한다고 지적했다.

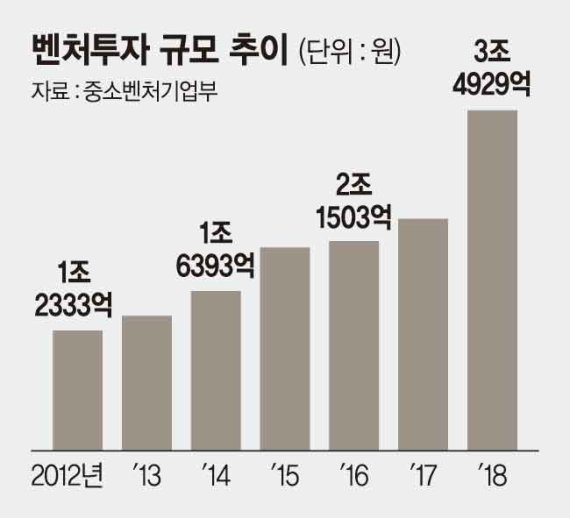

10일 중소벤처기업부, 한국무역협회, VC업계에 따르면 지난해 벤처투자 금액은 3조4249억원으로 지난 2012년 1조2333억원 이후 7년째 증가세를 기록 중이다. 최근 민간 벤처투자협의회가 집계한 작년 벤처투자금액은 6조5000억원에 육박한 것으로 조사되는 등 스타트업에 몰리는 뭉칫돈이 최고치를 경신하고 있다. 문재인정부가 집권 첫해인 지난 2017년 10조원 규모의 혁신모험펀드를 조성, 스타트업 투자 규모를 늘린 영향이다. 지난해 벤처투자 금액의 60%는 정책자금으로 파악된다. 또 올해는 스케일업펀드 12조원, 인수합병(M&A)펀드 1조원도 조성하겠다고 '정부 주도'의 모태펀드 운영 의지를 드러냈다.

하지만 이 같은 투자금은 엔젤과 시드, 시리즈A 등 초기투자에만 몰렸다. 한국무역협회가 낸 '한미중 스타트업 투자 생태계 비교' 보고서를 보면 지난해 시드·엔젤에 투자한 비중(건수 기준)은 65%, 초기는 20%로 85%에 달했다. 중기는 14%, 후기는 1%에 불과했다. 반면 미국은 시드·엔젤은 49%, 초기 23%, 중기 21%, 후기 7%로 중기와 후기 투자건수도 한국과 비교해 높았다.

전문가들은 이 같은 투자쏠림 현상의 원인을 대형VC 부재에서 찾는다. 구글, 페이스북, 우버, 에어비앤비와 같이 스타트업으로 출발해 글로벌 기업으로 10년 내 발돋움하려면 적자를 내더라도 조 단위의 후속투자를 이어가는 소프트뱅크, 골드만삭스와 같은 대형VC가 필요하다는 것이다. 대표적으로 지난 2009년 창업한 우버의 지난 2017년 적자는 45억 달러(약 5조3334억원)에 달했지만 소프트뱅크는 우버에 77억달러(약 9조1260억원)을 과감히 투자했다. '적자기업' 우버는 소프트뱅크 등 든든한 우군 투자를 바탕으로 지난 2015년 자율주행차 연구, 지난해에는 하늘을 나는 택시 '우버에어' 개발에 뛰어드는 등 과감한 혁신을 선보이고 있다.

한 VC 대표는 "한국은 평균 한 VC가 1년에 6~10곳에 투자하고, 투자금액은 5억~50억원 정도"라면서 "만약 3000억원 규모의 펀드를 조성하더라도 한 기업에 리스크를 짊어지고 1000억원의 후기투자를 하는 VC가 있겠는가"라고 반문했다. 실제 쿠팡, 우아한형제들(배달의민족), 비바리퍼블리카 등 국내 유니콘(기업가치 1조원 비상장 기업) 반열에 오른 스타트업의 후속 투자 역시 글로벌 VC가 주도했다.

gogosing@fnnews.com 박소현 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지