관련종목▶

공모금액 ↑, 상장기업 수 ↓

[파이낸셜뉴스] 지난해 기업공개(IPO) 시장에 3조2000억원의 자금이 몰렸다. 전년 대비 공모금액은 소폭 증가했지만, 상장기업 수는 줄었다. 코스닥 기술성장특례를 통해 상장한 기업 수는 지난 2005년 이후 최대치를 기록했다.

19일 금융감독원에 따르면 지난해 IPO시장에 신규상장한 회사는 총 73개사(코스피 7개사, 코스닥 66개사)로 전년 대비 기업수는 4개사 감소한 것으로 집계됐다. 공모 금액은 3조2000억원으로 전년(2억6000억원) 대비 6000억원 늘었다. 업종별로는 전자부품·기계장치 등 제조업(31개사)이 가장 많았다. 이어 제약·바이오(17개사), 소프트웨어 개발 및 공급업(11개사) 순이었다. 외국기업은 SNK(일본) 1개사에 그쳤다.

지난해 특례상장 기업수는 23개사로, 전체 IPO기업의 31.5%를 차지했다. 금감원 관계자는 "코스닥 시장에서 벤처기업의 기술성장·이익미실현 등 특례제도를 이용한 상장이 지속적으로 증가하고 있다"며 "특히 기술성장특례의 경우 21개사로, 지난 2005년 3월 제도 도입 이후 최대수준"이라고 강조했다. 이익미실현특례 상장을 이용한 기업도 제테마 등 제약·바이오 2개사가 신규 상장했다.

평균 수요예측 참여기관 및 수요예측 경쟁률도 지난 2017년 이후 지속적으로 상승하고 있는 것으로 나타났다. 지난해 공모가격이 희망 공모가 밴드 상단 이상에서 결정된 비중은 65.7%로 전년(51.9%) 대비 크게 올랐다.

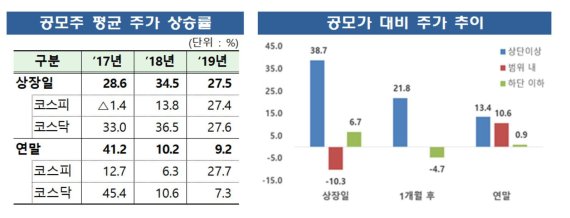

상장 당일 종가는 공모가 대비 평균 27.5% 상승했으며, 연말종가는 평균 9.2% 올랐다. 다만, 코스닥 기업의 연말 종가는 평균 7.3% 상승했으나 공모가보다 낮은 경우(46.9%)도 많았다.

금감원은 공모주 투자 시 투자자는 특례상장 해당 여부, 공모가격 산정근거, 보호예수 및 의무보유 확약기간 등을 따져볼 필요가 있다고 지적했다. 금감원 관계자는 "특례상장 제도는 이익이 발생하지 않거나 기술평가기관의 평가 등급 없이도 상장이 가능하다"며 "상장 후 단기간 내 안정적으로 이익이 발생하지 않을 수 있다는 점을 유의해야 한다"고 강조했다. 이어 "수요예측 경쟁률이 높더라도 상장 이후 고수익을 보장하는 것은 아니며, 보호예수 및 의무보유 확약기간 이후에는 매도가능 수량이 증가해 주가에 부정적 영향을 미칠 수 있음을 유의해야 한다"고 덧붙였다.

nvcess@fnnews.com 이정은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지