공모주 물량 우선배정에 稅혜택

올해 신규 설정액 7000억 육박

올해 신규 설정액 7000억 육박

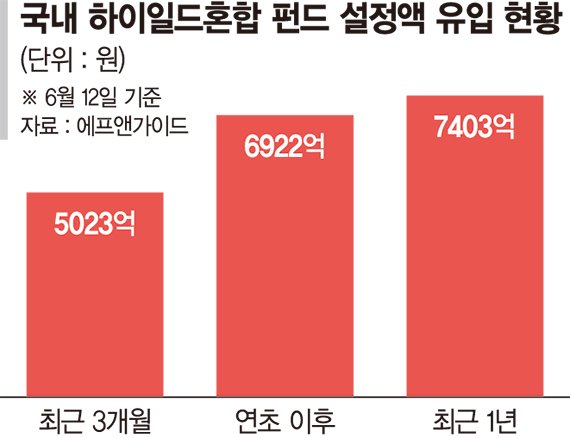

13일 펀드평가사 에프앤가이드에 따르면 국내 하이일드혼합(하이일드공모주) 펀드에는 올해 6922억원(12일 기준)이 신규로 설정됐다. 이에 따라 전체 순자산은 1조8277억원으로 집계됐다. 지난해 말(1조181억원) 대비 8000억원 이상 늘었다. 이 기간 상품 수도 28개에서 34개로 증가했다.

설정액 기준으로 '다올블록딜공모주하이일드'가 올해 1413억원을 끌어모으며 앞장섰다. '다올공모주하이일드'(1310억원), '코레이트하이일드공모주'(1123억원) 등에도 1000억원 이상 들어왔다.

기본적으로 공모주 시장의 확대가 영향을 미쳤다. 올해 1·4분기 신규상장한 14개 종목의 공모가 대비 시초가 상승률은 평균 168%를 가리켰다. 기업공개(IPO)가 연달아 예정돼 있다는 점도 성과를 유지하게 만드는 요인이다. 공모주는 대개 상장 초기에 주가가 집중적으로 오르기 때문에 운용사는 오래 들고 있기보다 목표치를 충족하면 매도하고, 새로운 종목을 매수하는 전략을 취하기 때문이다. 신규물량이 지속적으로 공급돼야 하는 이유다.

코레이트자산운용 박제우 주식운용본부장은 "상장일 주가 상한선을 공모가의 400%까지 열어둔데 따른 증시 흐름이 현재도 이어지고 있다"며 "공모기업 수가 많아지고 있다는 점이 펀드 성과를 꾸준히 낼 수 있는 토대"라고 설명했다.

제도상의 이점도 뒷받침하고 있다. 지난해 6월 조세특례제한법 개정안에 따라 하이일드 펀드는 이자·배당소득 3000만원까지 15.4% 세율을 적용하는 분리과세 혜택이 시행됐다. 공모 물량 5%를 우선 배정받을 수 있고, 코스닥 종목의 경우 올해부터 수치가 10%로 상향됐다.

펀드를 이끄는 또 다른 축인 하이일드 발행 시장도 활기를 띠고 있다. 펀드에 자금이 쏠리면서 하이일드 확보가 필요함에 따라 수요도 덩달아 늘어난 결과다. 한국예탁결제원에 따르면 연초 이후 신용등급 BBB+ 이하 일반 회사채 발행액은 8710억원으로, 지난해 같은 기간(2090억원)의 4배를 넘는다.

국내 36개 글로벌하이일드채권의 순자산 역시 지난해 말 7215억원에서 9479억원으로 30% 이상 증가했다. 금리인하 시점이 확정되진 않았으나 기대감이 살아 있는 데다 부도 위험은 높지 않은 것으로 평가되고 있어서다.

박 본부장은 "금리인하시 하이일드는 더 큰 자본차익을 얻을 수 있고, 발행사 중에는 대기업들도 상당수여서 디폴트가 날 가능성은 희박하다"고 짚었다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지