태영건설, 신용등급 강등시 '여의도 본사' EOD 위기

파이낸셜뉴스

2023.12.14 08:55

수정 : 2023.12.14 09:33기사원문

하나·KB證 1900억 대출..BBB- 이하시 발동

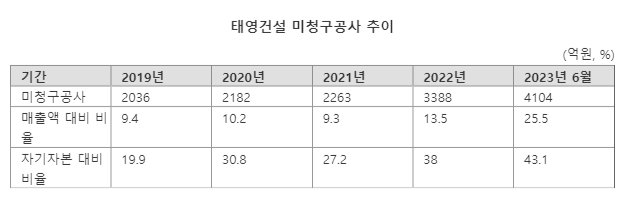

A-지만 우발채무 2.5兆..미청구공사 자기자본 대비 43.1%

윤세영 창업 회장의 경영 복귀..중대 결정 나오나

![[fn마켓워치]태영건설, 신용등급 강등시 '여의도 본사' EOD 위기](https://image.fnnews.com/resource/media/image/2023/12/14/202312140811437677_l.jpg)

[파이낸셜뉴스] 태영건설(A-)의 여의도 본사(옛 SBS 사옥) 담보대출이 신용등급 강등 수준에 따라 기한이익상실(EOD·대출 만기 전 자금 회수 요구)에 들어갈 수 있는 것으로 확인됐다. 이는 BBB- 이하에서 발동된다.

올해 3·4분기 연결 기준 부채비율도 478.7%에 이른다. 통상적으로 건설업계에선 부채비율이 200%가 넘어가면 재정 건전성을 나쁘게 인식한다.

14일 투자은행(IB) 업계에 따르면 태영건설 본사(서울시 영등포구 여의공원로 111, 태영빌딩) 사옥 담보대출 기한의 이익 상실 사유로 대출기간인 1년 동안 태영건설의 회사채 등급이 BBB- 이하로 하락을 추진한다. 이 기간동안 태영건설의 회사채 등급이 BBB0 이하 또는 기업어음등급 A3 이하로 하락하면 대출금리는 1% 높아진다. 상위 트랜치(순위)의 대출원리금을 침해하지 않는 범위 내에서 투자자들의 개별공매권도 부여됐다. 이번 대출은 하나증권과 KB증권이 주선했다.

트랜치A 1300억원(대출금리 6.0%), 트랜치B 400억원(8.0%), 트랜치C 200억원(10.0%) 등 1900억원 규모로 예정돼있다. 부천 군부대 현대화 사업 등 태영건설의 신용보강을 해야하는 PF 사업장에 대여의 형식으로 유동성을 제공하기 위한 목적이다. 태영건설 본사 사옥의 감정평가금액은 가온감정평가법인의 8월 기준 2519억원에 달한다.

태영건설 본사 사옥 대출의 EOD 조건으론 태영건설의 부도사유(처산, 회생절차, 파산절차, 기업구조조정 등)도 해당된다. 전일 태영건설이 증권가에서 '워크아웃'설에 휩싸인 것을 고려하면 곤혹스러운 조건이다. 앞서 태영건설은 9월에도 유동성 악화 논란을 겪기도 했다.

태영건설은 올해 들어 1조원 이상의 차입을 단행하며 유동성을 확보해왔다. 올해 1·4분기 지주사인 티와이홀딩스로부터 4000억원의 자금 대여와 한국투자증권과 금융 조달 상품 협약 체결(2800억원), 사모사채 1000억원 발행 등을 통해 자금을 조달했다.

이번엔 하나증권과 KB증권으로부터 본사 사옥을 담보로 1900억원을 확보키도 했다.

하지만 태영건설의 미청구공사(건설사가 발주처로부터 아직 청구하지 못한 공사 금액)가 복병이다. 건설사는 준공 단계에서 미청구공사비를 정산받는데, 만약 회수가 늦어지거나 불발되면 고스란히 손실로 남는다. 태영건설의 미청구공사 규모는 2019년 2036억원, 2020년 2182억원, 2021년 2263억원, 2022년 3388억원, 2023년 6월 4104억원 순으로 급증했다. 올해 6월 기준 미청구공사의 매출액 대비 비율은 25.5%로, 자기자본 대비 비율은 43.1%까지 늘었다.

최근 1933년생으로 90세인 윤세영 태영그룹 창업회장이 경영 일선에 복귀한 것도 어려워진 회사 사정과 관계 깊다는 평가가 나온다. 2019년 회장직을 물려받고 내년에 환갑이 되는 아들(윤석민 회장)이 있는 만큼, 중대 결정이 이뤄질 수 있다는 시각이다.

윤 창업회장은 1973년 태영건설을 창업한 이후 1990년 민영방송사인 SBS를 창립했다. 현재 자산규모 10조원이 넘는 태영그룹을 일궈낸 1세대다.

IB업계 관계자는 "태영그룹이 이미 태영인더스트리를 매각키로 했고, 에코비트의 지분도 담보로 잡혀있다. 태영건설의 미착공 현장의 사업권 매각 등을 추진할 것으로 보이지만 현재 시장에서 소화는 미지수다. 2024년 5월까지가 유예기간인 SBS의 지분매각이 유력할 것으로 보인다"고 말했다.

ggg@fnnews.com 강구귀 김경아 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지