"기준금리 곧 내려간다"... 美리츠ETF 10%대 껑충

파이낸셜뉴스

2023.12.24 18:32

수정 : 2023.12.25 19:51기사원문

AI 뜨며 데이터센터용 부동산

여행회복 수혜 호텔 중심 반등

오피스 등 상업용은 여전히 부진

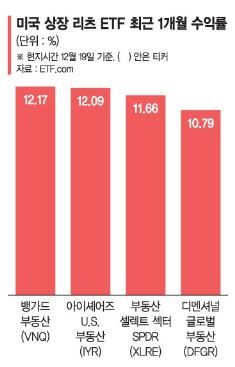

24일 금융투자업계에 따르면 미국증시에 상장된 '부동산 셀렉트 섹터 SPDR(티커 XLRE)' 최근 1개월 수익률(현지시간 19일 기준)은 11.66%로 집계됐다.

2015년 10월 나온 이 상품은 미국시장에서 부동산 섹터를 대표하는 ETF로, 운용자산(AUM)이 55억7000만달러(약 7조2500억원)에 달한다.

'뱅가드 부동산(VNQ)'도 같은 기간 12.17%의 성과를 냈다. AUM이 338억4000만달러 수준으로, 미국 부동산 시장에 투자하는 상품으로는 가장 몸집이 크다. 2018년 기초지수를 'MSCI US IMI Real Estate 25/50 index'로 바꾸면서 'XLRE'와 마찬가지로 데이터센터나 개인용 창고 등 비중이 강화됐다.

블랙록자산운용이 굴리는 '아이셰어즈 U.S. 부동산(IYR)'과 디멘셔널자산운용의 '디멘셔널 글로벌 부동산(DFGR)'도 각각 12.09%, 10.79% 수익률을 기록했다. 두 상품 모두 'XLRE'와 포트폴리오가 유사하다.

금리인하 기대감이 주효한 것으로 분석된다. 지난해부터 이어진 긴축 기조에 리츠산업 자체가 힘을 쓰지 못했으나 미국이 내년 피벗(통화정책 방향 전환)을 시사하면서 주가를 끌어올리고 있다.

기본적으로 대출 혹은 유상증자를 통해 자산을 사들이는 리츠는 고금리 상황에서 이자 부담이 가중될 수밖에 없다. 임대수익은 고정돼 있는데 고정비가 불어나는 꼴이기 때문이다. 차환(리파이낸싱) 시기까지 닥쳐오면 고민은 더욱 깊어지게 된다.

배당수익을 노리는 수요도 있다. XLRE과 VNQ의 배당수익률은 각각 3.36%, 4.07%로 양호한 수준이다. IYR과 DFGR의 수치는 각각 1.92%, 2.04%로 상대적으로 낮다.

국내 시장도 유사하다. 11개 리츠 ETF 가운데 미국 투자상품 3개가 최근 1개월 평균 수익률 9.8%를 내며 나란히 1~3위를 차지하고 있다.

다만, 오피스 등 상업용부동산에 투자하는 리츠는 아직 이런 흐름에 올라타지 못하고 있다. 현재는 데이터센터·물류창고 같이 인공지능(AI)과 엮이거나 호텔·리조트 등 여행수요 회복의 수혜권에 있는 산업을 중심으로 반등 움직임이 감지된다.

키움증권 김진영 연구원은 "리츠섹터는 지난 2년 간 주요 자산군 중 가장 부진한 수익률을 기록했던 만큼 정책금리 인하 및 경기 연착륙 기대가 높아지면서 주가도 되살아나는 모습"이라며 "산업별로 성장 차별화가 이뤄져 주가도 상이한 상황"이라고 설명했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지