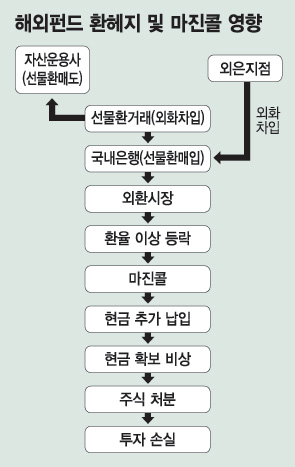

해외펀드를 운용하는 자산운용사들이 글로벌 증시 폭락과 원·달러 환율 급등으로 직격탄을 맞고 있다. 특히 17일 하루 원·달러 환율이 1000원대로 크게 오르면서 해외펀드 환헤지를 위해 그동안 달러선물매도에 대거 나섰던 자산운용사들의 마진콜(Margin call·증거금 부족분 충당 요구)우려도 제기되고 있다.

해외펀드를 운용하는 자산운용사들이 글로벌 증시 폭락과 원·달러 환율 급등으로 직격탄을 맞고 있다. 특히 17일 하루 원·달러 환율이 1000원대로 크게 오르면서 해외펀드 환헤지를 위해 그동안 달러선물매도에 대거 나섰던 자산운용사들의 마진콜(Margin call·증거금 부족분 충당 요구)우려도 제기되고 있다.

17일 자산운용업계와 선물업계에 따르면 이날 하루 환율이 급등하면서 발생한 환헤지 비용 손실로 자산운용사들이 해외펀드 운용에 적잖은 악영향을 받고 있는 것으로 나타났다.

특히 전체 해외펀드 가운데 약 80% 이상이 환헤지를 하는 국내의 펀드시장 현실에서 이번 환율 상승에 따른 시장 충격은 예상보다 클 수 있을 것이란 전망도 조심스럽게 나오고 있는 실정이다.

환헤지는 펀드 가입 시점과 환매 시점의 환율 등락에 따른 위험을 없애는 것을 말한다. 환헤지를 하면 해당 투자국가의 통화가치가 오를 때 생기는 이익이나 내릴 때 발생하는 손실을 모두 제거한다. 반대로 환헤지를 하지 않았다면 환율의 등락에 따른 손익이 그대로 펀드에 전가된다.

그러나 문제는 지금과 같이 환율이 급등한 경우이다.

KB선물 리스크관리팀장 김인환 부장은 “선물환거래가 이뤄지는 장내시장의 경우 마진(유지 증거금 수준)은 해당일 이전의 변동성을 기준으로 정해지는데 17일의 환율 급등은 당초 정해진 마진 폭을 훨씬 뛰어넘는 수준”이라며 “이럴 경우 기관투자가들은 마진콜을 당할 수밖에 없어 현금을 추가 납입하거나 자산규모를 줄여 선물포지션을 줄일 수밖에 없다”고 설명했다.

특히 그동안 현금보유 비중이 크지 않았던 펀드나 증시가 급락했던 국가에 투자하는 펀드, 헤지비율이 큰 펀드의 경우 마진콜 충격은 의외로 클 수도 있다.

한 외국계 자산운용사 관계자는 “현금이 부족할 경우 보유 주식을 매도해서 현금을 만들어야 하는데 해당 국가의 주식이 폭락했을 경우 투자 손실 상태에서 매도를 해야 하는 피치못할 상황이 발생할 수 있다”며 “환헤지를 선택하지 않았다면 환율 상승에 따른 이익을 누렸을 텐데 주가 하락에 따른 투자손실과 함께 이중고를 겪고 있는 상황이 지금의 모습”이라고 전했다.

게다가 일부 운용사가 내놓고 있는 펀드의 경우 파생상품 투자까지 포함해 설정잔액의 110%까지 환헤지 비율을 정해놓은 예도 있어 최근의 환율 급등에 따른 여파가 만만치 않을 것으로 보인다. 또 최근 우후죽순으로 출시된 이머징펀드 역시 원화를 달러로 바꾼 후 해당 국가의 통화에 투자하기 때문에 최근의 환율 급등 영향을 피해갈 수 없는 상황이다.

/bada@fnnews.com 김승호기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지