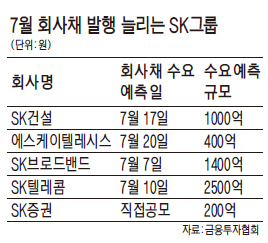

주요 5개사 수요예측 진행 총 금액 6800억원 달해

이달 들어 SK그룹 주요 계열사의 회사채 발행이 잇따르고 있다. 상대적으로 낮은 금리로 투자 자금을 조달하고 만기가 돌아오는 회사채를 차환하기 위한 용도라는 분석이다.

21일 금융투자협회와 금융투자업계에 따르면 지난 7일 SK브로드밴드의 수요예측을 시작으로 10일 SK텔레콤, 13일 에스케이텔레시스, 17일 SK건설의 수요예측이 진행됐다. 20일에는 SK인천석유화학이 수요예측을 마쳤다. 이들 5개사의 수요예측 금액은 모두 6800억원에 달한다.

이들 SK그룹 계열사들의 수요예측 결과는 모두 오버부킹(예약초과)을 기록하는 등 긍정적으로 나타났다. 지난 10일 수요예측을 실시했던 SK텔레콤의 경우 2500억원 수요예측에 7100억원의 자금이 몰려 2.84대 1의 경쟁률을 기록했다. 이에 따라 SK텔레콤은 발행금액을 3000억원으로 증액했다. 에스케이텔레시스의 경우 SKC로부터 보증을 받아 발행을 진행하면서 완전자본잠식 상태임에도 불구하고 1.5:1의 경쟁률을 기록했다. 다만, 발행금리는 개별민평 대비 34bp(1bp=0.01%포인트) 높은 수준에서 결정됐다.

이같이 SK그룹 계열사들의 회사채 발행이 급증하고 있는 것은 조달비용 부담을 덜 수 있다는 판단에 따른 것이다. 4·4분기로 예상되는 미국의 금리인상시 국내 금리도 상승이 불가피한 만큼 미리 낮은 금리로 자금을 확보해 재무 부담을 줄이겠다는 것이다. 여기에 만기가 돌아오는 회사채 물량에 대응하기 위한 차원으로 분석된다.

박진영 HMC투자증권 연구원은 "회사채 만기가 돌아오는 물량과, 지금이 저금리 시점이라는 판단에 SK그룹이 선제적으로 회사채를 발행한 것으로 보인다"면서 "4·4분기 미국 금리 인상이 예상되는 만큼 3·4분기까지는 기업들의 회사채 발행이 이어질 것으로 예상된다"고 말했다.

다만 상반기에 기업들이 이미 회사채를 많이 발행한 만큼 회사채 시장 전체로는 그 규모가 급증하지는 않을 것으로 전망됐다. 이런 가운데 SK그룹의 경우 주요 계열사 회사채 만기 도래에 따른 차환발행이 지속될 것으로 예상되고 있다.

금융투자업계 관계자는 "저금리 기조에서 투자계획 등 자금조달 유인이 있다면 회사채 발행을 통해 조달을 미리 하는 경향이 있다"면서 "SK그룹의 경우 SK해운, SK케미칼, SK종합화학, SK인천석유화학 등 10월 이후부터 만기 물량이 본격적으로 나올 전망"이라고 설명했다.

kim091@fnnews.com 김영권 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지