2016년 증시전망 1700까지 하향

대형·우량주 중심 방어적 투자 주목

대형·우량주 중심 방어적 투자 주목

미국 금리인상과 신흥국의 외환위기 가능성, 국내 기업 구조조정 등으로 증권사들의 내년 증시 전망 최저점이 1700선까지 내려왔다.

내년 증시전망 하단은 KDB 대우증권 1700, LIG투자증권 1830. 하나금융투자 1840, NH투자증권 1850, IBK투자증권 1850, 삼성증권 1880 등이다. 현 주가 대비 최대 15% 조정을 받을 수 있다는 것이다.

이처럼 증시에 비관론이 확산되면서 성장.안정.배당 3박자를 갖춘 우량기업 위주 방어적 투자가 주목받고 있다.

13일 금융투자업계에 따르면 실적개선으로 현금이 늘고 부채를 줄여 재무구조가 안정화되고, 투자.배당을 늘리는 우량기업 위주의 '지키는 투자'가 주목을 받고 있다.

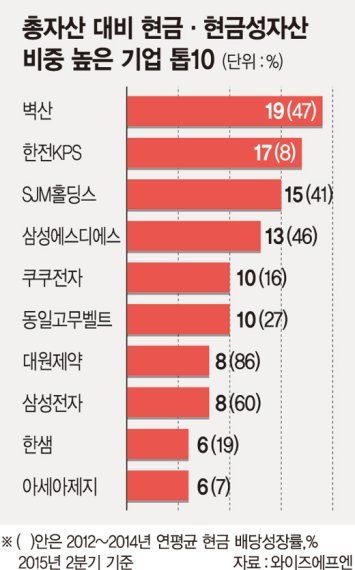

금융정보업체 와이즈에프엔의 조사에 따르면 이 같은 기준을 충족하는 상장사는 삼성전자, 한샘, 벽산, 삼성SDS 등 18개 종목이다.

벽산은 올해 2.4분기 기준 총자산(4162억원) 대비 현금.현금성자산(779억원) 비중이 19%로 국내 상장사 가운데 가장 높았다. 벽산 최근 3년(2012~2014년) 재무 안정화(채무 상환 등) 및 투자를 위해 각각 251억원, 287억원을 투입해 안정성.성장성을 향상시켰다. 현금 배당성장률도 연평균 47% 늘리며 주주친화 정책을 확대하고 있다.

하나대투증권 이정기 연구원은 " 벽산의 올해 실적은 매출 4820억원과 영업이익 463억원으로 전망한다"며 "건자재 부문 매출은 주력인 단열재 중심으로 연평균 5% 이상 성장하고, 자회사 벽산페인트와 하츠의 올해 매출은 전년 대비 각각 4%, 10% 늘어날 것"이라고 설명했다.

한전KPS는 총자산(1조173억원) 대비 현금성자산(1726억원) 비중이 17%로 국내 2위다. 최근 3년 간 투자 및 재무개선에 각각 2075억원, 2061억원이 들어갔다. 연평균 현금 배당성장률은 8% 수준이다.

메리츠종금증권 김승철 연구원은 " 한전KPS는 동두천, 당진 9.10호기 수입과 요르단 알마카너 및 아랍에미리에이트(UAE) 원전 시운전 수입으로 3.4분기 실적이 향상됐다"며 "내년에도 우루과이 산호세 복합화력 정비 매출이 가세되면서 안정적 성장세가 지속될 것"이라고 전망했다.

SJM홀딩스는 총자산(2698억원) 대비 현금성자산(408억원) 비중이 15% 수준이다. 최근 3년 투자 및 재무개선에 각각 443억원, 194억원이 투입됐다. 현금 배당성장률도 41%로 높다.

뒤를 이어 총자산 대비 현금 비중이 높은 상장사는 삼성SDS 13%, 쿠쿠전자 10%, 동일고무벨트 10%, 대원제약 8%, 삼성전자 8%, 한샘 6%, 아세아제지 6% 등이다. 5% 미만 중에서는 GS리테일(4%), 크라운제과(4%), 한국단자(4%), 넥센(3%), 진양홀딩스(2%), 하나금융지주(1%), 삼진제약(1%), 한화갤러리아타임월드(0%) 등도 눈여겨 볼만하다.

와이즈에프엔 권오환 연구원은 "영업흐름 플러스로 현금성 자산.투자가 늘고, 빚을 줄이는 상장사가 방어적인 가치투자에 부합할 것"이라며 "최근 변동성이 심해지면서 대형주를 눈여겨 볼만 하다"라고 말했다

. lkbms@fnnews.com 임광복 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지