혁신사업자로 선정되면 인가규제.자본규제 면제한 테스트베드서 시범 영업

사업자 범위 놓고 대기업 금산분리 특혜시비 논란 우려

사업자 범위 놓고 대기업 금산분리 특혜시비 논란 우려

금융당국이 금융혁신지원 특별법을 통해 혁신사업자에게 한시적 인가와 개별규제 면제 등 특례를 적용하기로 한 가운데 대기업 중심의 컨소시엄 업체에도 이같은 기회를 부여할지 여부를 놓고 고민에 빠졌다. 대기업이 최대주주인 혁신사업자(컨소시엄)가 은행업을 활용해 혁신적 금융서비스를 선보인다는 점을 근거로 한시적 인가를 받으면 자칫 금산분리 특혜시비 논란에 빠질 수 있기 때문이다.

반대로 금산분리 특혜 논란을 우려해 대기업 등을 배제할 경우 네이버와 카카오, SK텔레콤 등 전자정보통신(ICT) 기업들의 금융서비스 개발도 요원해진다. 혁신사업자의 범위가 협소해질 경우 금융혁신지원 특별법은 용두사미로 전락될 우려가 있는 만큼 금융당국의 고민이 깊은 것이다.

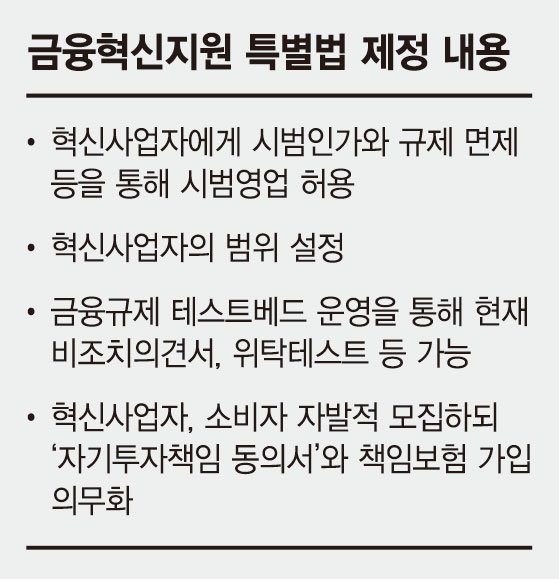

7일 금융권에 따르면 금융위원회는 내년 상반기 제정을 목표로 '금융혁신지원 특별법' 마련을 서두르고 있다. 이 특별법은 혁신 사업자에게 한시적으로 시범인가를 부여하고 규제를 면제하는 등 시범영업을 허용하는 것이 골자다. 한마디로 혁신 사업자라고 판단되면 모든 인가규제와 자본규제를 면제한 테스트베드에서 혁신적인 금융서비스를 제공할 수 있는지 시험하겠다는 것이다.

물론 이같은 테스트베드에는 지난달 확대한 위탁테스트 민간협의체도 참여 가능하다. 위탁테스트는 핀테크 업체 등 아직 미인가인 개발업체가 은행 등 금융회사에 자신이 개발한 금융서비스 사용권을 위탁해 시범영업을 하는 것이다. 현재 기업은행이 '더치트'라는 핀테크 업체와 1호 위탁테스트를 진행하고 있다.

문제는 이 특별법에서 지정하는 '혁신사업자'의 범위다. 핀테크 업체로만 규정하기에는 자본 규모가 너무 작아 육성 및 활성화까지 시간이 걸린다. 위탁테스트 등으로 금융회사와 협업으로 시범 영업하는 방식은 자칫 금융회사 위주로 돌아갈 우려도 있다.

결국 국내 대형 ICT기업이나 대기업들의 참여가 금융과 IT간 융합 등에서 메기역할을 할 수 있다. 인터넷전문은행도 카카오 등이 참여하면서 은행권의 메기역할을 했다.

금융당국도 이같은 점에 공감하고 있다. 그러나 혁신사업자의 범위에 대기업을 포함시킬 경우 정치권 등에서 금산분리 규제를 우회적으로 회피하는 수단, 즉 대기업의 은산분리 특혜가 아니냐는 지적을 내세울 수 있다. 이같은 오해를 줄일 수 있는 방법이 필요한 것이다. 금융당국 관계자는 "테스트베드 자체를 회피수단으로 오해하지 않도록 금융혁신지원 특별법의 내용을 잘 만드는 게 관건"이라며 "혁신사업자의 범위를 놓고 고민이 많다"고 말했다. 혁신사업자의 범위가 대기업 등을 제외하는 등 협소해질 경우 금융회사 중심의 테스트베드로 전락할 우려도 있다.

한편, 금융당국은 테스트베드에 참여하는 혁신사업자 외에 이들이 개발한 금융서비스 이용에 참여하는 금융소비자에게 '자기 책임 하에 투자 및 참여한다'는 내용의 동의서를 받도록 의무화할 계획이다. 이 또한 금융혁신지원 특별법에 들어간다. 영국 사례를 참고해 테스트베트 참여업체가 금융소비자를 자발적으로 모집하되 '자기책임의 의무'에 대한 동의서를 필수적으로 받도록 하겠다는 것이다.

maru13@fnnews.com 김현희 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지