[보험사발 금융권 지각변동] <상> 생보업계 요동

자산 합치면 62兆 업계 5위

신한생명은 방카슈랑스 탄탄, 오렌지라이프는 설계사 강점

당분간 투컴퍼니 유지 가능성

신한금융지주가 오렌지라이프(전 ING생명)를 품에 안으면서 생명보험업계는 물론 금융권 전체 판도가 요동치고 있다. 오렌지라이프가 신한금융그룹에 합류하면서 기존 신한금융의 신한생명과 오렌지라이프는 자산기준으로 단숨에 생보업계 5위로 올라서게 된다. 또 신한금융도 총 자산이 KB금융그룹을 앞서게 된다. KB금융을 포함한 다른 금융그룹도 현재 매물로 나온 보험사를 인수할 가능성이 커 보험업계발 금융권 지각변동도 예상된다.

자산 합치면 62兆 업계 5위

신한생명은 방카슈랑스 탄탄, 오렌지라이프는 설계사 강점

당분간 투컴퍼니 유지 가능성

신한금융지주가 오렌지라이프를 품에 안으면서 생명보험업계는 기존의 '빅3'(삼성생명, 한화생명, 교보생명) 구도에서 '빅5' 구도로 재편될 전망이다.

양사의 자산규모는 물론 영업실적에서도 '빅3'를 위협할 만큼 성과를 내고 있기 때문이다. 신한생명과 오렌지라이프가 합쳐지면 양사 모두 IFRS17(신국제회계제도)에 효과적으로 대비하는 것은 물론 '1+1' 이상의 시너지를 낼 것으로 분석됐다.

시너지 효과를 높이기 위한 관건은 양사의 화학적 통합이라는 것이 중론이다. 오렌지라이프는 오랫동안 외국계 회사였고, 현재도 애자일(agile.민첩한) 조직을 도입하는 등 조직의 색깔이 신한생명과 확연히 다르기 때문이다.

■통합시 자산 규모로 업계 5위

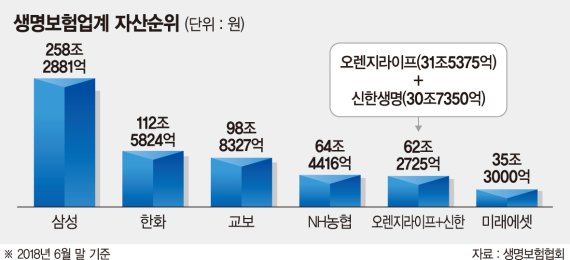

5일 보험업계에 따르면 오렌지라이프와 신한생명은 자산 규모로 각각 업계 6, 8위이지만 두 회사의 자산 규모를 합하면 총 자산이 62조2725억원이 된다.

이는 삼성생명(258조2881억원)과 한화생명(112조5824억원), 교보생명(98조8327억원), NH농협생명(64조4416억원)에 이은 업계 5위 수준이다. 올 6월 말 기준 오렌지라이프의 자산 규모는 31조5375억원, 신한생명은 30조7350억원이다. 실적 면에선 업계 4위로 교보생명을 위협하게 된다. 올 상반기 오렌지라이프와 신한생명의 신계약 규모는 각각 5조5203억원과 7조8822억원으로 단순 합산하면 13조4025억원이다. 이는 농협생명의 신계약 규모를 넘어선다.

수입보험료에서도 신한생명과 오렌지라이프는 각각 2조896억원, 2조3928억원으로 총 4조4824억원이다. 수입보험료 부문에서도 농협생명(3조9829억원)보다 많다. 올 상반기 당기순이익은 오렌지라이프 1836억원, 신한생명 649억원으로 총 2485억원이다. 이는 생보업계 2위인 한화생명(2448억원)보다도 많다.

■1+1 이상 시너지 낼 수 있나

신한생명과 오렌지라이프의 시너지 효과에도 관심이 쏠린다.

신한생명은 방카슈랑스 위주의 영업이 강하다. 반면 오렌지라이프는 설계사(FC) 채널이 강한 것으로 평가된다. 보험업계 관계자는 "신한생명은 은행계 보험사답게 방카슈랑스 채널 영업이 강하다"면서 "오렌지라이프는 설계사를 통한 영업이 잘되는 만큼 두 회사가 서로의 약점을 보완할 수 있다"고 전했다.

하지만 양사의 시너지가 '1+1'이 아닌 '2' 이상이 되려면 여러가지가 전제돼야 한다. 신한생명과 오렌지라이프의 합병 과제가 만만치 않다는 얘기다.

신한생명과 오렌지라이프의 지점 수(올 1.4분기 기준)가 각각 160개, 98개에 달해 중복지역의 점포 통폐합 등이 불가피할 것으로 예상된다. 보험업계 관계자는 "양사는 영업점 운영은 물론 조직에서도 차이가 크다"면서 "1+1 이상의 시너지를 내기 위한 물리적.화학적 통합이 1+1 이상의 시너지를 내기 위한 관건"이라고 진단했다.

■당분간 '투컴퍼니' 체제 유력

신한생명과 오렌지라이프의 합병 여부 및 그 시기에 이목이 쏠리는 가운데 당분간 '투 컴퍼니' 체제를 유지할 것으로 알려졌다.

실제로 신한금융은 오렌지라이프 인수를 위한 SPA만 체결한 것이지 아직 오렌지라이프를 완전히 인수한 게 아니다. 대주주 적격성 심사 등 갈 길이 멀다. 또 신한금융은 신한생명과 오렌지라이프의 합병을 추진하기 이전에 상장사인 오렌지라이프 상장폐지를 위해 지분 100% 완전자회사 편입절차를 거쳐야 한다.

따라서 그 후에나 완전자회사 편입 이후 중복되는 조직 운영의 비효율 및 비용 문제 등을 해결하기 위한 양사의 합병 문제가 본격 논의될 수 있다.

DB투자증권 이병건 연구원은 "당분간 독자적 운영이 이뤄질 것이기 때문에 합병 후 상황을 논하기가 적절하지는 않다"면서도 "두 회사가 통합되면 재무건전성 등에선 통합효과를 거둘 수 있을 것"이라고 말했다.

다만 일각에선 신한금융이 통합 없이 '투트랙'으로 갈 것으로 보이지만 IFRS17, K-ICS(신지급여력제도) 등 제도 변경에 대응하기 위해 신한생명이 자본확충을 필요로 하는 만큼 양사 통합이 앞당겨질 수도 있다고 전망했다.

ck7024@fnnews.com 홍창기 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지