[파이낸셜뉴스] 한국기업평가는 SK건설의 EMC홀딩스 인수 결정이 신용도에 미치는 영향은 제한적이라고 5일 밝혔다.

성태경 연구원은 "SK건설은 지난 1일 어펄마캐피털PE가 보유한 EMC홀딩스 지분 100%를 인수하기로 결정했다"면서 이같이 말했다.

인수금액은 EMC홀딩스의 차입금 등을 포함해 약 1조원 수준으로 거래 종결 시점과 구체적인 인수자금 조달 방안 등은 확정되지 않았다. SK건설은 신규 법인을 설립해서 EMC홀딩스를 인수할 계획이며 인수대금과 자금조달 방안이 확정된 이후 신규 법인에 대한 출자금액을 결정할 예정이다.

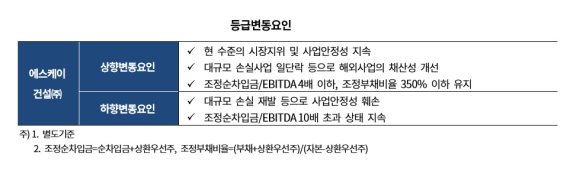

성 연구원은 "인수 과정에서 차입규모가 확대될 것"이라면서 "인수가 마무리될 경우 단기적으로는 재무안정성 지표 저하가 불가피하다"고 설명했다. 이어 "코로나19 확산 등으로 잔여 해외사업 진행이 차질을 빚거나 국내외 공사현장에서 비경상적 손실이 재발해 현금창출력이 약화될 경우, SK건설의 커버리지와 레버리지 지표가 예상보다 저하되면서 재무부담이 확대될 수 있다"고 예상했다.

다만 "최근 축적된 재무완충력과 비영업용 자산 매각 등을 통해 신용도에 큰 영향 없이 인수에 따른 재무부담에 대응가능할 것"이라면서 "사업가변성이 완화될 경우 사업안정성 측면에 긍정적으로 작용할 수 있을 것으로 예상한다"고 말했다.

한기평에 따르면 지난해 연결기준 EMC홀딩스 매출액은 3809억원으로 SK건설 대비 4.9%에 불과하나, EBITDA(상각전 영업이익)는 787억원으로 SK건설 대비 26.5% 수준이다. 그는 "SK건설이 영위하는 건설사업은 주택사업의 시황변동성이 높은 수준이고, 토목 및 플랜트 시공과정에서의 손실가능성이 잠재돼 있어 사업가변성이 높은 편"이라면서 "그러나 인수가 마무리된 이후에는 수처리 및 폐기물 처리사업의 안정적인 수요 기반을 감안할 때 건설사업의 높은 실적가변성을 일부 완화할 수 있을 것"이라고 설명했다.

또한, EMC홀딩스의 사업운영 경험을 바탕으로 수처리 및 폐기물 설비공사로의 사업영역 확대도 가능할 것이라고 덧붙였다.

그러면서 그는 "향후 인수금액, 인수구조 및 자금조달 방안 등이 확정된 이후 SK건설의 실제 재무부담 수준과 재무안정성 회복 추이 등을 모니터링할 계획"이라고 전했다.

khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지