관련종목▶

16일 예비입찰 참여 공식화...인수 성공 위해 합종연횡 검토

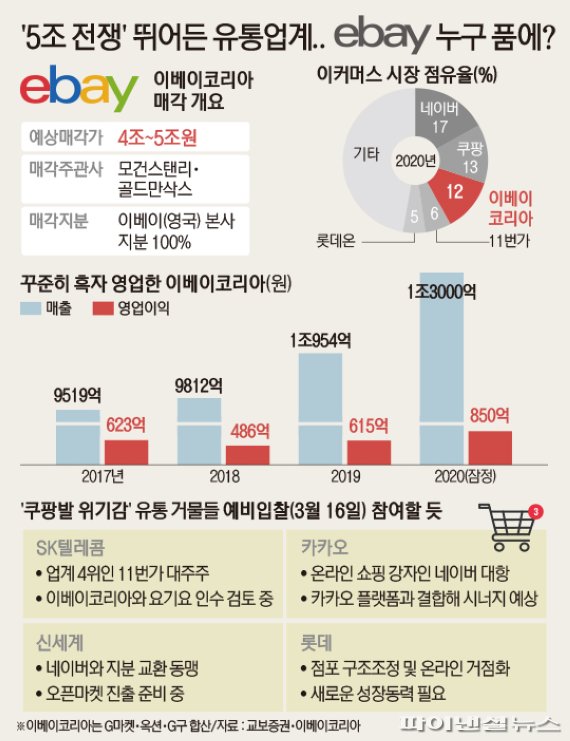

[파이낸셜뉴스] SK텔레콤이 이베이코리아 인수전 참여를 공식화한 가운데 국내 최대 사모펀드(PEF)인 MBK파트너스와 컨소시엄 구성을 논의 중인 것으로 확인됐다. 올 상반기 인수합병(M&A) 최대어로 무려 몸값이 5조원대로 거론되고 있는 이베이코리아를 인수하기 위해 전략적투자자(SI)인 SK텔레콤이 MBK파트너스와 합종연횡까지 염두에 둔 것이다.

16일 투자은행(IB)·통신업계에 따르면 SK텔레콤은 MBK파트너스와 컨소시엄을 꾸려 이베이코리아 인수 예비입찰에 참여할 계획이다. 예비입찰은 이날 오후 마감된다.

SK텔레콤은 앞서 박정호 사장이 이베이코리아 인수 예비입찰에 참여하겠다는 의사를 밝혔다. 박 사장은 이베이코리아 인수 참여와 관련해 "당연히 참여해야 하지 않겠냐"고 말한 것으로 전해진다.

SK텔레콤이 이베이코리아 인수전에 뛰어든데는 아픈 손가락으로 꼽히는 자회사인 11번가의 경쟁력 강화 일환으로 보인다. 이커머스 4위 업체인 11번가는 SK텔레콤의 지원에도 생각보다 더딘 성장세를 보여왔다. 따라서 SK텔레콤은 지난해 세계 최대 이커머스업체인 아마존과 손잡으며 11번가 키우기에 집중해 왔다.

SK텔레콤이 이베이코리아를 인수하게 되면 단숨에 이커머스 시장 1위 자리에 오르게 된다. 현재 이커머스 시장점유율은 △네이버 17% △쿠팡 13% △이베이코리아 12% △11번가 6% △롯데온 5% 등을 나타내고 있다. SK텔레콤이 이베이코리아 인수에 성공한다면 11번가의 시장점유율이 단숨에 18%로 상승해 1위에 오르게 된다. 향후 아마존과의 시너지효과도 기대할 수 있어 SK텔레콤 입장에서 이베이코리아는 충분히 매력적인 매물이다.

이베이코리아가 매력적인 매물임에도 높은 매각가는 부담이다. 이베이코리아의 매각가는 5조원대로 추정되고 있다. 이러한 상황에서 SK텔레콤은 중간지주사 전환도 준비하고 있다. 중간지주사 전환에도 수조원의 자금이 필요하다. 때문에 이베이코리아 인수전에는 SK텔레콤 단독 참여보다는 컨소시엄 형태가 설득력을 얻었고, 맞손을 잡을 상대로 MBK파트너스가 이름을 올릴 것으로 보인다. 다만, 예비입찰에 이어 실사와 본입찰 등 시간적 여유가 다소 있는만큼 양사의 합종연횡이 다소 변화 될 수 있다는 관측도 나온다.

인수합병(M&A)업계 관계자는 “이번 컨소시엄 주최는 SK텔레콤 측이 적극적으로 제안한 것으로 안다”면서 “MBK파트너스와 컨소시엄 구성시 최대 원매자로 사실상 유력한 상황인 것이 사실”이라고 전했다.

SK텔레콤의 이베이코리아 인수전 참여는 그동안 꾸준히 추진해 온 탈통신 전략과도 맥락을 같이 한다. 실제 SK텔레콤은 이동통신을 비롯해 미디어와 보안, 커머스 등을 아우르는 빅데크 기업으로의 진화를 선언했다.

업계 관계자는 "SK텔레콤이 이베이코리아 인수에 성공하면 SK그룹의 실질적인 성장동력 중 하나인 커머스 부분에서 시장 내 규모의 경제를 확보 할 것으로 보인다"며 "현재 이뤄지고 있는 시장 내 합종연횡에 대응해 한국판 아마존 모델을 구축할 수 있을 것"이라고 말했다.

syj@fnnews.com 서영준 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지