관련종목▶

SK바사 등 내리막길 걷자 관심

美 신규 IPO 절반이 스팩 상장

안정적인 한국시장 매력 부각

美 신규 IPO 절반이 스팩 상장

안정적인 한국시장 매력 부각

25일 한국거래소에 따르면 올해 들어 3월 현재까지 10개의 스팩이 신규 상장됐거나, 상장을 위한 심사 공모를 진행 중이다. 스팩은 2010년 21개를 시작으로 2014년 26개, 2015년 45개, 2016년 12개, 2017~2018년 각 20개, 2019년 30개, 2020년 19개 등 매년 활발하게 상장됐다.

스팩이 상장된 이후 비상장 우량법인을 찾아 합병상장을 완료한 첫 번째 기업은 화신정공으로 2011년 8월 17일 합병 신주가 상장됐다. 이후 매년 2~4개의 합병상장이 진행되다가 2015년 13개로 급증했다. 또 2016년 12개, 2017년 21개, 2018~2019년 각 11개, 2020년 17개까지 매년 10~20개 전후의 합병상장이 이어졌다.

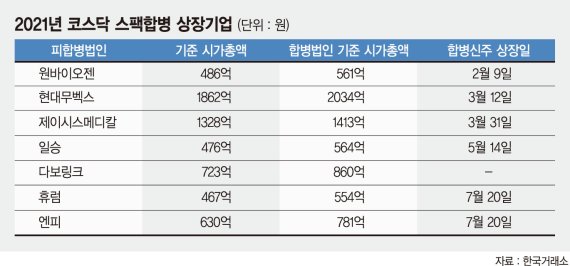

이달 들어서는 원바이오젠, 현대무벡스 등 2개 기업의 합병상장이 완료됐고, 5개 기업이 합병상장을 위한 일정을 진행 중에 있다.

질적 성장도 있었다. 2015년 2월 콜마비앤에이치, 2015년 9월 바디텍메드 등 합병신주 상장일 기준 시가총액 1조원 전후의 중대형주들이 등장하면서 투자심리가 개선됐다. 2017년에는 RFHIC와 클래시스 등 현재 기준 시가총액 9000억원대의 기업들도 입성했다.

증권 전문가들은 SK바이오사이언스 등 공모 과정에서 큰 이슈를 몰고 왔던 기업의 주가가 상장 후 하락세를 보이면서 스팩 투자에 대한 관심이 높아졌다고 주장한다. 스팩 상장은 공모자금을 심사 청구 초기부터 확정지을 수 있고 외부 변수에 따른 영향이 제한적이며 시장 인지도가 낮은 기업들은 가치 평가에 유리할 수 있기 때문이다.

실제 미국에서는 스팩 투자 열풍이 불고 있다. 지난해 미국 신규 IPO 450개 기업 중 248곳이 스팩 합병으로 상장했다. 공모자금 합계 1793억달러(약 203조원) 중 833억달러(약 94조원)를 스팩이 책임졌다. 2018년 46개, 2019년 59개를 기록한 스팩 상장은 2020년 248개로 급증했다. 올해에도 3월 현재 기준 274개의 스팩이 상장했다.

최종경 흥국증권 연구원은 "지난해 초부터 지금까지 미국 증시는 큰 변동성을 나타냈는데 IPO 시장의 상승세가 돋보였다. 놀라운 부분은 그 원동력이 바로 스팩이었다는 것"이라고 판단했다. 그는 이어 "미국 스팩 시장은 연예인들까지 주도하여 뛰어드는 열광적인 인기와 시장 변동성 확대로 붕괴 위기감도 고조되고 있으나 국내 투자자들에게는 오히려 미국 스팩 시장의 거품이 걷힐 때 상대적으로 안정적인 국내 스팩 시장의 매력이 부각될 수 있다"고 덧붙였다.

dschoi@fnnews.com 최두선 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지