6~8월 뉴욕증시 IPO 400억달러

앞선 사상 최대치보다 20% 많아

"수익률 천차만별… 옥석 가려야"

앞선 사상 최대치보다 20% 많아

"수익률 천차만별… 옥석 가려야"

최근 월스트리트저널(WSJ)에 따르면 올해 6~8월 뉴욕증시 IPO 규모(공모액 기준. 스팩 상장 제외)는 400억달러로 예상된다. 금융정보업체 딜로직에 따르면 관련 통계를 작성하기 시작한 1995년 이후 사상 최대 규모다. 앞서 사상 최대치를 기록한 지난해(320억달러)보다 20% 많은 수준이다.

올 여름 IPO 열기가 남다른 이유는 대어급들이 줄줄이 예정돼있기 때문이다.

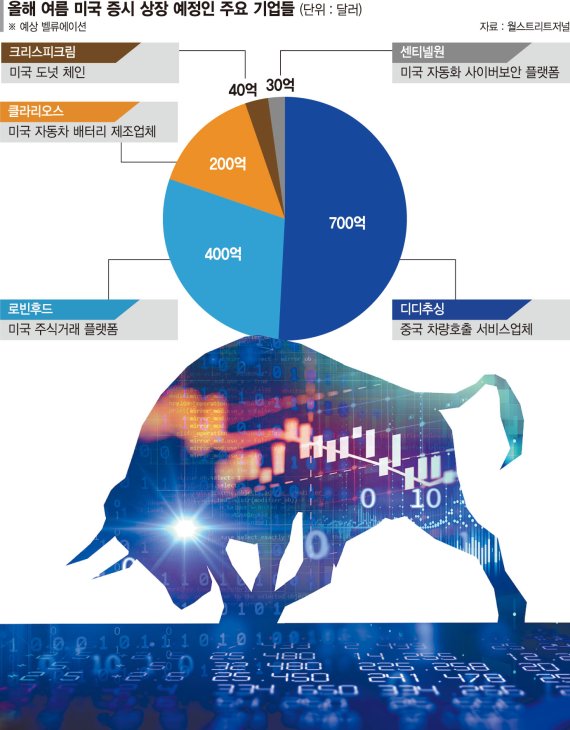

올해 전세계 IPO 최대어로 예상되는 디디추싱은 다음달 미 나스닥에 상장될 예정이다. 투자은행(IB)업계에 따르면 디디추싱의 예상 밸류에이션은 700억달러에 달한다. 2014년 전자상거래 업체 알리바바 이후 중국 기업으로는 최대 규모다. 디디추싱은 중국 차량공유 시장의 90%를 독점하고 있으며 전세계적으로는 차량공유 시장 2위 기업이다. 일본 소프트뱅크와 중국 알리바바·텐센트 등으로부터 투자를 받아 해외 15개국, 4000개 도시에서 서비스를 제공하고 있다. 최근에는 음식 배달 사업과 자율주행차 개발, 전기차 충전소 네트워크 등 사업을 공격적으로 확대하고 있다.

미국 주식거래 플랫폼 로빈후드 역시 다음달 미 증시에 입성할 예정이다. IB업계에 따르면 로빈후드의 밸류에이션은 400억달러를 넘을 것으로 예상된다.

미국 자동차 배터리 제조업체 클라리오스는 200억달러, 미국 도넛 체인 크리스피크림은 40억달러의 기업가치를 목표로 하고 있다.

최근 스팩 상장 열기가 식으면서 전통적인 IPO 시장으로 회귀하는 움직임이 나타나고 있다. 상장 이후 주가가 공모가를 웃돌면서 투자자들의 기대감도 다시 커지는 모습이다.

지난달 나스닥에 상장한 스웨덴 귀리우유 제조업체 오틀리의 주가는 상장 첫날 공모가(17달러) 대비 19% 급등했으며 현재까지 50% 넘게 올랐다. 지난 9일 나스닥에 입성한 미국 클라우드 기반 카드 결제 솔루션 제공업체 마르케타 역시 상장 첫날 공모가(27달러)보다 13% 상승했다. 이들을 포함해 올해 IPO를 진행한 기업들의 평균 주가는 6.9% 올라 한달 전(2.1%)에 비해 오름폭이 커지고 있다.

반면 IPO 투자에 대해서는 옥석을 가려 신중히 접근해야 한다는 지적도 나온다. 미 경제전문매체 포브스가 1975년부터 2011년까지 IPO를 진행한 기업들을 분석한 결과 상장 이후 5년간 평균 주가 상승률이 마이너스인 곳이 60%를 넘었다. 올해 미 증시에 상장한 기업들 역시 상장 이후 주가 상승률이 천차만별이다. 메타버스 플랫폼인 로블록스의 경우 상장 이후 주가가 45% 뛰었지만 범블은 반대로 40% 빠졌다.

sjmary@fnnews.com 서혜진 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지