국제유가 배럴당 90달러 육박

원유생산기업에 투자 ETF 등

지난해 수익률 상위권 대거 포진

너구리 별칭붙은'ETN NRGU'

올 들어 뉴욕증시서 72% 올라

원유생산기업에 투자 ETF 등

지난해 수익률 상위권 대거 포진

너구리 별칭붙은'ETN NRGU'

올 들어 뉴욕증시서 72% 올라

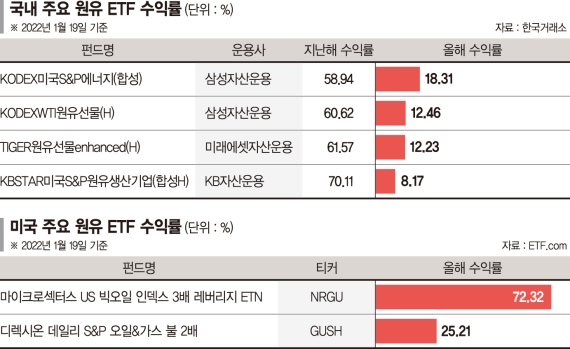

20일 한국거래소에 따르면 지난 19일 기준 원유에 투자하는 주요 국내 상장 ETF의 올해 평균 수익률은 12.79%로 집계됐다.

삼성자산운용의 'KODEX미국S&P에너지(합성)'가 이 기간 18.31% 수익률을 기록하며 선두에 섰다. 이 상품은 지난 한 해 58.94%의 수익률을 달성하며 전체 ETF 성과 순위 9위에 이름을 올린 바 있다.

'KODEXWTI원유선물(H)'과 'TIGER원유선물enhanced(H)'가 같은 기간 각각 수익률 12.46%, 12.23%를 기록하며 뒤를 이었다. 이들 상품은 지난해 각각 8위와 7위에 등극했다. 지난해 전체 ETF 중 수익률 1위를 차지한 'KBSTAR미국S&P원유생산기업(합성H)'은 이달 8.17% 수익률을 내고 있다.

원유 ETF 상승세는 지난해 12월부터 급등하고 있는 석유 가격 영향으로 풀이된다. 뉴욕상업거래소(NYMEX)에서 지난 12월초(현지시간) 배럴당 65.57달러에 거래되던 서부텍사스유(WTI) 가격은 지난 19일 86.96달러까지 치솟았다. 이는 2014년 10월 이후 7년3개월 만에 최고치로, 한달 반 새 30% 넘게 뛴 셈이다.

당초 원유 수요에 직격탄을 날릴 것으로 전망됐던 오미크론 변이의 영향이 제한적이란 분석, 러시아가 우크라이나를 침공할 수 있다는 가능성도 원유 가격을 띄우는 요인으로 분석된다.

심수빈 키움증권 연구원은 "최근 미 에너지정보청(EIA)은 보고서에서 2022년 원유 수요 증가 전망치를 소폭 상향하며 오미크론 변이가 수요에 미치는 영향이 제한적이라고 시사했다"며 "러시아와 우크라이나 간 긴장 고조도 원유 생산 차질 우려를 확산시키며 유가 상승 압력으로 작용하고 있다"고 말했다.

황병진 NH투자증권 연구원은 "지난해 12월부터 시작된 계절적 성수기, 타이트한 유럽과 아시아 중심의 가스·석탄을 대체하는 수요 기대까지 유가 강세를 견인 중"이라며 "카자흐스탄 소요 사태에 이어 최근 예멘 반군 도발, 이라크-터키 간 송유관 폭발 등이 공급 차질 우려를 부각했다"고 짚었다.

미국 증시에 상장된 주요 원유 투자 ETF들 성과는 더욱 뚜렷하다.

미국 원유 기업의 성과를 2배로 추종하는 'Direxion Daily S&P Oil & Gas Exporters and Producers Bull 2X Shares(티커 GUSH)'는 이달 들어 지난 19일까지 28.32% 수익률을 냈다. 티커 'NRGU' 발음과 유사해 서학개미들 사이에서 일명 너구리로 불리는 'MicroSectors U.S. Big Oil Index 3X Leveraged ETN' 가격은 무려 72.32% 급등했다. 뉴욕증시에 상장된 정유주 레버리지 상품으로, 엑손모빌·쉐브론·마라톤, 옥시덴털페트롤리움, 천연가스 업체 피오니어 등 미국 대형 에너지 기업 시세를 3배로 따른다.

골드만삭스는 원유 가격이 배럴당 100달러까지 뛸 수 있다고 내다봤다. 워런 패터슨 ING 이코노믹스 원자재 전략 본부장은 "UAE 석유 시설 대한 공격이 가격을 더욱 끌어올렸다"며 "탄탄한 수요와 공급 차질 우려가 예상보다 시장에서 강력하게 작용한 것"이라고 설명했다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지