[주린이 탈출기 #03] 기업분석 용어 알아보기

[파이낸셜뉴스] 스포츠 팬이라면 이적 시즌에 촉각을 곤두세웁니다. 마찬가지로 주식 팬(?)이라면 '실적 시즌(어닝 시즌)'에 촉각을 곤두세우죠.

지난 7일 삼성전자가 이번 2·4분기 잠정 실적을 발표했던 것 알고 계시나요? 삼성전자를 시작으로 기업들은 2·4분기 실적을 발표합니다.

상장한 기업들은 1년에 4번 실적을 발표해요. 해당 분기가 끝나고 45일 이내에 분기 실적을, 해당 연도가 끝나고 90일 이내에 연간 실적을 발표합니다.

2022년 2·4분기가 6월 30일에 끝났으니 기업들은 8월 15일까지 자신들의 2·4분기 실적을 발표해야 합니다. 이르면 7월 하반기부터 실적을 발표하는 기업들이 나타납니다.

실적 시즌은 주린이라면 유심하게 지켜봐야 할 특히 중요한 시기에요. 대체로 실적이 좋고 나쁜지에 따라 주가가 영향을 받기 때문이죠. 또 회사 주가가 적절한 가격에 거래되고 있는지 실적을 바탕으로 판단할 수도 있어요.

![실적 시즌인데...PER·PBR도 모르고 주식하세요? [주린기]](https://image.fnnews.com/resource/media/image/2022/07/12/202207121614430909_l.jpg)

■3가지는 꼭 확인하자!

기업들이 공개한 실적은 금융감독원의 '전자공시시스템'에서 확인할 수 있어요. (물론 기자들이 실적을 분석해 기사를 쏟아내기도 하죠.)

여기서 중요하게 검토해야 할 사항은 매출액, 영업이익, 당기순이익이에요.

먼저 매출액은 회사가 번 돈 전체를 뜻해요. 하지만, 매출액을 회사의 실적이라 판단할 수 없어요. 직원도 고용하고 제품을 제작하기 위해 회사가 투입한 비용이 있기 때문이에요.

영업이익은 매출액에서 이 비용을 뺀 금액이에요. △제품을 만드는 데 투입한 매출 원가(제조원가) △급여, 퇴직급여, 복리후생비, 연구비 등 판매와 관리에 관련된 지출(관리비와 판매비·판관비)를 제외한 수치가 영업이익이에요.

보통 영업이익을 지난 분기·연도에 비해 실적이 개선됐는지, 악화됐는지를 보는 기준으로 삼곤 해요.

그렇다면 영업이익만 보면 끝일까요? (당기)순이익도 확인해야 해요. 순이익은 영업 외 수익을 더한 영업이익에서 영업 외 비용과 세금을 뺀 금액이에요. 기업은 제품을 팔아 돈을 벌기도 하지만 부동산에 투자하거나 예금 이자 등으로 벌기도 해요. 여기서 얻은 수익을 영업 외 수익이라고 해요. 이 수익을 얻기 위해 쓴 비용은 영업 외 비용이에요. 쉽게 말해 순이익은, 기업이 다양한 방법을 동원해 벌어 들인 수익에서 여기에 투입된 각종 비용과 세금을 차감한 금액입니다.

순이익은 기업의 최종 이익이라 볼 수 있지만, 주력 사업이 아닌 다른 방법으로 벌어 들인 영업 외 수익이 포함돼 있기 때문에 기업의 성장성과 역량을 제대로 판단하기 위해선 영업이익까지 꼼꼼하게 살펴봐야 해요!

■싸게 사서 비싸게 파는 법: PER과 PBR

모름지기 거래의 기본은 ‘싸게 사서 비싸게 파는 것’, 다들 알고 계실 거에요. 주식도 마찬가지에요.

‘현재 주가는 싼데 나중에 비싸질 기업’을 찾아 거래하는 것이 주식 투자에서 수익을 얻는 방법이겠죠. 지금처럼 주식 시장이 좋지 않은 상황에선 저평가된 기업을 발견해 싸게 사는 게(저점 매수) 하나의 전략이 될 수 있어요.

그렇다면, 이런 기업들을 도대체 어떻게 발견할 수 있을까요?

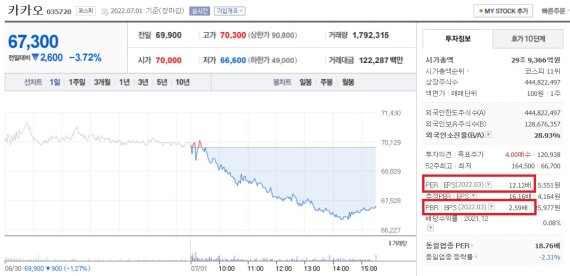

주식 시장에서 기업의 실제 가치보다 낮은 가격에 팔리고 있는 기업, ‘저평가 주’는 PER과 PBR이란 지표를 통해 판단할 수 있어요.

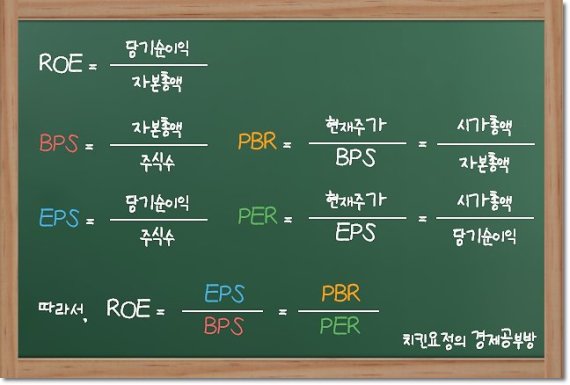

PER은 Price 'Earning' Ratio(주가 '수익' 비율)의 약자에요. 주가수익비율은 현재 주가를 1주당 순이익(EPS)으로 나눈 것인데요. 회사의 주가가 그 회사가 벌어 들인 이익에 비해서 어느 정도 수준인지 나타내는 비율이에요. 참고로 주당 순이익은 당기순이익을 주식수로 나누면 나옵니다.

예를 들어 A기업의 주가와 B기업의 주가가 모두 1만원이라 가정하고 A기업은 1주당 순이익이 1000원, B기업은 500원이라고 했을 때, 1만원을 1000원과 500원으로 나누면 PER은 각각 10과 20이 되죠.

여기서 우리는 PER이 낮은 회사일수록 이익에 비해 주가가 저평가 받고 있다는 걸 알 수 있어요. A기업이 B기업보다 돈을 많이 벌었지만 주가는 같다? A기업이 주식 시장에서 낮게 평가됐다고 볼 수 있어요. 절대적인 기준은 없지만, 보통 PER이 10 이하일 경우 '저 PER주'로 분류한답니다.

두 번째로 PBR은 Price 'Book' value Ratio(주가 '순'자산 비율)의 약자에요. PER과 다르게, 주가를 '1주당 순자산 가치(BPS)'로 나눈 값이에요. 회사가 가지고 있는 자산에 비해 주가가 어느 수준인지 가늠할 수 있는 지표랍니다. PER과 같은 원리로 PBR이 낮을수록 저평가된 주식이라고 볼 수 있어요. PBR이 1 미만이면 장부에 나와있는 기업가치보다 현재 주가가 낮다는 뜻이라고 해요.

■'종합적'으로 '길게' 보기

그렇다면, PER과 PBR이 낮은 기업은 무조건 사는 게 이득일까요? 답은 ‘절대 노(NO)!’이에요. 전문가들은 주식 투자는 단일 지표만 보는 게 아니라 여러 지표와 변수들을 종합적으로 판단해야 한다고 강조해요.

정용택 IBK투자증권 수석연구위원은 “단일 변수에 대해 무조건 맹신하는 주식 투자는 좋지 않다”며 “종합적으로 여러 지표를 보는 방법이 훨씬 중요하다”고 조언했어요.

예를 들어 PBR을 평가할 땐 회사 자산의 생산성에 대해서도 고려해야 한다는 것이죠. 수치 뿐만 아니라 자산의 질까지 생각해봐야 한다는 뜻이에요.

PBR을 볼 때 ‘ROE’를 같이 고려해야 한다는 조언도 공통적이었어요. ROE는 'Return on Equity(자기 자본 이익률)’의 약자에요. 자기자본은 기업이 가진 모든 자산에서 모든 부채(채권자 몫)를 뺀 나머지, 주주의 몫(지분)이라 볼 수 있어요.

자기 자본 비율(ROE)은 기업이 주주가 투입한 돈을 활용해 1년 동안 얼마를 벌었는지 볼 수 있는 지표에요. 예를 들어 ROE가 높다면 투자자의 투자수익률을 높이는 기업이라고 볼 수 있답니다.

정용택 수석연구위원은 “ROE와 PBR를 동시에 고려해야 한다”며 “PBR이 낮고 ROE가 높은 기업은 투자하기에 좋다고 판단할 수 있다”고 설명했어요.

업종이나 산업 전체의 흐름을 평가해야 한다는 조언도 있었어요. PER엔 미래 가치가 반영되기 때문이에요.

조봉현 IBK경제연구소장은 “요즘 같은 경우엔 바이오, 환경, 플랫폼 등의 업종들이 사회 트렌드에 맞춰 다소 높게 평가될 수 있다”고 말해주셨죠.

마지막으로 저평가된 기업의 주식을 살 때, 잊지 말아야 할 전제 조건이 있어요.

'장기 투자'를 해야 한다는 점이에요. 정용택 위원은 “증권사 연구원들이 PBR, PER 등을 분석해 투자 의견 리포트를 낼 때도 보통 3년을 기준으로 분석한다”며 “저평가 주를 사서 한 달 만에 파는 등의 단기 매매는 의미가 없다”고 조언했어요.

다가오는 기업 실적 시즌! 이번에 알게 된 PBR, PER, ROE 등의 지표들을 꼼꼼하게 살펴보고 싸게 사서 비싸게 팔아 봐요!

![실적 시즌인데...PER·PBR도 모르고 주식하세요? [주린기]](https://image.fnnews.com/resource/media/image/2022/06/29/202206291343292323_l.jpg)

■주식에 관심 없던 수습기자가 증권부로 발령받게 됐다. 설렘을 갖고 부서에 왔지만, 기사에는 온통 ‘주식시장이 휘청인다’고 난리다. 처음으로 월급을 받아 기쁘기만 한 주린이의 재테크 초보 벗어나기 프로젝트! 저랑 주린이 탈출하실래요?

zoom@fnnews.com 이주미 한영준 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지