국내 5위권 카드 업체인 롯데카드의 매각이 공식화되면서 새 주인이 누가 될지 관심이 집중되고 있다. 사모펀드인 MBK파트너스는 2019년 롯데카드의 지분 59.8%를 인수한 바 있다.

9일 금융업계에 따르면 그동안 물밑에서 진행되던 롯데카드 매각이 공개매각으로 전환돼 매각 주관사인 JP모건이 잠재후보들에게 투자안내서를 보낸 것으로 알려졌다.

카드 업계 관계자는 "그동안 몇몇 유력 인수후보들에게 개별 접촉을 해왔는데 의견 차이가 좁혀지지 않자 최근 공개매각으로 전환한 것으로 알고 있다"고 말했다.

우리·하나·KT·PEF·빅테크업체 거론

인수 후보로는 우리·하나금융그룹과 KT그룹, 대형 사모펀드(PEF) 등이 거론되고 있다.

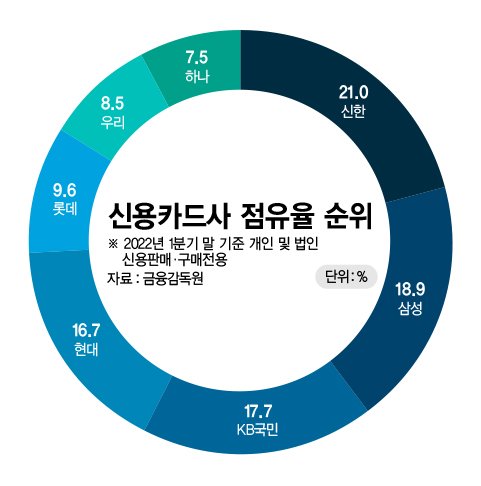

롯데카드는 신용카드 점유율 기준 5위로 하위권 업체의 경우 롯데카드 인수시 상위권으로 바로 올라설 수 있다. 특히 하위권에 있는 우리카드, 하나카드의 경우 롯데카드를 인수한다면 가장 시너지가 클 것으로 예상된다.

카드업계 관계자는 "카드업계의 경우 특성 상 점유율 1%라도 올리는 게 비용도 많이 들고 정말 쉽지 않은 부분"이라며 "인수합병(M&A)를 제외하고는 단번에 상위권 업체로 올라서는 것은 사실상 불가능하다는 면에서 하위권 업체들은 관심이 클 수 밖에 없다"고 말했다.

2022년 1·4분기 금융감독원 금융통계정보시스템에 따르면 카드 업계 점유율 순위는 신한카드(21.0%), 삼성카드(18.9%), KB국민카드(17.7%), 현대카드(16.7%), 롯데카드(9.6%), 우리카드(8.5%), 하나카드(7.5%) 순이다.

특히 우리금융그룹의 경우 롯데카드 지분 20%를 소유한 2대주주라는 면에서 유력후보로 꼽혀 왔다.

금융업계 관계자는 "우리금융그룹은 비은행권으로 꾸준히 영역을 확대하고 있는데다 아주캐피탈 인수 당시에도 지분 20% 확보한 후 경영권을 인수 해 롯데카드도 비슷한 방식으로 인수할 것이라는 예상도 있다"고 말했다.

하나금융지주의 경우 2019년 롯데카드 매각 당시 MBK파트너스와 함께 경쟁했던 만큼 이번 인수전에서도 관심을 보일 것이라는 예상이다.

토스, 카카오 등 빅테크 업체들도 후보군으로 꼽힌다. 토스는 지난해 10월 토스뱅크 출범 때부터 신용카드업에 진출하겠다는 뜻을 밝혀 왔다. 카카오뱅크 역시 대표가직접 신용카드업 진출에 대한 의지를 밝힌 바 있다.

작년 2414억 당기순익…가격이 변수

롯데카드 매각이 신속하게 이뤄질 지 여부는 가격이 변수가 될 전망이다. MBK파트너스는 희망 매각가로 3조원대를 원하는 것으로 알려졌다. MBK파트너스가 롯데카드를 인수한 후 롯데카드의 당기 순이익은 2019년 571억원에서 2020년 1307억원, 2021년에는 2414억원으로 급증했다.

그러나 일각에서는 희망 매각가가 과도하다고 지적한다. 카드업계의 경우 지난 상반기까지 호실적을 기록하고 있긴 하나 최근 금리급등으로 인한 조달금리 인상과 수수료율 규제, 빅테크와의 경쟁 격화 등 악재도 많아 하반기부터는 실적에 부담이 될 것이라는 전망이 지배적이다.

padet80@fnnews.com 박신영 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지