자동분산 이점 간접투자 매력 ↑

변동장서 지친 투자자 유치 성공

지점운영형 랩 비율 5%대 상승

AI 활용한 신상품 경쟁도 치열

변동장서 지친 투자자 유치 성공

지점운영형 랩 비율 5%대 상승

AI 활용한 신상품 경쟁도 치열

■153조원 넘어… 역대 최고

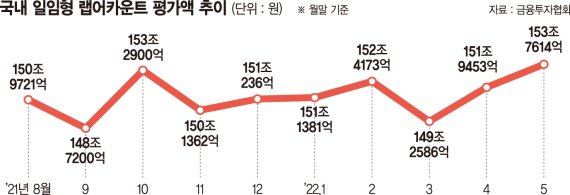

17일 금융투자협회에 따르면 5월말 기준 일임형 랩어카운트 평가금액(계약자산)은 153조7614억원으로 집계됐다. 4월과 5월 각각 전월 대비 2조6867억원, 1조8160억원이 연달아 증가한 덕분이다.

지난해 8월 말 150조원을 처음 넘어선 이후 증감을 반복했으나 올해는 3월(-3조1586억원)을 제외한 모든 달에 계약자산이 늘어났다. 직전 최고 기록(2021년 10월 153조2900억원)도 제쳤다.

고객수와 계약건수 역시 올들어 각각 1만3454명, 1만2910건 늘어 186만3020명, 205만1778건으로 뛰었다.

랩어카운트는 증권사가 고객 투자성향 및 목적에 맞게 투자금을 운용해주는 자산관리(WM) 서비스다. '감싸다'는 뜻의 'Wrap'과 계좌(Account)의 합성어다. 포트폴리오 구성, 자산 리밸런싱(재배분), 매매까지 운용역이 알아서 처리해준다. 국내외 주식뿐 아니라 상장지수펀드(ETF), 채권, 금, 리츠(REITs) 등 다양한 자산을 단일계좌에서 투자하고, 공모펀드 대비 운용방식이 자유로운 것이 특징이다.

시장 불확실성이 커지면서 개별종목 투자에 지친 투자자들이 다양한 자산에 대한 자동 투자라는 장점을 지닌 간접투자를 선택한 결과다. 특히 랩어카운트로는 약세장에 효과적으로 대응할 수 있는 만큼 일반 상품 대비 다소 비싼 수수료를 내고서라도 이를 선택하려는 수요가 몰렸다.

지점운용형 랩 비중이 커지고 있는 흐름도 포착된다. 본사운용형 랩이 전체 97%가량을 자치했으나 지난해부터 지점운용형 랩 비율이 5%대까지 상승했다. 후자는 증권사 영업지점 프라이빗뱅커(PB)가 직접 맞춤 관리·운용을 해줘 본사와 계약을 맺는 방식 대비 유연한 포트폴리오 조정이 가능한 것이 장점이다.

■AI 접목 신상품 출시 경쟁

증권사들도 이 같은 투자자 요구에 맞춰 상품들을 속속 내놨다. 하나증권은 지난 5월 글로벌 자산을 편입하는 ETF에 인공지능(AI)를 활용해 분산투자하는 '로보랩'을 선보였다. 메리츠증권도 같은 달 씨앗자산운용의 자문을 받아 '메리츠스마트랩'(씨앗자산)을 출시했다.

앞서 KB증권은 3월부터 금 현물 ETF와 금 채굴 기업에 투자하는 'KB able 골드 헌터 랩(플레인바닐라)'을 판매하고 있으며, 신한금융투자 역시 미국·중국 주식에 투자하는 '신한 G2랩'을 내놨다. 유안타증권은 이보다 한 달 앞서 미국 증시에 상장된 글로벌 ETF에 분산투자하는 'We Know 글로벌인컴 EMP랩'을 출시한 바 있다.

김주형 유안타증권 고객자산운용본부장은 "주식 편입비중을 60% 이상으로 유지해야 하는 주식형 펀드와 달리, 랩어카운트는 운용역 판단이나 고객 요청에 따라 0%까지 낮출 수 있어 약세장 대응력이 강하다"며 "거래 건수가 아닌, 투자금에 비례한 수수료를 부담해 이해상충 발생 가능성도 낮다"고 짚었다.

다만, 2019년 라임·옵티머스 환매 중단 사태 이후 사모펀드 투자금이 랩어카운트로 흘러들어가면서 금융당국이 불완전 판매 등 위험요소를 들여다보고 있는 만큼 신중한 투자가 요구된다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지