[파이낸셜뉴스] 한국투자증권은 22일 대우조선해양에 대해 경영실적 회복 추세가 변함이 없다고 판단했다. 이에 따른 투자의견은 '매수' 유지, 목표주가도 2만3000원을 유지했다.

강경태 한국투자증권 연구원은 "연도별 인도 선박의 선종 믹스는 LNG선 위주로 재편되고 있으며, 건조중인 선박의 평균 선가도 상승 추세"라며 "도크와 안벽 생산능력(capa)을 넘어서지 않도록 선종별로 슬롯을 채웠기 때문에 건조 인력 수급이 원활하다면 영업이익률 상승세는 필연적이라는 의미"라고 판단했다.

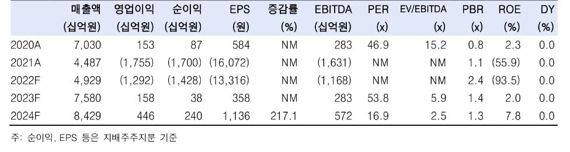

올해 매출액은 전년 대비 53.8% 증가한 7조 5799억원, 영업이익은 흑자전환한 1581억원으로 추정했다. 외화 매출을 원화 환산하기 위해 적용해 온 달러대비원화 환율 추정치 5.9% 하향 조정, 외주가공비 증가로 인한 원가율 상승을 반영했다는 설명이다. 강 연구원은 "2022년 말 기준 대우조선해양 건조 인력은 1만9476명"이라며 "인도 규모가 올해와 유사했던 과거를 기준으로 하면 앞으로 2000명 가량의 인력이 추가로 필요하다"고 진단했다.

그는 "(인력 수급은) 정상화를 위한 마지막 퍼즐 한 조각"이라며 "증자 이후 한화 그룹과의 첫 시너지 분야로 건조 인력 수급 및 건조 공정 효율화를 기대한다"고 부연했다.

nvcess@fnnews.com 이정은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지