여의도권역 공실률 25.2→0.9%

올해 A급 오피스 공급, 5개년 연평균 공급량 절반

지난해 서울 오피스 거래 11兆..7%↓

올해 A급 오피스 공급, 5개년 연평균 공급량 절반

지난해 서울 오피스 거래 11兆..7%↓

[파이낸셜뉴스] 자산 가격의 재조정에도 오피스는 견조한 모습을 보일 것으로 전망되고 있다. 최저 수준의 공실률 기록은 물론 임대료가 큰 폭의 상승을 보이고 있어서다. 올해 서울 A급 오피스의 신규 공급도 도심권역(CBD)을 제외하고 강남권역(GBD), 여의도권역(YBD)에서 단일 공급이 예정돼 있지만 과거 5년 간 연평균 공급량 대비 절반에 못 미친다. 노후 자산을 중심으로 오피스로 재건축 사례가 증가는 수요 해소에 역부족인 상황을 만든다는 분석이 나온다.

수요 못 따라가는 공급

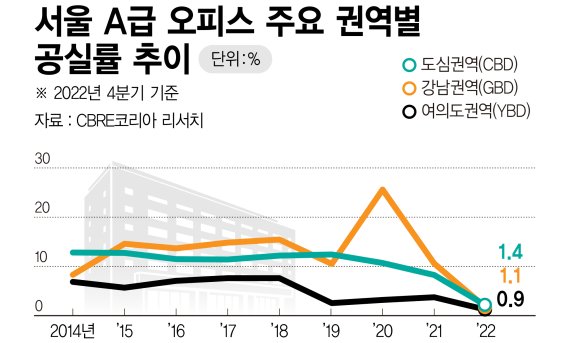

11일 글로벌 종합 부동산 서비스 기업 CBRE에 따르면 A급 오피스 시장 기준 여의도권역의 공실률은 2020년 25.2%에서 2022년 0.9%로 대폭 감소했다. 강남권역 공실률도 0.9% 수준이다. 도심권역 공실률은 1.4%로 역대 최저 수준이다.

3대 권역을 포함하면 지난해 공실률 1.2%로 2008년 금융위기 이후 최저 수준이다. 2020년 대비 10%p 이상 하락한 수준이다.

그렇다보니 2022년 서울 오피스 평균 실질임대료는 1㎡당 2만8046원으로 전년 대비 21.3% 올랐다. 임차인에게 제공되는 평균 무상임대기간(렌트프리)도 1개월 이상 크게 축소됐다.

하지만 올해 서울 A급 오피스 신규 공급 규모는 과거 5년 간 연평균 공급량 대비 절반에 못 미치는 수준이다. 강남권역에서 4만9414sqm, 여의도권역에서 5만7779sqm 규모로 공급된다. 2023년부터 3년 간 서울 A급오피스 시장의 연평균 공급 규모는 과거 대비 약 15% 감소한 23만㎡ 수준으로 추정된다.

오피스에서 최저 공실률, 임대료 고공행진 기록을 내는 가운데 2022년 서울 오피스 거래는 전년 대비 약 7% 감소한 11조원 수준이다.

최수혜 CBRE코리아 리서치 부문 이사는 "견고한 오피스 임대차 시장 펀더멘털(기초체력)을 기반으로 희망 매각 가격이 매도자의 기대에 부응하지 않는 경우 매각 철회로 이어지면서 자산 가격 조정은 크게 관찰되지 않았다"며 "2022년 3·4분기에 거래된 신한투자증권타워는 3.3㎡당 약 3000만원에 거래되며 여의도권역 내 최고 평단가를 기록했다. 주요 권역 내에서 거래된 A급 자산의 가치는 공고히 유지된 것으로 관찰됐다"고 설명했다.

지난해 아시아태평양 지역에서 상업용 부동산 거래 규모 1위는 한국이 차지했다. 존스랑라살(JLL)에 따르면 한국의 상업용 부동산 거래 규모는 262억달러에 달했다.

장재훈 JLL코리아 대표는 “금리 인상 기조가 여전해 거래 시장의 불확실성은 남아있기 때문에 전년 대비 전체적인 거래 규모는 줄어들 것으로 보인다”면서도 “아직 매물의 가격조정이 가시적이지 않지만, 향후 가격 조정을 받은 물건이나 투자가치가 높은 자산은 시장에서 계속 주목받고 외국계 투자자 거래 활동도 활발할 것”이라고 말했다.

올 투자활동 감소는 변수

매도자와 매수자간 '밸류에이션(가치) 갭(차이)'으로 인한 투자활동 감소는 변수다.

임동수 CBRE코리아 대표는 “지난해 국내 운용사 보유 블라인드 펀드를 통해 유동성 리스크가 제한적으로 관찰된 반면, 올해는 드라이파우더(미소진자금) 소진 및 고금리 압박으로 인한 시장 위축으로 투자활동이 감소될 것”이라며 “이런 가운데 매도자와 매수자 간의 가격 기대 불균형으로 장기 보유 전략을 택하는 투자자가 증가하면서 당분간 투자활동은 관망세를 지속할 것으로 보인다”고 말했다. 임 대표는 이어 “올해는 상업용 부동산 투자의 위험 및 수익을 재평가하면서 성장 잠재력이 있는 신규 자산 인수를 검토하거나 기존 자산의 리모델링 및 증축을 통한 자산 가치 증대를 추구하는 등 리스크 테이킹 전략이 확대될 것으로 전망한다”고 밝혔다.

실제 CBRE에 따르면 작년에 이어 오퍼튜니스틱 및 밸류애드 전략을 모색하는 투자자 비중은 여전히 높은 반면, 코어 및 코어플러스 자산 투자 선호 비중은 작년 대비 감소한 것으로 나타났다.

ggg@fnnews.com 강구귀 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지