가계·기업 부실대출 심각단계

구조조정으로 경쟁력 높여야

구조조정으로 경쟁력 높여야

올해 1·4분기 말 기준으로 저축은행업계의 고정이하여신(대출금 중 연체기간이 3개월 이상인 부실채권) 비율은 5.1%를 기록했다. 불과 3개월 새 1.1%p 올랐다. 5%를 넘어선 것은 연말 기준으로 2018년이 마지막이다. 저축은행업계의 올해 1·4분기 연체율도 5.1%로 잠정 집계됐다. 2016년 말 5.83%를 기록한 후 약 6년 만에 5% 선을 넘어섰다.

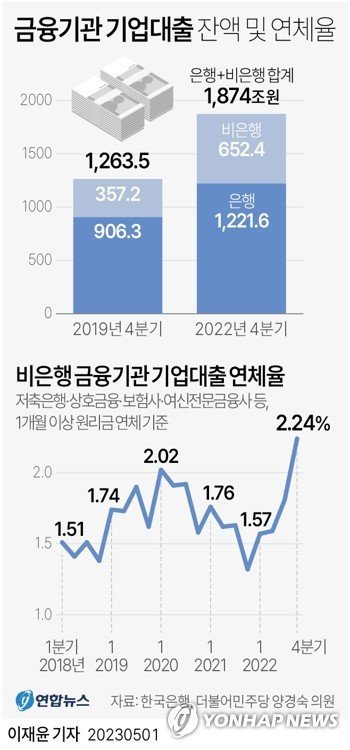

영업이익으로 이자비용도 부담하기 어려운 한계기업 비율도 점차 높아지고 있다. 한국은행이 국회 기획재정위원회 소속 양경숙 의원(더불어민주당)에게 제출한 자료에 따르면 비은행 금융기관(저축은행·상호금융·보험사·여신전문금융사 등)의 지난해 4·4분기 기업 대출은 652조4000억원으로 코로나19 직전인 2019년 4·4분기에 비해 82.6%나 급증했다. 기업대출 연체율도 같은 분기에 2.24%로, 2016년 1·4분기(2.44%) 이후 6년9개월 만에 최고치를 기록했다.

연체율 상승은 한계기업이 늘고 있다는 의미이기도 하다. 전국경제인연합회에 따르면 지난해 말 기준으로 국내 상장사 중 17.5%가 한계기업으로 조사됐다. 2017년 9.2%에 불과했던 게 매년 높아지는 추세다.

연체율은 하반기에 더 큰 고비를 맞을 수 있다. 요즘 연체율 상승 현상은 젊은 층에서 무리하게 집과 주식에 투자했거나, 자영업자 가운데 부족한 운영자금을 메우려고 가계대출을 끌어 썼다가 제때 갚지 못한 데 따른 것이다. 문제는 기준금리가 가파르게 오른 여파가 올 하반기부터 대출시장에 본격 반영될 것이란 점이다. 통상적으로 고금리가 소비나 주택가격 및 투자에 영향을 미치는 시점은 짧게는 반년, 길게는 1년의 시차가 있다. '상저하고(上低下高)'로 예견됐던 경제전망이 암울해진 점도 연체율에 영향을 미칠까 걱정된다.

금융기관들은 연체율이 높아지면서 대손충당금 적립액을 늘리고 있기는 하다. 앞으로도 충분할 만큼 확보해 두어야 한다. 정부는 가계나 기업의 취약차주, 다중채무자 관리에 만전을 기해야 한다. 이들의 집단파산은 금융위기와 직결된다.

다만 정부의 정책에 기대려는 안이한 생각은 버려야 한다. 불황이 심화되면 정부의 세수여건도 나빠져 재정운영의 폭이 좁아진다. 정부가 대출기한을 연장해 주거나 일부 탕감과 같은 정책을 구사할 재정여력이 없다는 얘기다. 정부는 경기도 방어하고 자연 구조조정을 통해 기업 경쟁력을 끌어올리는 '맞춤형 처방'에 초점을 둬야 할 것이다.

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지