시중금리 상승+부동산경기 하락→부동산 신탁사 신용등급 하락 압력

5일 나이스신용평가에 따르면 올해 3월 말 부동산신탁사의 올해 1·4분기 순이익 규모는 1668억원으로 전년(1875억원) 대비 11% 감소했다. 신탁원본도 전년 말 대비 0.5% 줄었다. 지난해 하반기부터 부동산 경기가 저하된 결과다.

신평업계는 책임준공확약을 주시하고 있다. 부동산시탁사의 책임준공확약은 책임준공기한까지 준공하지 못할 경우, PF 대주의 확정 손해에 대해 부동산신탁사가 민법상의 손해배상을 부담하는 것이다.

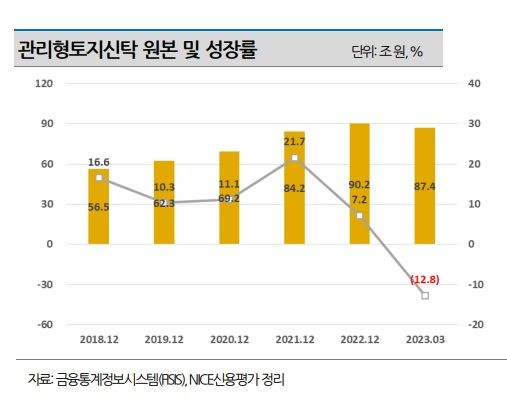

권신애 나이스신용평가 연구원은 "2016년 이후 부동산신탁사 신탁원본 성장을 견인하던 책임준공형 관리형토지신탁 원본은 지난 2022년 4·4분기 이후 신규 PF 대출이 사실상 중단되면서 크게 감소했다"고 설명했다.

일반적으로 신탁사 책임준공확약은 시공사 책임준공확약 혹은 연대보증이 함께 공여되기 때문에 책임준공기한을 초과하더라도 시공사가 우선 완공된 부동산과 채무를 인수하게 된다.

그러나 시공사가 부실화 돼 채무인수 능력을 상실하게 되면 부동산신탁사는 해당 사업장을 준공 시킬 의무를 부담해야 한다. 더 나아가 대주의 손해에 대해 배상한 뒤 완공된 부동산의 환가 처분 등을 통해 신탁계정대를 회수해야 한다.

권 연구원은 "올해 하반기에도 부동산 신탁원본 성장세가 둔화될 것"이라고 내다봤다. 부동산신탁사업을 둘러싼 사업 환경은 전반적으로 비우호적이기 때문이다.

지방 부동산 시장을 중심으로 부동산 분양 경기가 저하되고 있으며 인건비 및 건재자 가격 상승으로 인해 공사비가 증가하고 시공사의 부실위험도 상승하고 있다.

권 연구원은 "나이스신용평가가 유효 등급을 보유하고 있는 6개사의 책임준공형 관리형토지신탁 개별 사업장 예정 공정률 및 실제 공정률 분포도를 보면 전년 대비 예정 공정률이 현저하게 저하된 사업장의 수가 크게 증가했다"고 말했다.

'PF 리스크' 건설사도 신용 리스크 압력

한국신용평가는 지난 6월 태영건설의 신용등급을 A0에서 A-로, 한깅송영의 신용등급을 BBB0에서 BBB-로 각각 하향조정했다.

전지훈 한신평 연구원은 "태영건설은 과중한 PF 보증 규모로 인한 재무적 불확실성이 지속되고 있다"고 지적했다.

한신공영은 외부 차입이 확대되는 상황에서 지방 현장의 부진한 분양 실적으로 인한 사업 및 재무적 변동성이 확대되고 있어서다.

또 롯데건설(신용등급 A+), HDC현대산업개발(A0)에 대해서는 등급을 유지하면서도 '부정적' 등급 전망을 유지했다. 롯데건설은 계열 지원 등에 힘입은 유동성 부담 완화에도 불구하고 과중한 PF 보증 리스크가 지속되고 있다.

HDC현대산업개발은 사고 이후 영업 및 재무적 부담이 다소 완화되고 있지만, 재무안정성 회복 여부와 사고 현장에 대한 최종 행정 처분 결과를 신평사로서 모니터링한다는 입장이다.

전 연구원은 "일부 건설사의 등급 하락에도 업종 내 신용등급 하향 압력은 여전히 높은 수준"이라고 지적했다.

khj91@fnnews.com 김현정 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지