[파이낸셜뉴스] 13일 금융투자업계에 따르면 최근 미국 채권경매가 낮은 수요를 이끌어낸 가운데 30년 만기금리가 19bp(1bp=0.01%)나 오르는 등 전반적으로 채권이 하락했다.

여기에 예상치를 상회한 미국 생산자물가지수(PPI)와 소비자물가지수(CPI) 등 연방준비제도(fed, 이하 연준)가 인플레이션에 대한 승리를 선언하기에는 아직 멀었다는 추측이 나오면서 스탠더드앤드푸어스(S&P)500지수는 나흘간 상승세에서 반전했다.

달러는 지난 5주 동안 가장 많이 올랐고, 스왑 계약에서는 연준이 또 다른 25bp 인상 가능성을 약 30%에서 약 40%로 높였다.

이와 같은 채권경매의 낮은 수요로 정책 입안자들도 바빠지고 있다. 최근 연준이 다소 완화적인 스탠스로 발언을 하는 이유 역시 최근 국채가격의 하락이 과하다는 판단이기 때문이라는 분석도 나온다.

특히 국채금리의 상승으로 연준의 추가적인 금리를 인상할 가능성은 줄어들고 있다.

독립리서치 퀀트케이는 “연준이 현재 높은 수준에 머무르고 있는 실질금리와 명목금리 수준을 구두 개입만으로 유지시킬 수 있다면 추가적인 금리 인상 없이도 중장기적으로 본인들의 목표(인플레이션 2%)를 달성할 수 있을 것”이라고 전망했다. 이어 “그들이 원하는 바와 같이 단순히 구두 개입만으로도 11월 연방공개시장위원회(FOMC)까지 현재 10년물 금리가 4.5~4.8% 수준에서 유지된다면 11월 금리 결정은 동결될 가능성이 매우 높다”고 덧붙였다.

퀀트케이는 또 “다음주 수요일 제닛 옐런 미국 국무장관의 중국 방문을 통해 채권시장의 참여자들의 채권입찰에 대한 두려움을 걷어낼 수 있을지가 주요한 포인트로 작용할 것으로 보인다”며 “여기에서 중국과 미국의 채권외교가 성사될지 여부에 따라 시장의 움직임이 달라질 것”이라고 조언했다.

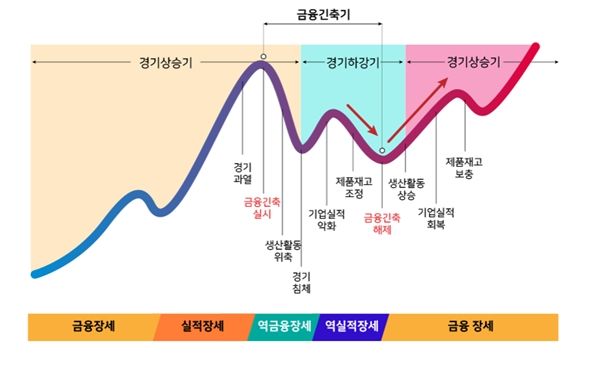

김정훈 퀀트케이 팀장은 “우라가미 구니오의 주식시장의 사계를 예로 들어볼 때 아직 시장은 역실적 장세에서 금융 장세로 완벽하게 넘어가지 못한 구간으로 보이지만, 조금씩 바닥 구간에 다다르고 있다"고 판단했다.

아울러 그는 “단기적으로 주식시장은 채권금리에 따라 울고 웃으며 계속 혼조세를 이어갈 것으로 보이겠지만, 현재 시장과 마찬가지로 사이클의 저점 부근에 있는 업종들의 경우에는 이보다 더 좋은 매수 기회는 없을 것”이라고 전했다.

dschoi@fnnews.com 최두선 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지