금융감독원 H지수 ELS 책임분담기준안 발표

은행, 배상금 시뮬레이션 등 자체 검토 시작

법적 이슈 검토·이사회 의결 거쳐 '수용 여부' 발표 예정

과징금·임직원 제재 앞두고 銀 '재발방지책' 마련도 분주

은행, 배상금 시뮬레이션 등 자체 검토 시작

법적 이슈 검토·이사회 의결 거쳐 '수용 여부' 발표 예정

과징금·임직원 제재 앞두고 銀 '재발방지책' 마련도 분주

[파이낸셜뉴스] 금융감독원이 홍콩H지수 주가연계증권(ELS) 책임분담기준안을 발표하면서 은행권이 당국 기준안을 받아들일 지 자체 점검에 돌입했다. 은행들은 금감원 안(案)에 따른 예상 배상금액을 산정해 신속하게 이사회를 열어 기준안 수용 여부를 결정할 예정이다. 특히 오는 4월 총선을 앞두고 은행권에 대한 대외 압박이 거세지고 있는 만큼 은행은 이르면 3월 말 늦어도 4월초까지 '1차 입장'을 낼 것으로 예상된다.

■은행 '기준안 수용 여부' 검토

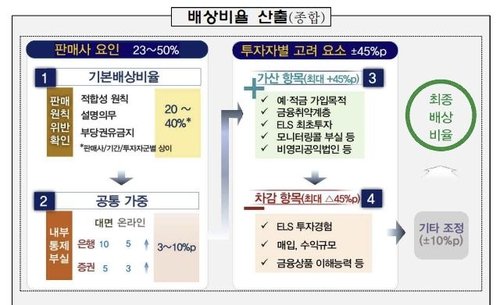

11일 금융권에 따르면 은행들은 이날 △기본배상비율 20~40% △공통가중 5~10%p △판매사·투자자 요소 ±45%p △조정요인 ±10%p 기본으로 하는 금감원 기준안에 대해 자체 검토를 시작했다. 금감원에서는 다수 사례가 원금 손실 배상비율 20~60% 사이 분포할 것이라고 예상한 가운데 은행권에서도 손실 확정 ELS를 기준으로 예상 배상규모 시뮬레이션에 나섰다.

은행권이 판매한 ELS 전체가 배상 대상이라고 가정하고 손실률을 50%라고 잡았을 때, 배상비율이 20~60%에서 결정되면 은행들은 1조5000억원에서 4조6000억원 수준을 배상하게 된다. 다만 ELS 가입횟수와 상품 이해도, 가입금액, 수익규모 등 투자자 책임 요인에 따라 배상을 안 하는 경우도 나올 수 있다.

시중은행들은 "고려 요인이 다양해서 배상비율 범위를 산정하기까지 몇 주일이 소요될 수 있다"며 판매규모와 다양한 사례를 고려할 때 상당한 시간이 걸릴 것으로 예상했다. 일괄 배상이 아니라 20여 개 요소가 고려되는 만큼 예상 배상금액을 산출하는 과정도 쉽지 않다는 것이다.

일단 은행들은 손실이 확정된 건에 대해 ELS 사후관리 전담팀(TFT)을 중심으로 예상 배상금액을 산출할 것으로 알려졌다. 금감원 안에 나와 있는 개별 요소에 대한 점검을 시작하는 것이다. 현업부서가 상품 판매 시 녹취본을 다시 들어보고 은행 자체적으로 배상비율과 금액을 산정하는 절차다.

■과징금·제재 앞둔 銀, 자율배상 택할 듯

다음 절차는 은행들의 '입장 표명'이 될 전망이다. 각 은행이 △현업부서 검토 △법무실·법무법인(로펌)의 법적 검토 △이사회 회의 등을 거쳐서 금감원 기준안 수용 여부를 발표하는 것이다. 금감원에서 "기준안에 따라 배상이 원활히 이뤄져 판매사와 투자자 간 법적 다툼의 장기화로 인한 사회경제적 비용이 최소화되길 바란다"라고 한 만큼 은행들이 수용할 가능성이 높다는 관측이다.

판매금액이 상대적으로 작은 우리은행은 사회경제적 비용 절감과 선제적 배상에 따른 과징금 감면 등을 고려해 상대적으로 빠르게 입장을 정리할 것으로 알려졌다. 다만 은행의 영업 비용과 직결되는 중요한 의제인 만큼 이사회 결의를 거쳐야 배임 리스크를 줄일 수 있다.

은행들이 기준안을 수용하면 투자자와 본격적인 조정·합의 절차가 진행된다. 은행이 투자자와 소통을 통해 배상비율, 배상금액 및 시기 등을 결정하는 절차다. 금감원은 대표 사례에 대한 분쟁조정위원회를 열어 분쟁을 조정하는데, 분조위의 조정결정과 당사자 수락 후 '조정 성립'까지는 통상 2~3개월이 걸린다.

대표사례 외 분쟁 민원은 자율조정 등의 방식으로 처리된다. 자율조정 과정에서 은행과 투자자의 의견이 엇갈릴 경우 소송으로 가게 된다. 지난 2019년 해외금리연계 파생결합펀드(DLF) 당시 90%는 분쟁조정 절차에서 배상 문제가 일단락됐다. 다만 이번에는 투자자 수가 많은 데다 판매금액도 당시 10배 이상이라 대규모 소송으로 번질 가능성도 배제할 수 없다.

은행들은 금감원 기준안에 대해 "투자자 자기책임 원칙이 DLF보다 강조됐다"고 평가했다. ELS 가입금액이 2억원 초과면 판매사 책임이 10%p 감경되고 앞선 ELS 투자에서 손실을 경험했을 때 10%p 추가 감경되는 등 투자자 책임도 명시됐다는 점에서다. 다만 재가입자의 투자 횟수가 21회 이상인 투자자부터 판매자 책임이 경감되는 점 등을 두고 판매사의 책임이 무겁다는 시각도 있다.

아울러 은행들은 ELS 등 고난도·고위험 금융투자상품 판매 관행 개선이라는 숙제도 안게 됐다. 금융소비자보호법 위반에 따른 과징금, 기관 및 임직원 제재도 은행들이 져야 할 책임이다. 은행들은 빠른 배상으로 과징금·제재 경감에 나서는 한편, ELS 재발방지책 마련을 서두를 것으로 보인다.

한편 조용병 은행연합회장은 같은날 열린 기자 간담회에서 "은행이 자체 점검을 해서 기준안 수용 여부를 포함해 어떻게 대내외적으로 소통할 지 과정에 들어갔다"라며 "(소비자 보호를 위해) 많은 노력을 하고 있었음에도 이런 사태가 발생한 것에 대해 굉장히 죄송스럽고 유감스럽다"고 말했다. 조 회장은 향후 △고객 중심의 영업 관행 △책무구조도 도입 등 내부통제 실질화 △은행연합회를 통한 금융투자상품 판매 자율규제 정비 등을 약속했다. 다만 조 회장은 "개인고객에 대한 자산관리는 금융이 가야 할 길이다. 고객의 선택권이 좁아지지 않도록 해야 한다"라며 은행에서의 투자상품 판매 제한에는 부정적 입장을 밝혔다.

dearname@fnnews.com 김나경 박소현 박문수 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지