작년 거래대금 30조 아래로

위클리·주식 옵션 등에 밀려

유통·발행시장 활기 떨어져

위클리·주식 옵션 등에 밀려

유통·발행시장 활기 떨어져

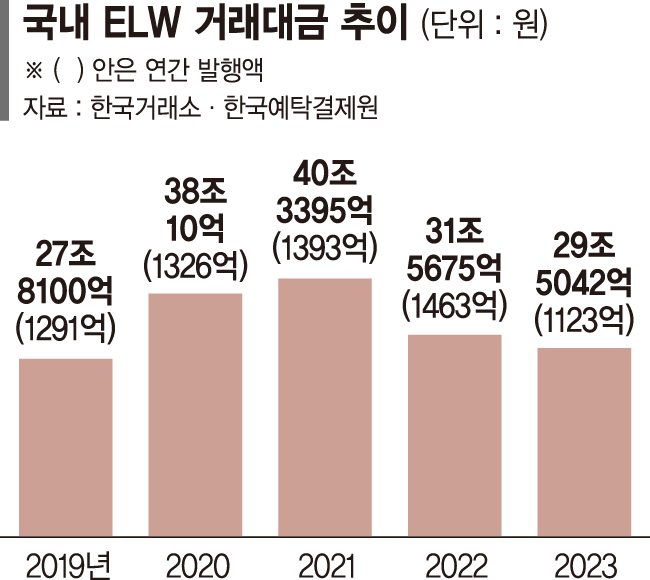

12일 한국거래소에 따르면 지난해 국내 ELW 연간 거래대금은 29조5042억원으로 나타났다. 2021년 40조원대를 기록 후 2022년 31조5675억원으로 대폭 축소됐고, 2023년에는 30조원 선이 깨졌다. 올해도 2월까지 4조9189억원에 그쳐 이런 흐름이 지속될 경우 연간 30조원을 넘기기 힘들 전망이다.

덩치가 제일 큰 삼성전자 기초 ELW도 상황이 비슷하다. 2019년 4544억원이었던 연간 거래대금은 2021년 3311억원으로 감소하더니 지난해(1926억원)엔 2000억원 밑으로 내려왔다.

ELW는 특정 주식을 미리 정해놓은 미래 시점에 약속한 가격으로 매매할 '권리'를 지닌 유가증권이다. 주가지수나 개별 종목을 기초자산으로 삼으며, 가격에 따라 가치가 결정되는 파생 성질을 주식처럼 거래할 수 있도록 구성한 상품이다. 유사한 성격을 지닌 옵션에 비해 소액으로 투자해 레버리지를 일으킬 수 있는 것이 장점이다.

주식(주가의 0.23%)과 달리, 거래세도 없다. 기본적으로 방향성을 선택하는 방식인데 기초자산 상승을 예상하면 '콜', 하락에 베팅할 경우 '풋' ELW에 각각 투자하면 된다.

콜 ELW는 가령 A씨가 B주식을 주당 1만원에 사기로 하되, 해당 시점에 주가가 1만원 미만일 경우 매수를 포기할 수 있는 권리라고 이해하면 된다. 1000원에 샀다면 1만1000원 초과분부터 이익을 취하게 된다. 반대로 풋 ELW를 매수했다면 주가가 9000원 미만으로 떨어진 이후 수익이 발생한다. 하지만 위험성도 갖고 있다. 자산 자격과 환율 변동, 발행사 신용위험 발생 등에 따라 투자원금을 모두 날릴 수 있다. 시장의 방향성을 예측하기 힘들 때 이런 가능성은 더욱 높아진다. ELW 거래 위축을 주식시장의 변동성 탓으로 해석하는 이유다.

규제 여진도 있다. ELW는 지난 2005년 도입돼 3년 만에 홍콩에 이어 전 세계 2위 규모로 성장했으나 2011년 일부 증권사가 초단타 투자자에 전용회선을 쓰도록 특혜를 제공했다는 의혹이 일었다. 이에 금융당국은 기본예탁금 설정, 유동성공급자(LP) 호가 제출 등 안전장치를 걸었다. 개인 투자자의 순매수는 사건이 터지기 전인 2010년 5553억원에서 지난해 1730억으로 주저앉은 상태다.

KB증권 관계자는 "3차에 걸친 ELW LP 호가 건전화 조치와 위클리·주식 옵션, 가상자산 등 고레버리지 상품군 등장으로 진입장벽에 비해 상대적인 매력이 감소했다"며 "발행사도 적극 LP 활동을 이어나가기 어려운 실정"이라고 전했다.

유통시장뿐만 아니라 발행시장의 활기도 떨어지고 있다. 한국예탁결제원 증권정보포털 세이브로에 따르면 ELW 발행액은 2019년 1291억원에서 2022년 1463억원까지 커졌으나 지난해 1123억원으로 꺾였다. 발행 건수 역시 2022년 1만건을 넘었으나 2023년 8562건으로 추락했다.

발행사도 미래에셋증권, 한국투자증권, KB증권 등 3곳 밖에 남지 않았다. 모두 대형사지만 경쟁 구도가 약해졌다는 점은 분명하다. 2014년 말에만 해도 국내증권사 9곳, 외국계 증권사 2곳이 참여했었다.

금융투자업계 관계자는 "LP 호가 규제 완화를 통해 시장의 건전한 경쟁을 유도함으로써 후발주자들의 참여를 이끌어내야 수익성 확보가 가능할 것"이라고 짚었다.

taeil0808@fnnews.com 김태일 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지