■한은 '3월 금융안정 상황 보고서'

2022년 이후 비은행권 중심 NPL 증가

지난해 금융기관 매·상각 전년比 81.1%↑

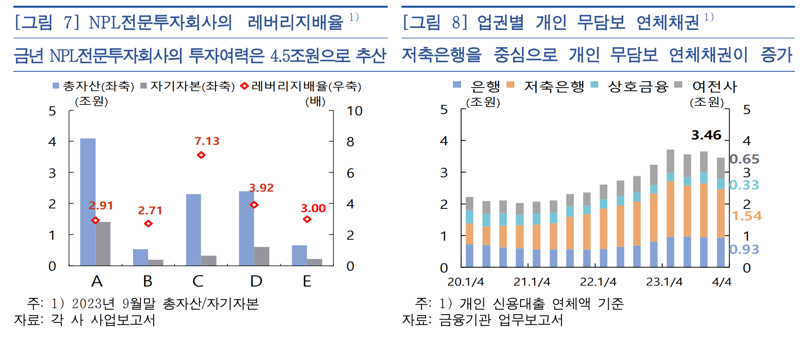

다만 NPl전문투자회사는 우량담보부 선호

비은행권은 개인 무담보 연체채권 늘어나

“NPL회사의 비은행권 투자 여력 확대해야”

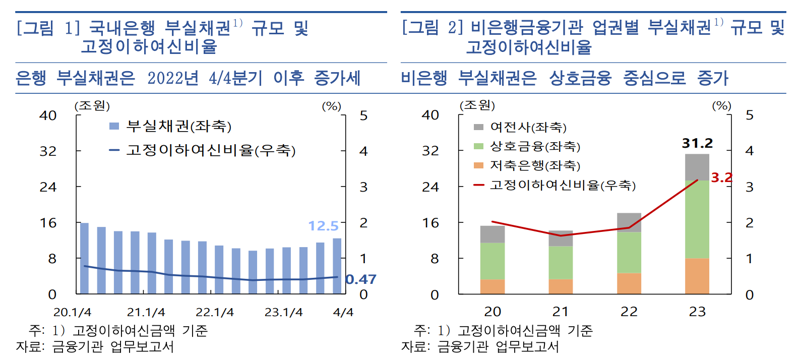

28일 한국은행이 발표한 ‘2024년 3월 금융안정 상황 보고서’에 따르면 2023년말 기준 금융기관 부실채권은 43조7000억원으로 2022년말 대비 은행과 비은행에서 모두 증가했다. 은행의 부실채권은 2022년말 10조1000억원에서 2023년말 12조5000억원으로 23.8% 늘어난 가운데, 비은행은 같은 기간 18조원에서 31조2000억원으로 73.4% 급증했다. 비은행업권 중 상호금융(17조3000억원, 55.5%)이 가장 큰 비중을 차지했으며 저축은행(8조원, 25.6%)과 여전사(5조9000억원, 18.9%)이 그 뒤를 이었다.

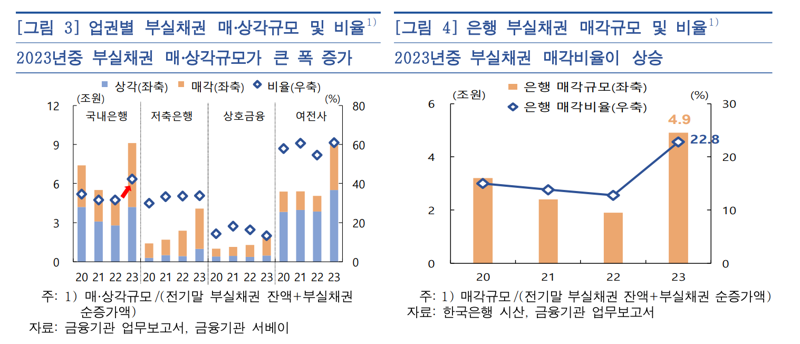

금융기관은 자산건전성 제고를 위해 부실채권 매·상각 규모를 2022년 13조4000원에서 2023년 24조3000억원으로 확대했다. 금융기관은 부실채권을 매·상각할 경우 연체율과 고정이하여신비율을 낮출 수 있어, 주기적(통상 분기말)으로 부실채권에 대한 매·상각을 실시한다. 2023년 은행의 부실채권 매·상각 규모는 9조1000억원, 비은행권은 15조2000억원으로 전년대비 각각 93.6%, 74.4% 증가하였다. 상호금융, 저축은행 등도 지난해에 신규 부실채권이 큰 폭으로 증가하면서 매·상각 규모도 늘어났다.

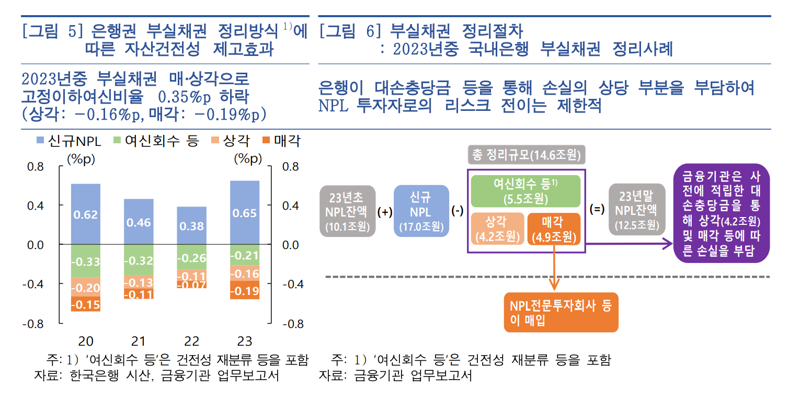

금융기관은 지난해 적극적인 부실채권 매·상각을 통해 고정이하여신비율을 낮추는 등 자산건전성을 제고했다. 금융기관이 부실채권을 매·상각하면 동 채권이 재무상태표에서 제외되면서 자산건전성 관련 지표가 개선된다. 한은에 따르면 지난해 은행의 경우 부실채권 매·상각으로 고정이하여신비율을 0.35%p(상각 -0.16%p, 매각 -0.19%p) 정도 개선시킨 것으로 분석된다.

금융기관은 사전에 부실채권에 대해 대손충당금을 적립해 부실채권 매·상각이 당기 손익에 미치는 영향은 크지 않다. 부실채권매입기관도 담보가치, 회수율 등을 바탕으로 매입가격을 책정함으로써 부실채권 매입에 따른 리스크는 제한적이다. 특히 연합자산관리 등 대형 NPL전문투자회사의 경우 부실채권 매입 이후 3년 이상에 걸쳐 관련 채무를 회수하고 있으며, 누적 회수율은 4년차 이후부터 대체로 100%를 상회하고 있다.

이에 한은은 금융기관이 증가세를 보이는 부실채권에 대한 관리 노력을 지속하는 가운데 금융당국과 함께 NPL 시장이 적절히 기능할 수 있도록 노력해야 한다고 지적했다. 적기에 부실채권 매·상각 등을 통해 연체율 등 건전성 지표가 과도하게 악화되지 않도록 선제적으로 관리해야 한다는 것이다.

다만 한은은 이러한 과정에서 개인 연체자에 대한 과도한 추심을 유발하지 않도록 소비자보호 문제에도 주의를 기울여야 한다고 강조했다. 한은 관계자는 “최근 금융당국이 저축은행의 부실채권 매·상각 촉진을 지원하기 위해 규제 유연화를 추진하고 있다”며 “연체차주에 대한 과잉추심 등의 문제가 발생하지 않도록 ‘취약차주 상생을 위한 저축은행 연체채권 관리 개선방안’을 마련한 것은 바람직한 방향으로 평가된다”고 설명했다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지