두산밥캣과 합병 비율 논란

자회사 SK온 리스크 우려

자회사 SK온 리스크 우려

두산과 SK가 그룹 지배구조 개편이라는 회심의 카드를 꺼냈지만 시장의 시선은 싸늘하다. 합병 비율과 관련한 주주들의 반발, 합병 이후에도 여전한 자회사 리스크 등에 주가가 기를 펴지 못하고 있다.

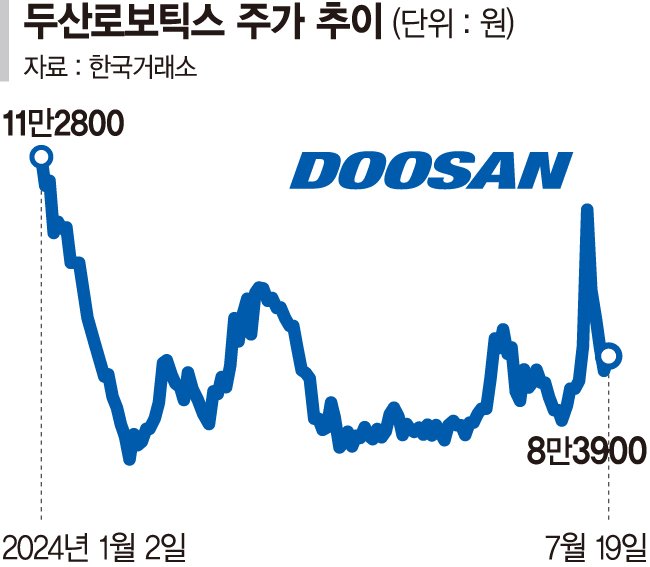

21일 한국거래소에 따르면 지난 11일 이후 두산로보틱스는 8만5300원에서 8만3900원으로 1.64% 하락했다. 두산그룹이 지배구조 개편안을 발표하면서 12일 주가가 24% 가까이 뛰었지만 일주일여 만에 상승분을 모두 반납했다.

두산은 두산에너빌리티에서 두산밥캣을 인적 분할해 두산로보틱스의 완전 자회사로 편입시키기로 했다.

그룹 내 '캐시카우'(현금창출원) 두산밥캣을 품게 되면서 발표 직후엔 두산로보틱스로 기대감이 몰렸지만, 합병 비율과 관련해 논란이 일면서 개편이 무산될 수 있다는 우려감이 커지는 분위기다. 실제로 두산밥캣 주주들은 실적 대비 저평가 된 상황에서 로봇 테마를 등에 업고 고평가 된 두산로보틱스에 시가 기준으로 합병된다는 부분에 반발이 크다. 두산에너빌리티 주주 역시 알짜 자회사를 넘겨줘야 하는 만큼 주주가치가 훼손될 수 있다며 반대하고 있다.

하이투자증권 이상수 연구원은 "기존 주주들이 지배구조 개편에 동의를 해야 합병이 성사되는데, 반대를 해서 주식매수청구권 규모가 쌓이면 딜 자체가 무산이 되는 것"이라며 "이런 변수들이 있어서 합병 이후 두산로보틱스의 펀더멘탈을 보기보단 당장의 차익 실현 심리가 더 커진 것으로 보인다"고 설명했다.

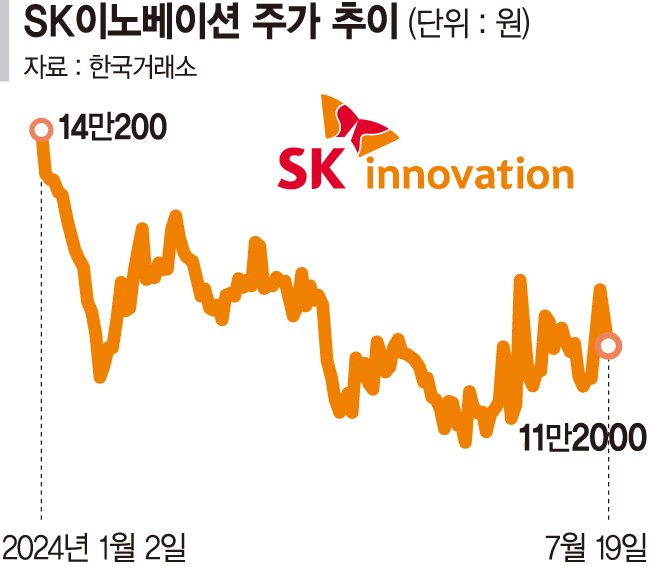

SK E&S와의 합병 기대감에 주가가 크게 뛰었던 SK이노베이션도 비슷하다. 지난달 20일 SK E&S와의 합병설이 보도되면서 16% 가까이 오른 SK이노베이션은 이후 매물이 출회되며 이날까지 7% 넘게 하락했다.

주가 발목을 잡는 것은 배터리 자회사 SK온에 대한 우려다. SK그룹은 고강도 사업 구조 최적화(리밸런싱) 작업을 통해 중간지주사인 SK이노베이션과 '알짜 계열사'인 SK E&S를 합병해 재무구조를 개선한 후, SK온의 자금난을 해결해 향후 배터리 사업을 확장한다는 계획이다.

하지만 전방 산업의 수요 부진, 고정비 부담 증가 등 SK온의 리스크에 대한 시장의 우려가 여전히 커 주가를 짓누르고 있다는 지적이다. 향후 주가 향방은 SK온의 회복에 달려있다는 진단이 나온다.

현대차증권 강동진 연구원은 "SK온에 대한 시장의 걱정이 여전히 큰 것 같다"며 "SK온의 실적 개선이 계속 지연되고, 미국 대선 결과에 따른 불확실성 등이 있어서 합병이 되더라도 이런 점들을 상쇄시키기엔 부족하지 않냐라는 분위기"라고 설명했다.

zoom@fnnews.com 이주미 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지