티메프, 금감원 기준 유동성 비율 미충족

7월 31일 업계에 따르면 국내 주요 이커머스(자체 전자결제업체 PG사 포함) 가운데 티메프의 단기현금 비중이 최저 수준인 것으로 나타났다. 티메프의 모기업인 큐텐이 이커머스의 본질인 소비자 보호와 판매대금 지급을 위한 리스크 관리에서 아예 손을 놨다고 볼 수 있는 대목이다.

네이버와 무신사, 쿠팡 등 자체 PG사를 운영하는 주요 대형 이커머스 및 자회사 7곳의 지난해 감사보고서를 보면 1년 내 갚아야 하는 '유동부채' 대비 유동성 비율은 대부분 금감원 기준인 50% 이상을 충족하고 있었다. 지마켓(112%), 쿠팡페이(107%), 쓱닷컴(133%), 11번가(91%), 무신사페이먼츠(108%), 네이버 파이낸셜(133%) 등이 대표적이다.

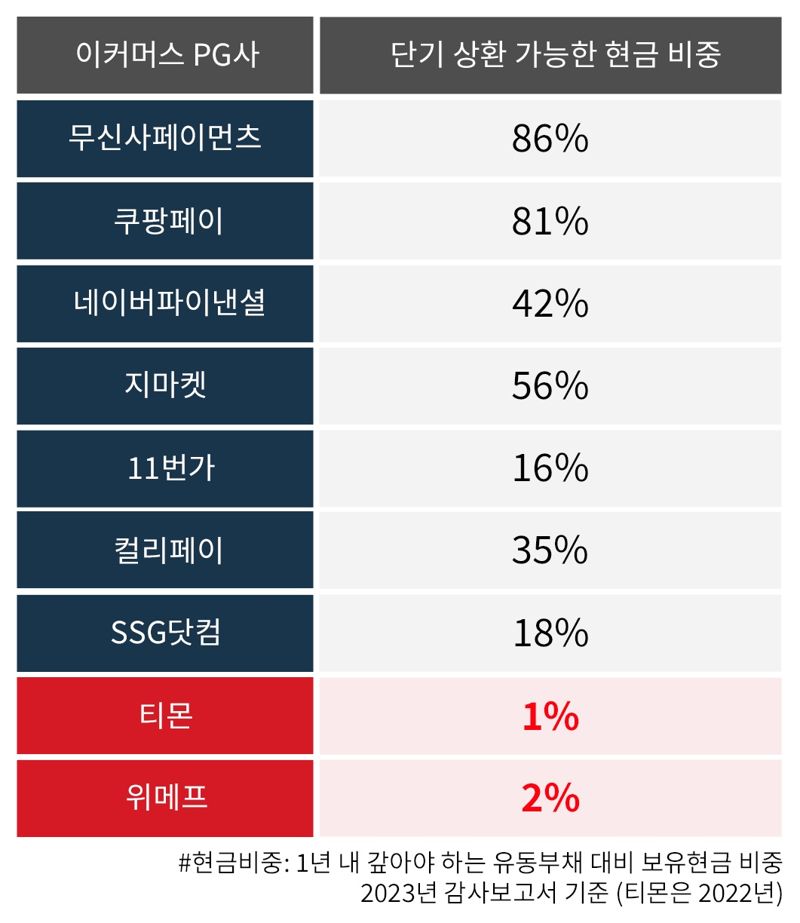

금감원의 '전자금융업자 경영지도 기준'에 따르면 유동비율은 50% 이상이어야 하며, 부채가 자산을 초과하면 안 되며 납입자본금과 미상환잔액 대비 자기자본비율이 20% 이상이어야 한다. 또 총자산 대비 투자위험이 낮은 자산 비중도 10% 이상 유지해야 한다. 그러나 티몬(2022년)과 지난해 위메프의 유동비율은 각각 18%, 19%였다. 양사 모두 자산대비 부채가 더 많았고, 자기자본금보다 미상환잔액 비중이 높았다. 티몬과 위메프의 현금성 자산 비율은 각각 1%, 2%에 불과했다.

금감원 경영지도 기준 이상으로 리스크에 대비하는 업체도 많다. 금융 업계에서는 단기상환 가능한 현금비율(유동부채를 현금성 자산으로 나눈 값)을 핵심 지표로 보고 있는데 무신사페이먼츠(86%), 쿠팡페이(81%)는 이 비율이 가장 높은 업체들이다. 이는 1년간 갚아야 하는 돈이 1만원이면, 쿠팡과 무신사는 당장 오늘 내일 1만원 중 8000원 이상을 현금으로 상환할 능력이 있다는 것이다. 네이버파이낸셜(56%), 지마켓(56%)도 이 비율이 높았다.

업계 관계자는 "통상 유동부채 대비 현금 보유량은 20% 전후가 일반적"이라며 "재무 건전성과 리스크 관리를 핵심으로 두는 이커머스 기업들이 현금 보유를 늘리기도 한다"고 했다.

실제 쿠팡을 비롯한 이커머스들은 티메프와 달리 별도의 애스크로 계좌를 운영해 판매대금을 보호하고 있다. 롯데쇼핑의 이커머스 롯데온은 적자 상태지만 그룹 차원의 보유 현금은 2조7885억원이 넘는다. 쿠팡페이의 경우 그룹 최상단 쿠팡Inc의 현금성 자산은 약 7조원(52억2600만달러)에 이른다.

이커머스 자산건전성 감독 강화될 듯

정치권에서 금감원을 질타하며 관리 책임을 재차 따진 만큼 이커머스와 PG사에 대한 재무와 자산건전성 감독은 더욱 강화될 것으로 보인다.

지난 30일 국회 정무위원회에서 유영하 국민의 힘 의원은 "전자금융감독규정은 행정 규칙이고, 경영이 잘못됐을 경우 63조 규정에 따라 경영개선계획을 제출하고 MOU를 체결하지만 실효성이 없다"며 "입법이 아니더라도 규정으로 두면 되는데 그런 노력을 안했다"고 했다. 유동수 민주당 의원도 "자본잠식 상태의 티몬이 자금사정이 불안정하다는 사실은 2018년 감사보고서에서부터 나왔다"며 "경영개선 계획을 준수하는지 제대로 준수하는지 확인했다면 지금까지 사태로 커지지 않았을 것"이라고 했다.

한편, 티메프는 이번 사태로 인해 자체적인 재무조직을 갖추지 않은 사실이 드러났다. 큐텐이 그룹 차원에서 한국 자회사 재무상황을 좌지우지하며 곳간에서 자금을 쓴 것으로 추정된다. 업계 관계자는 "큐텐측이 티메프 계열사에 재무조직도 갖추지 않고, 수년에 걸친 적자와 자본잠식 속에서 판매대금을 인수합병에 쓴 사실이 나타났다"며 "정산주기를 단순히 줄이는 것은 미봉책에 불과하고 근본적으로 판매대금 의무지급을 1순위로 삼는 재무건전성 강화가 핵심"이라고 했다.

wonder@fnnews.com 정상희 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지