7월 11일 사업재편 발표 후 두 자릿수 하락

국민연금 주식매수청구권 행사 여부도 관건

국민연금 주식매수청구권 행사 여부도 관건

|

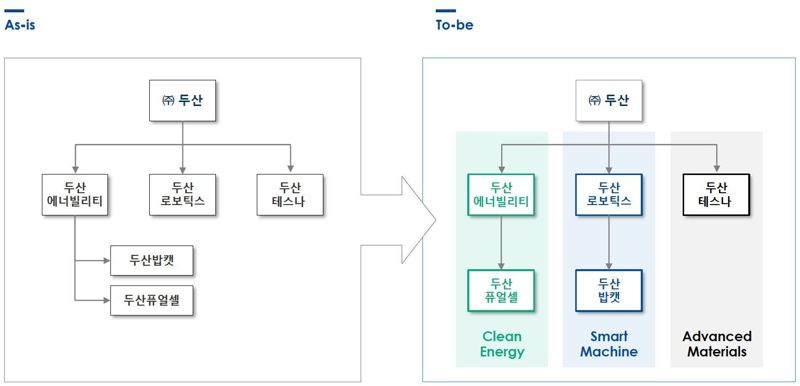

[파이낸셜뉴스] 두산그룹이 지난달 11일 발표한 사업구조 재편에 대해 금융당국이 두 차례나 제동을 걸면서 두산그룹주가 하향세를 보이고 있다.

27일 한국거래소에 따르면 두산에너빌리티, 두산밥캣, 두산로보틱스 주가는 지난달 11일 사업구조 재편이 발표된 후, 각각 -18.26%, -15.87%, -19.93% 하락했다. 같은 기간 코스피지수(-6.99%) 하락률의 2배가 넘는다.

사업구조 재편 3대 축인 두산에너빌리티(1만7860원), 두산밥캣(4만3750원), 두산로보틱스(6만8300원) 주가가 주식매수청구가격을 하회하면서 주주들이 차익실현에 나설 가능성도 커지고 있다.

이들 3사의 주식매수청구가격은 각각 2만890원, 5만459원, 8만472원이다. 즉 주주들의 매수청구가 예정된 주식매수청구권 한도를 넘어서면 합병 자체가 무산될 수 있다는 관측이다.

금융감독원의 견제도 녹록치 않은 상황이다. 금감원은 전날 두산로보틱스의 합병 및 주식의 포괄적교환·이전에 대한 증권신고서에 대해 2차 정정신고서 제출을 요구했다. 지난달 24일 정정신고서 제출을 요구한데 이어 지속적인 압박을 가하는 모습이다. 앞서 두산 측의 정정신고서에 부족함이 있다면 ‘횟수 제한 없이 정정 요구’를 하겠다는 입장을 밝힌 만큼 3차 정정신고서 제출 요구 가능성도 배제할 수 없다.

시가총액이 4조원대로 동일한 두산밥캣과 두산로보틱스의 합병 비율은 1대 0.63이다. 다만, 우량주로 평가받는 두산밥캣 주식 1주를 현재 적자기업인 두산로보틱스 주식 0.63주로 바꾸게 된다는 측면에서 두산밥캣 주주들의 반발이 심하다.

이번 지배구조 개편이 마무리되면 두산그룹은 두산밥캣과 두산로보틱스 합병법인의 지분 42%를 보유, 실질적으로 지배하게 된다는 점도 ‘뜨거운 감자’다. 이에 두산그룹의 지배구조 개편을 금융당국이 엄격히 심사해야 한다는 목소리도 높다.

이 가운데 두산에너빌리티(6.85%)와 두산밥캣(7.22%) 지분을 보유하고 있는 국민연금의 주식매수청구권 행사 여부가 최대 복병으로 떠올랐다. 국민연금이 두산 사업구조 개편을 반대한 후 주식매수청구권을 행사할 경우, 행사 규모에 따라 두산 측이 설정한 주식매수청구권 행사 한도를 넘어설 것으로 추산된다. 현재 두산에너빌리티와 두산밥캣이 설정한 주식매수청구권 상한선은 각각 6000억원, 1조5000억원이다.

증권가 일각에서는 이번 사업 재편 시너지에 대한 지나친 평가절하를 경계하는 목소리도 있다. iM증권 이상수 연구원은 “두산밥캣, 두산에너빌리티 주가 모두 매수청구가격을 하회하고 있는 상황이지만 이는 두산밥캣과 두산로보틱스 합병을 통해 발생할 수 있는 시너지에 대한 과한 디스카운트가 부여되고 있는 영향”이라며 “최근 실적 발표에서 양사 합병효과가 2026년 목표 매출액 대비 50% 내외에 달할 것으로 명확히 제시한 만큼 분명 긍정적”이라고 진단했다.

elikim@fnnews.com 김미희 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지