사업 재편 첫 관문 통과

주력 계열사들 구조개편 '속도'

SK에코플랜트, IPO 상장 도전

'적자 늪' SK온, 흡수 합병나서

비주력 자산은 과감하게 매각

주력 계열사들 구조개편 '속도'

SK에코플랜트, IPO 상장 도전

'적자 늪' SK온, 흡수 합병나서

비주력 자산은 과감하게 매각

■ SK온 등 주력 계열사 구하기

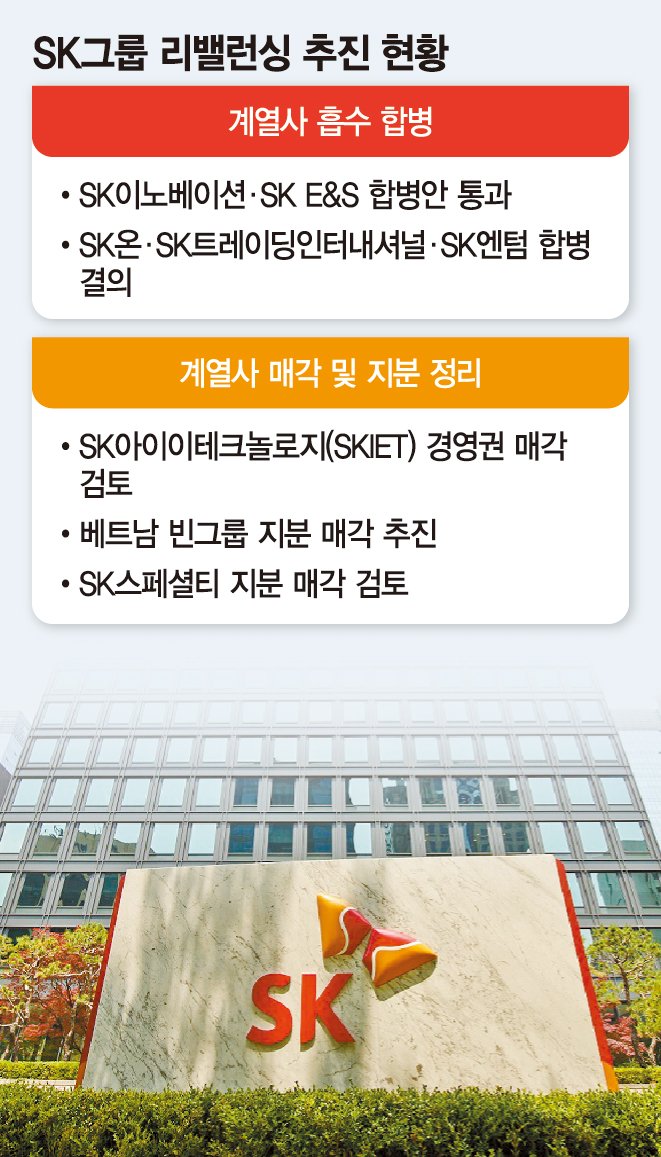

27일 업계에 따르면 SK그룹은 SK이노베이션과 SK E&S의 합병으로 2030년 기준 상각 전 영업이익(EBITDA) 2조2000억원 이상의 시너지 효과를 거둘 것으로 보고 있다. 전체 EBITDA 개선 효과는 20조원을 목표로 잡았다.

예를 들어, SK이노베이션은 사업장에 필요한 액화천연가스(LNG) 또는 신재생에너지 수요를 SK E&S가 공급할 수 있다. 아울러 SK E&S는 SK이노베이션의 자회사인 SK어스온의 해외 가스전 등 자원 탐사·개발 역량을 활용해 SK E&S의 LNG 원료 확보 경쟁력을 높이게 된다.

미래 먹거리 사업에서도 시너지가 기대된다. SK E&S가 추진 중인 에너지 설루션 사업에서 SK온의 에너지저장장치(ESS) 배터리를 활용해 그리드 ESS 사업과 전기차 충전 인프라 확대에 속도를 낼 수 있다. SK에너지가 보유한 국내 화물차 휴게소 등 주요 부지에 수소충전소를 구축하는 방식으로 수소 사업을 확대할 수도 있다.

SK는 SK에코플랜트, SK온 등을 중심으로 한 다수 계열사들의 구조 개편에도 힘을 싣고 있다. 대표적으로 SK에코플랜트의 기업공개(IPO)를 위한 사업 재편이 진행 중이다. 지난달 18일 그룹 내 '알짜회사'로 꼽히는 에센코어와 SK머티리얼즈에어플러스를 편입하는 안건이 의결됐다. 편입 이후 시너지로는 SK에코플랜트는 설계·조달·시공(EPC) 사업을 하고 있어 SK머티리얼즈에어플러스 편입으로 사업 확대가 가능할 전망이다. SK에코플랜트의 전자폐기물 리사이클링 전문 자회사인 SK테스와 에센코어의 제품을 수거하는 등의 협업도 가능할 전망이다.

아울러 SK이노베이션의 배터리 자회사 SK온도 SK트레이딩인터내셔널, SK엔텀과 합병한다. 이를 통해 막대한 초기 설비투자로 11분기 연속 적자를 내고 있는 SK온의 재무구조를 개선하겠다는 구상이다. 원유·석유제품 트레이딩 기업인 SK트레이딩인터내셔널은 지난해 영업이익 5746억원을 거뒀고, 탱크터미널 사업을 하는 SK엔텀도 견조한 영업이익 흐름을 보이고 있다.

■'AI·반도체·에너지' 집중 속도

SK그룹은 리밸런싱 과정에서 그룹 자산 매각에도 과감히 나서고 있다. SK이노베이션의 분리막 계열사 SK아이이테크놀로지(SKIET)의 경영권 매각, SK가 보유하고 있는 베트남 빈그룹 지분 등 비주력 자산 매각이 추진되고 있다. 업계에선 SK그룹이 베트남 투자 지분 매각으로 1조원 이상을 확보할 수 있을 것으로 보고 있다. 또 특수가스 분야 세계 1위 기업인 SK스페셜티의 지분 매각도 검토하고 있다.

특히 최태원 SK 회장이 강조한 AI·반도체·에너지 솔루션 등 성장 분야 사업을 위한 기회 확보에 '선택과 집중' 전략이 발판이 될 전망이다. 최 회장은 지난 6월 열린 경영전략회의에서 "그룹 역량을 활용해 AI 서비스부터 인프라까지 'AI 밸류체인 리더십'을 강화해야 한다"고 강조했다.

한편 SK이노베이션과 SK E&S의 합병안 통과 후 통합 법인 출범까지는 주식매수청구권 행사가 변수로 남아있다. 합병에 반대하는 주주들은 이날부터 다음 달 19일까지 주식매수청구권을 행사할 수 있다. SK이노베이션은 주식매수청구 규모가 8000억원을 넘어서면 '합병 조건 변경'이나 '계약 해제'를 할 수 있다고 공시한 바 있다. 다만 주식매수청구권이 합병의 발목을 잡을 가능성은 낮다는 분석이다.

박상규 SK이노베이션 사장은 주총에서 "한도액(8000억원)은 과거 합병 사례를 판단해 설정한 것으로, 예상한 범위 내에 주식매수청구권이 나오지 않을 것으로 기대한다"며 "금액이 지나치게 많으면 고민이 되긴 하겠지만, 회사 내부에서 보유한 현금이 1조4000억원 이상이라 감당 못 할 것은 아니라고 본다"고 밝혔다.

yon@fnnews.com 홍요은 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지