[파이낸셜뉴스] 【서울=박종원기자, 도쿄=김경민 특파원】 미국의 금리인하가 초읽기에 들어가면서 주요 경제 대국들이 긴장하고 있다. 코로나19의 세계적 대유행(팬데믹)이후 전 세계적인 금리 인상을 주도했던 미국이 약 30개월 만인 이달 금리 인하를 준비하고 있다. 미국보다 3개월 먼저 금리를 내렸던 유럽과 경기 침체를 겪는 중국은 금리를 더 내릴 디딤돌을 얻었으며, 17년 만에 금리를 올린 일본은 엔 가치 방어가 수월해 질 전망이다.

■눈치 보는 유럽...美 따라 금리 더 내릴 수도

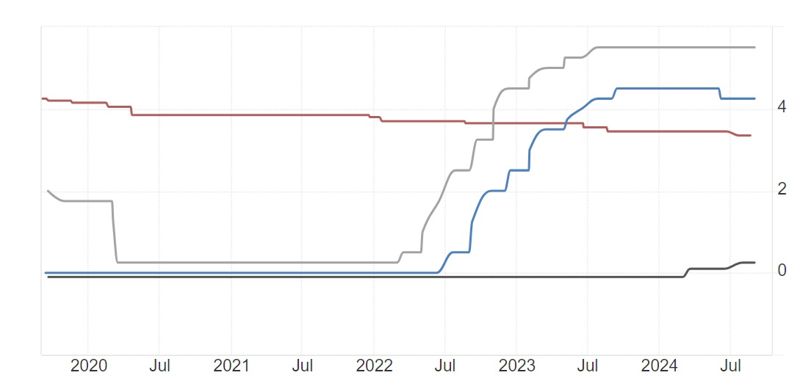

팬데믹 불황 극복을 위해 0~0.25%의 '제로 금리'를 유지하던 미국 연방준비제도(연준)는 2022년 3월부터 물가 상승 억제를 위해 기준 금리를 올렸다. 연준은 지난해 7월까지 금리를 올린 다음 이달까지 24년 만에 최고 수준의 금리(5.25~5.5%)를 유지하고 있다. 유로존(유로 사용 20개국)의 유럽중앙은행(ECB)은 팬데믹 이전부터 0% 금리를 유지했으나 연준과 마찬가지로 물가를 잡기 위해 2022년 7월부터 금리를 올렸다. ECB는 연준이 금리 인상을 멈춘 이후 약 3개월이 지난 지난해 10월에 4.5%에서 금리를 동결하더니, 올해 6월에 연준보다 일찍 0.25%p 금리 인하에 나섰다.

연준의 금리 변동을 따라가던 ECB가 먼저 움직인 이유는 유로존 경기가 미국보다 좋지 않았기 때문이다. 루이스 데 귄도스 ECB 부총재는 올해 1월 연설에서 유로존 경기가 이미 지난해 4·4분기에 침체 단계라고 주장했다. 유로존 최대 경제 대국인 독일의 올해 2·4분기 국내총생산(GDP)은 전 분기 대비 0.1% 감소했고 유로존의 8월 제조업 구매관리자지수(PMI)도 26개월 연속 경기 위축을 나타냈다.

연준의 제롬 파월 의장이 지난달 예고한대로 금리를 낮춘다면 당장 이달 18일 연준 회의에서 내릴 수 있다. 올해 ECB의 남은 금리 결정 회의는 이달 12일과 10월 17일, 12월 12일까지 3차례다. 경기 부양을 위해 계속 금리를 내려야 하는 ECB는 미국이 유로존에 맞춰 금리를 내려 준다면 미국과 금리 차이에 따른 자본 유출 걱정을 덜게 된다. 지난 7월 미국 경제매체 야후파이낸스에 따르면 같은달 85명의 이코노미스트가 참여한 설문조사 결과, 약 81%에 달하는 69명은 올해 ECB가 2차례(9·12월) 금리를 내린다고 예상했다.

다만 유럽에서는 여전히 금리 인하에 조심스럽다. 고금리 기조로 억눌렀던 물가가 금리 인하로 다시 치솟을 수 있기 때문이다. 유로존의 8월 소비자물가상승률은 2.2%로 3년 만에 가장 낮았으며 ECB 목표(2%)에 근접했다. 요하힘 나겔 독일 중앙은행(분데스방크) 총재는 4일 인터뷰에서 "섣불리 환호하고 자찬해선 안 된다"며 "금리인하 이후에도 ECB의 통화정책은 여전히 긴축적"이라고 밝혔다.

■中 역시 돈 풀 수 있어, 日 '엔저' 공포 줄어

ECB 외 다른 중앙은행들 역시 미국이 금리를 내린다면 돈을 풀기 수월해진다. 미국 경제매체 CNBC는 2일 보도에서 중국, 영국, 스위스, 스웨덴, 캐나다, 멕시코 등에서 이달 연준의 금리 인하를 의식해 금리를 내린다고 추정했다.

팬데믹 이후 수요 감소 및 부동산 경기 침체로 불황에 빠진 중국에서는 사실상 기준금리 역할을 하는 1년 만기 대출우대금리(LPR)가 팬데믹 이전인 2019년 8월에 4.25%에 달했으나 지난 7월 기준 3.35%까지 꾸준히 떨어졌다. 앞서 인민은행을 비롯한 중국 금융당국은 경기 부양 필요성에도 불구하고 위안 가치 방어 및 자본 유출 억제를 위해 금리 인하를 최대한 자제했다. 중국 투자사 유샤인 인베스트먼트의 쉬용빈 금리 전략가는 지난달 미국 매체들을 통해 연준의 금리 인하 가능성을 지적하고 "인민은행이 올해 적어도 1~2회 금리를 낮출 수 있으며 상황에 따라 9월에 인하할 수도 있다"고 주장했다.

반면 올해 상반기 대규모 자본 유출과 엔 가치 하락을 겪었던 일본은 지난 7월에 17년 만에 금리를 올리면서 환율 방어 및 물가 억제에 나섰다. 우에다 가즈오 일본은행(BOJ) 총재는 지난 3일 정부 경제재정자문회의에 제출한 자료를 통해 경제 및 물가 전망이 예상대로 진행된다면 금리를 계속 올리겠다고 밝혔다. 일본 노무라증권의 오카자키 고헤이 수석 이코노미스트는 5일 중국 경제매체 차이신글로벌을 통해 BOJ가 현재 0.25% 수준인 기준 금리를 오는 12월에 또 올린다고 예상했다. 노무라증권도 BOJ가 12월에 금리인상을 단행하고, 내년 4월과 7월에도 추가 금리인상에 나설 것으로 전망했다. 노무라증권은 "민간 소비를 중심으로 경제가 견조한 회복세를 보여야 하며 내년 봄 임금 협상에서 유리한 결과가 나와야 한다"면서 "올해 말까지 정치적 불확실성이 낮아지는 것도 필요하다"고 설명했다. 만약 연준이 금리를 내리고 BOJ가 금리를 올릴 경우, 두 국가의 금리 차이가 좁혀지면서 일본의 자본 유출 및 엔 가치 하락 현상이 주춤해질 전망이다.

한편 미국 등 주요국이 금리 인하로 경기 부양에 나서더라도 금 가격은 계속 오를 것으로 추정된다. 현재 투자시장에서는 지정학적 위험으로 인해 안전자산 수요가 증가하고 있지만, 안전자산 중 하나인 미국 달러는 연준의 금리 인하 이후 가치 하락이 예상된다. 미국 투자은행 골드만삭스는 3일 보고서에서 온스(31.1g) 당 2500달러 중반의 금 선물 가격이 내년 초에 2700달러(약 359만원)까지 오른다고 예상했다. 이어 중국의 불황이 해소되기 전까지 석유와 구리 등 주요 산업 원자재 가격이 회복되지 않는다고 분석했다.

pjw@fnnews.com 박종원 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지