관련종목▶

성과급을 비롯한 일회성 비용 1.2조 이상 추정...DS부문 영업이익 5조 추정

非메모리사업, 1조 중후반대 적자 예상

전분기 대비 HBM·서버향 DDR5 매출 상승

R&D 투자액 올해 들어 매 분기 최대 이어가고 있어

3분기 8.87조 투자...반도체연구소 2배 확대 나서

4분기, 증권사 예측 평균치 반영하면 306조로 사상 최대 매출 기록

DS부문 매출 올해 100조 시대 열지 주목

非메모리사업, 1조 중후반대 적자 예상

전분기 대비 HBM·서버향 DDR5 매출 상승

R&D 투자액 올해 들어 매 분기 최대 이어가고 있어

3분기 8.87조 투자...반도체연구소 2배 확대 나서

4분기, 증권사 예측 평균치 반영하면 306조로 사상 최대 매출 기록

DS부문 매출 올해 100조 시대 열지 주목

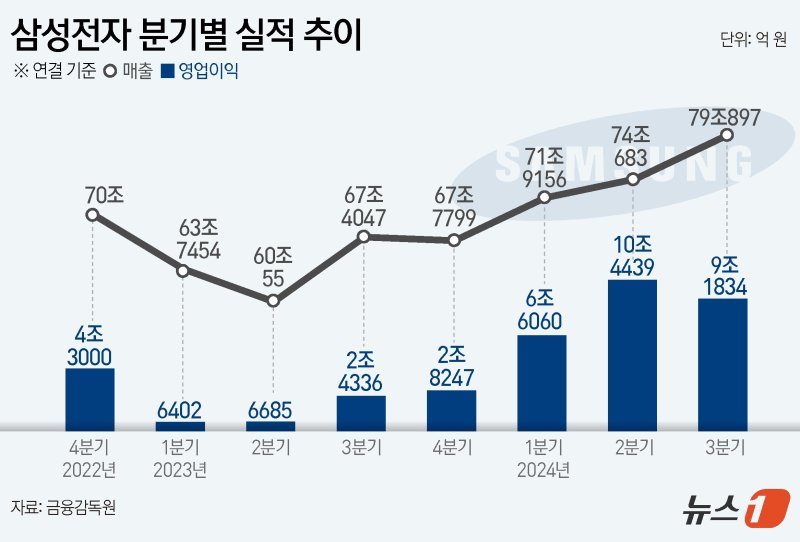

삼성전자는 올해도 역대급 연구·개발(R&D) 투자를 집행하며 초격차 기술 확보에 사활을 건다는 방침이다. 올해 삼성전자의 매출은 증권사 전망에 따르면 300~317조원이 예상되는 가운데, 기존 최대 매출인 2022년 302조2300억원을 넘을 수 있을지 업계의 관심이 모아지고 있다.

메모리 7조원 영업익 추정

일회성 비용 등을 제외 시 DS부문 이익은 5조원이 넘고, 파운드리·시스템LSI 사업부의 적자(1조원 중·후반대 추정) 감안 시 메모리사업부 이익은 최대 약 7조원에 육박할 것으로 추정된다.

모바일 시장의 악화에도 불구하고 AI 및 서버향 고수익 제품이 수익을 방어한 것으로 보인다.

삼성전자 메모리는 전통적으로 국내 경쟁사인 SK하이닉스 대비 모바일 비중이 높다. 3·4분기 메모리 시장은 서버의 경우 지속적 수요 강세를 보인 반면 모바일은 주요 스마트폰 업체들의 재고 조정으로 수요가 약세를 보이는 '디커플링'이 심화됐다.

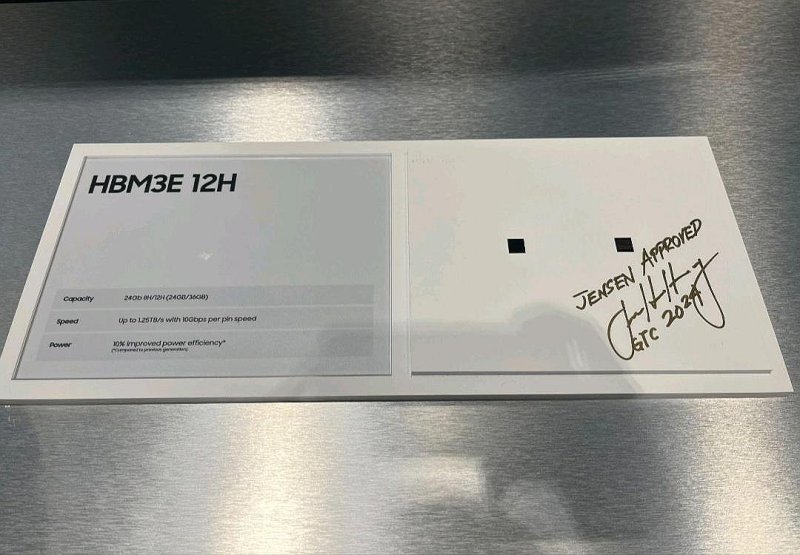

이런 상황에서 삼성전자는 AI 및 서버향 고수익 제품 수요에 적극 대응하면서 수익 방어에 나섰다. 삼성전자는 다양한 고대역폭메모리(HBM) 고객사에 꾸준히 물량을 공급하고 있다. 실제 전분기 대비 HBM 및 서버향 DDR5 매출은 큰 폭으로 증가한 것으로 전해진다.

삼성전자는 레거시 제품 중심의 재고 감축 영향에도 불구하고 D램과 낸드의 평균판매가격(ASP)이 전분기 대비 한자릿수 후반 상승했고, 메모리 매출 역시 증가했다. 전분기 대비 재고평가손 환입 규모 축소, 인센티브 충당 등 일회성 비용, 달러 약세 등은 메모리 이익에 부정적인 영향을 미친 것으로 분석된다.

사상 최대 R&D 이어가며 '초격차' 행보

특히 전체 영업이익이 6조5700억원에 그쳤던 지난해에도 R&D에 역대 최대인 28조3400억원을 투자한 바 있다. 이는 이익의 4배가 넘는 금액으로 사상 처음 매출 대비 R&D 투자 비중이 두 자릿수(10.9%)를 기록했다.

올 들어서도 1·4분기 7조8200억원(역대 1·4분기 최대), 2·4분기 8조500억원(역대 분기 최대)에 이어 3·4분기에도 역대 최대인 8조8700억원을 R&D 비용으로 집행하는 등 매 분기 기록을 경신하며 기술 중심 투자 기조를 이어가고 있다.

특히 삼성전자는 AI 반도체· 고성능 메모리· 서버 관련 제품 등 미래 지향적인 기술에 지속적으로 투자하고 있다. 이를 위해 기흥사업장에 건설 중인 차세대 반도체 R&D 단지에 2030년까지 약 20조원을 투입해 미래 기술을 선도하는 핵심 연구기지로 자리잡게 한다는 계획이다.

삼성전자는 앞으로도 지속적인 R&D 투자를 통해 기술 혁신을 이어갈 계획이다. 반도체연구소를 양적·질적 측면에서 두 배로 키우고, 연구 인력과 R&D 웨이퍼 투입을 확대해 글로벌 반도체 시장에서의 리더십을 확고히 한다는 전략이다.

한편 증권사 전망에 따르면 올해 매출은 컨센서스(시장 전망치) 기준 최저 300조원에서 최대 317조원이 예상된다. 기존 최대 매출은 2022년 302조2300억원이다.

rejune1112@fnnews.com 김준석 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지