■한국은행 '2024년 하반기 금융안정보고서'

은행은 외화자산-부채 비슷해 손익 영향 제한적

보험회사의 지급여력비율도 환율 상승 영향↓

증권사는 환율 상승하면 영업용순자본도 함께 늘어

자산운용·여신전문금융회사도 부담 크지 않아

은행은 외화자산-부채 비슷해 손익 영향 제한적

보험회사의 지급여력비율도 환율 상승 영향↓

증권사는 환율 상승하면 영업용순자본도 함께 늘어

자산운용·여신전문금융회사도 부담 크지 않아

■은행·보험사, 환율 상승에 따른 악영향↓

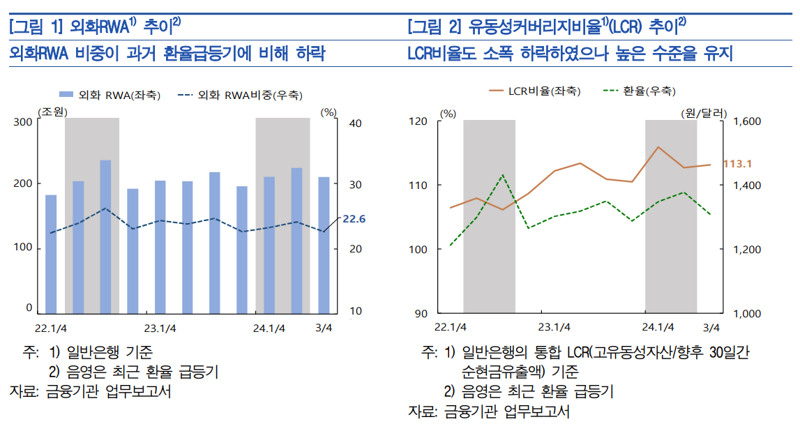

또 환율 상승에 따른 위험가중자산(RWA)의 원화환산액 증가로 총자본비율이 하락할 수 있으나 외화RWA 비중이 2024년 3·4분기 말 22.6%(일반은행 기준)로 직전 환율 급등기(2022년 3·4분기말 26.2%)에 비해 낮아 환율상승에 따른 영향이 비교적 제한적이라는 설명이다. 유동성커버리지비율(LCR)의 경우에도 외환파생상품 관련 증거금 납부로 하락 압력이 있겠으나 은행들의 보수적외화유동성 관리 등으로 하락폭이 크지 않을 것으로 예상됐다.

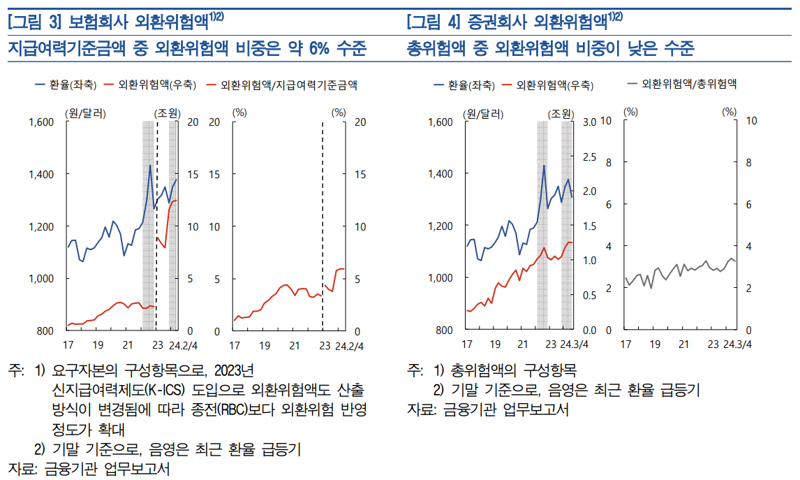

업권별로 보면 보험회사의 자본적정성 지표인 지급여력비율(K-ICS)은 환율 상승의 영향을 크게 받지 않을 것으로 평가됐다. 환율 상승이 비헤지 외화자산의 원화 환산액을 증가시켜 가용자본을 일부 늘릴 수 있으나 대부분의 외화자산이 헤지되어 있기 때문이다.

한은은 특히 요구자본의 하나로 산출되는 외환위험액이 환율 상승 시 증가할 수 있으나 헤지를 통해 위험경감을 반영할 수 있는 데다 외환위험액 비중이 낮아 영향이 크지 않을 것이라고 내다봤다. 유동성 측면에서도 환헤지 비용 상승으로 추가 원화자금이 필요하거나 변동증거금 납입 요구가 발생할 가능성이 있으나, 보험회사의 원화채권 보유 규모를 고려할 때 대응 가능할 것으로 판단했다.

■증권사 등 기타업권도 부정적 효과 제한적

한은은 환율 상승에 따른 외환위험액과 외화자산 관련 신용위험액확대 효과도 총위험액에 반영되는 정도가 크지 않아 제한적이라고 봤다. 원화증권을 담보로 한 외화 RP 매도 거래에서도 환율 상승으로 인한 추가 담보 납입부담이 커질 수 있으나, 고유동성 자산 보유 규모를 감안할 때 유동성 부담이 크지 않다는 설명이다.

자산운용회사의 펀드와 여신전문금융회사의 경우 환율 상승이 주로 유동성에 영향을 미칠 수 있다고 봤다. 자산운용회사의 경우 환헤지 갱신 과정에서 추가 원화 자금이 필요할 수 있으나, 일반적으로 증거금 추가 지급의무가 없어 환율 상승에 따른 외환 파생거래 관련 증거금 납입 부담은 크지 않을 것이라고 평가했다. 여신전문금융회사는 대부분의 외화부채를 통화스왑 등을 통해 헤지하고 있어 환율 상승의 영향은 제한적이라고 내다봤다. 외국환 포지션도 매도초과 상태지만 규모가 작아 환율 상승 영향이 미미할 것으로 판단했다.

다만 한은은 단기적 자금수요와 환율 급등이 맞물릴 경우 일부금융기관들이 유동성 관리에 어려움을 겪을 가능성에 주의해야 한다고 봤다. 한은은 “환율 급등 시 자금 수요가 단기에 집중되지 않도록 외환스왑 만기 장기화를 유도하는 등의 정책적 노력을 강화할 필요가 있다”며 “은행은 환율 상승기의 위험가중자산 관리에 더욱 유의해야 할 것”이라고 말했다.

eastcold@fnnews.com 김동찬 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지