초저금리일 때 '영끌'로 매입

3년간 4대銀 관련대출 35조 급증

금리 1년새 1.89%p 뛰어 4.54%

코로나 이전보다 공실률도 증가

부실위험 커질라 은행들도 긴장

3년간 4대銀 관련대출 35조 급증

금리 1년새 1.89%p 뛰어 4.54%

코로나 이전보다 공실률도 증가

부실위험 커질라 은행들도 긴장

!["월세수익보다 대출이자가 더 나가요" 빌딩 푸어 된 건물주들[고금리 후폭풍]](https://image.fnnews.com/resource/media/image/2022/10/16/202210161845292999_l.jpg)

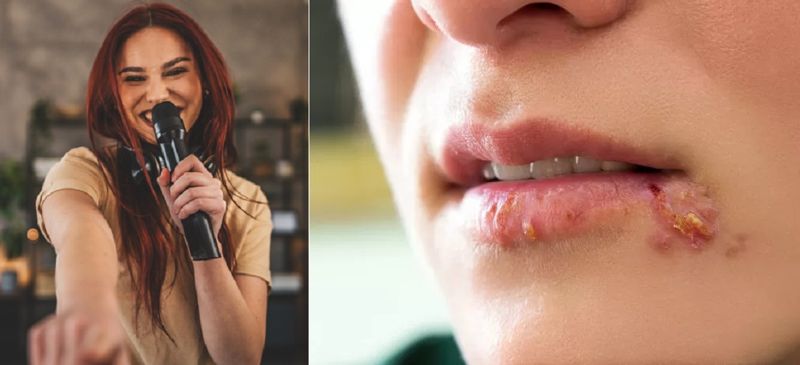

#. A씨는 요즘 건물 때문에 고민이 많다. 자녀들이 커가자 늘어나는 생활비에 보다 공격적인 투자에 나서 서울 강남에 건물을 한 채 장만했다. 은행 대출이 80% 정도로, 내야 할 이자가 상당하지만 월세로 발생하는 수익이 약간 더 많다는 판단에서였다. 하지만 코로나19와 고금리가 함께 찾아오면서 상황이 바뀌었다. 대출이자가 금세 월세를 뛰어넘었다.

가파른 금리상승의 여파는 건물주도 피해 가지 못했다. '현금부자' 건물주는 많지 않기 때문이다. 매달 받는 월세로 건물에 낀 대출을 갚아왔는데 대출이자가 비싸지면서 월세로 빚만 갚기에도 버거운 상황에 놓였다. 실제 4대 시중은행의 부동산 및 임대업 대출금은 지난 3년간 39조원이나 급증했다. 기준금리가 0.5%이던 초저금리 시대에 투자 열풍이 맞물리며 '영끌'로 건물을 마련한 사람이 많았다는 뜻이다. 겉으로는 화려하지만 실제 쓸 수 있는 소득은 적은 '빌딩푸어', 은행권에서는 이들이 금리 급등의 최대 피해자일 수 있다고 우려하고 있다. 많은 이들의 부러움을 사곤 하는 이들마저 취약차주와 같은 꼴인 취약 건물주가 될 수 있다는 지적이다.

16일 금융감독원 금융통계정보시스템에 따르면 KB국민·신한·우리·하나은행 등 4대 시중은행의 부동산 및 임대업 대출금은 지난 6월 154조2683억원으로 집계됐다.

이는 지난해 말 142조815억원과 비교하면 6개월 동안 8조6018억원 늘어난 수치다. 코로나19 이전인 지난 2019년 6월 말과 비교하면 대출수요가 지난 3년간 꾸준히 39조1787억원 폭증했다. 하지만 지난 1년여 동안 금리가 급격하게 오르면서 상황이 달라졌다. 한국은행 기준금리가 10년 만에 3%대가 되면서 이에 따른 이자부담도 덩달아 늘어나게 됐다.

실제 건물을 구입할 때 받는 대출은 기업대출 중 시설자금대출로 대부분 변동금리다. 한국은행 경제통계시스템에 따르면 지난 8월 신규 취급액 기준 예금은행의 시설자금대출 금리는 4.54%로, 지난 2021년 8월(2.65%)에 비해 2배가량(1.89%p) 늘었다. 같은 기간 전체 기업대출(1.68%p)과 가계대출(1.66%p) 금리 상승폭과 비교했을 때도 상승세가 가팔랐다. 더욱이 2금융권의 출자금대출 한도가 더 높은 탓에 1·2금융 대출을 섞어서 쓰는 경우가 많은데 이럴 경우 금리 부담은 더 커진다.

상당수 건물주는 코로나19를 겪으면서 높아진 공실률로 인한 수익률 부진 문제를 견뎌내고 있었다. 엔데믹으로 공실률이 소폭 높아지며 회복하는가 싶더니 금리인상으로 다시 한번 위기를 맞게 된 것이다. 한국부동산원 통계에 따르면 지난해 4·4분기 서울 지역 중대형 상가 공실률은 10.0%까지 올랐다. 올 2·4분기 9.5% 수준으로 떨어졌지만 코로나19 이전인 지난 2019년 3·4분기(7.5%)와 비교했을 때는 여전히 높은 수준이다. 중대형 상가뿐 아니라 소규모 매장용 상가도 지난 2019년 3.4%에 불과하던 3·4분기 공실률이 지난 2·4분기에는 6.1%로 집계됐다.

건물 입주를 원하는 세입자가 많지 않다면 은행 이자가 높더라도 월세를 높여 부르기 부담스러워진다. 이에 은행권에서는 건물주가 부실 위험에 노출될 가능성이 커지고 있다고 우려한다. 일부 은행은 여신 담당 부행장이 직접 나서 취약 건물주를 챙겨보기 시작한 것으로 알려졌다.

은행권 관계자는 "임대사업자들이 현금이 많아서 순수하게 자기 건물을 사는 사람은 잘 없을 것"이라며 "이자는 늘어나는데 월세는 재계약 전까지 똑같으니 금융비용 부담이 커질 수밖에 없다"고 말했다.

다른 은행권 관계자는 "예상 임대소득을 감안해 맞춰 대출을 하는데 이자가 높아지는 상황에 건물 공실마저 많으면 세금과 이자만 꼬박꼬박 내야 하는 상황에 처한다"면서 "내부적으로는 내년 상반기에는 빌딩푸어 이슈가 본격화될 것으로 보고 있다"고 했다.

seung@fnnews.com 이승연 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지