보험연구원 리포트 '공동재보험 활성화 방안'

보험사 금리위험 증가하면서 공동재보험 수요 뛰어

2020년 이후 체결된 7건 계약 중 6건은 '자산이전형'

자산보유의무 경감 및 규제 모호성 해소 등이 과제

보험사 금리위험 증가하면서 공동재보험 수요 뛰어

2020년 이후 체결된 7건 계약 중 6건은 '자산이전형'

자산보유의무 경감 및 규제 모호성 해소 등이 과제

[파이낸셜뉴스] 금리 하락에 따라 고금리 상품을 보유한 보험회사의 금리위험이 증가할 것으로 예상되면서 공동재보험 수요가 증가할 전망이다. 이에 공동재보험 시장 활성화를 위해 국내 소재 해외재보험회사의 재재보험 시 국내자산 보유 의무 경감, 본사 중개 역할 허용 등을 검토하고 규제의 모호성을 해소할 필요성이 제기됐다.

27일 김석영 보험연구원 연구위원과 노건엽 연구위원은 보험연구원 리포트 '공동재보험 활성화 방안'을 통해 이같이 밝혔다.

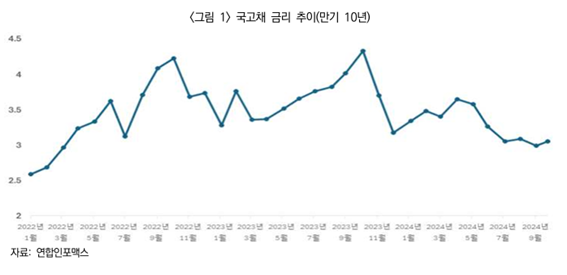

김 연구위원과 노 연구위원에 따르면, 국내 국고채 10년물 금리는 지난해 10월 말 4.335%에서 지난달 말 2.992%로 11개월 만에 134.3bp나 하락했다. 최근 국내 소비자물가지수 안정화 및 미국 정책금리·국내 기준금리 인하 등으로 인해 지속적으로 하락할 전망이다.

통상 금리 하락 시 보험사의 가용자본뿐만 아니라 요구자본에도 영향을 미쳐 금리위험액 증가로 인해 지급여력비율 감소 위험성이 높아진다. 그러나 공동재보험은 보험위험뿐만 아니라 금리위험을 재보험회사로 이전할 수 있어 보험회사의 요구자본 축소를 통해 지급여력비율을 개선할 수 있다. 금리 하락으로 새 회계기준(IFRS17)의 회계상 자본이 감소하는 것에 대한 대응방안으로도 언급된다.

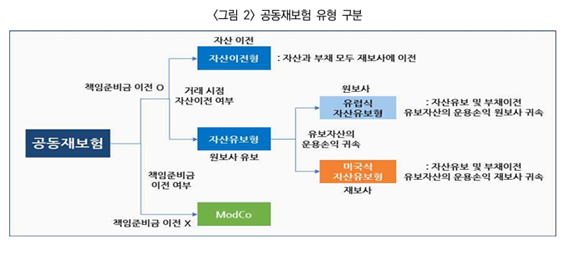

공동재보험은 원수보험회사가 위험보험료, 저축보험료 등 영업보험료 전체를 재보험회사에게 출재해 보험위험뿐 아니라 금리위험 등 다른 위험도 재보험회사에게 이전하는 재보험이다. 2020년 도입 당시 새로운 제도(IFRS17, K-ICS)와 저금리 지속 상황이 맞물리자 자본관리의 중요성으로 인해 부채 조정을 통한 자본관리방안으로 도입됐으며 보험사는 경영효율화의 방안으로 활용해 왔다.

공동재보험은 자산 이전 및 운용 손익 귀속 여부에 따라 다양한 유형이 존재한다. 그러나 2020년 이후 거래된 총 7건의 공동재보험 계약 중 6건이 자산이전형이었으며 1건은 자산의 운용손익이 원수보험사에 귀속되는 유럽식 자산유보형이었다. 유보자산의 운영손익이 재보험사에 귀속되는 미국식자산유보형 공동재보험은 불명확한 기준으로 거래가 한 건도 이뤄지지 않았다.

이렇듯 현재 국내 원수보험회사들은 자산유보형 공동보험보다는 자산이전형 공동재보험을 선호하나 공동재보험 자산이전형은 국내자산보유의무와 국경 간 거래에 관한 규제에 영향을 받는 상태다. 자산이전형과 유사한 미국식 자산유보형은 관련 법규 및 규정이 정비되지 않아 거래되지 못하고 있다.

현재 국내 소재 해외재보험회사들은 모두 지점으로 유지되고 있어 보험계약에 따른 책임준비금에 해당하는 자산을 국내에 보유해야 함에 따라 해외투자가 불가능하다. 세계적인 해외재보험회사들과 공동재보험 거래를 할 경우 국경 간 거래 관련 규제로 국내지점의 도움을 받을 수 없는 상태다.

따라서 국내 원수보험회사들의 공동재보험의 수요 등을 고려하고, 시장 경쟁을 통한 자산이전형 공동재보험 시장 활성화를 위해 여러 방안을 검토해야 한다는 조언이다. 국내 소재 해외재보험회사가 공동재보험계약을 체결한 후 자산 운용 등을 위해 본사로 재재보험을 출재할 경우 자산보유의무를 경감해 주고, 미국식 자산유보형 공동재보험 관련 제도를 정비하는 등의 방안이 언급됐다.

김 연구위원과 노 연구위원은 "공동재보험 시장의 경쟁 촉진을 통해 △효율적 재보험 활용을 통한 보험회사의 경영효율 향상 △시장 경쟁을 통한 재보험 비용 절감을 기대할 수 있다"며 "현재는 국경 간 거래 가능성을 매우 좁게 허용하고 있는데, 국내 소재 해외재보험회사의 해외 본사 중개역할을 허용할 시 향후 국내 소재 해외 원수보험회사의 본사에서 국내 법인의 중개 역할을 요청할 가능성도 있다"고 예측했다.

yesji@fnnews.com 김예지 기자

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지