기업부채 GDP 대비 122%로 급증

야당은 돈 풀라고 정부 압박 계속

야당은 돈 풀라고 정부 압박 계속

기준과 시기에 따라 다르지만 우리나라 3대 경제주체의 부채 총액은 지난해 말 기준으로 6000조원을 돌파했을 것으로 추정된다. 국제결제은행(BIS)이 발표한 지난해 3·4분기 말 기준 가계·기업·정부의 총부채는 5988조1910억원인데 증가 추세로 보면 확실하다. '부채공화국'이라는 말이 틀리지 않다.

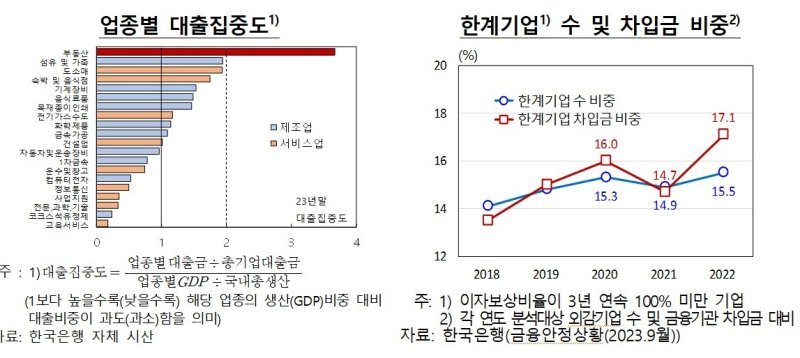

20일 한국은행이 '우리나라 기업부채 현황 및 시사점'이라는 보고서를 내놓았다. 보고서에 따르면 국내 기업부채는 지난해 말 2734조원으로 2018년부터 6년간 136조원이나 늘었다.

문제는 부채가 급증한 첫 번째 원인이 부동산 투자였다는 사실이다. 적정 수준의 부채는 기업 운영을 원활하게 하는 데 도움이 된다. 미래를 위한 투자나 단기적 운영자금으로 돈을 빌려 기업은 사업을 키우고 공장을 돌리는 것이다. 기업이 돈을 빌려도 투자에 써야 발전할 텐데 비생산적인 부동산 투자는 투기를 부추기고 가격 등락에 따른 리스크도 크다.

한은은 국내 기업의 부채비율이 독일(200%), 일본(145%) 등과 비교해 안정적이라고 했지만 외국 기관들은 그렇게 보지 않는다. 지난 3월 BIS의 발표에 따르면 우리나라 신용 갭은 지난해 3·4분기 말 10.5%로 14분기 연속 10%를 넘었다. 신용 갭이란 명목 GDP 대비 민간신용(가계부채와 기업부채의 합) 비율이 장기 추세를 얼마나 벗어났는지 보여주는 부채 위험평가 지표다. 신용 갭이 10%를 넘어서면 경보 단계로 보는데 민간신용이 증가한 데는 가계보다 기업이 더 큰 비중을 차지했다.

BIS의 지적은 따끔하다. 각국이 긴축정책을 펴고자 금리를 올렸는데 실패한 나라는 한국밖에 없다는 것이다. 금리가 올라도 우리나라 기업과 가계는 빚을 계속 냈다는 것이다. 더 큰 걱정은 민간 부문이 아니라 국가부채다. 저출산과 고령화의 여파로 2045년쯤 되면 국가부채가 GDP를 넘어설 것이라고 최근 블룸버그가 보고서를 통해 밝혔다.

현재 57% 수준인 GDP 대비 국가부채 비율은 2030년경 70%를 넘어서 2050년이면 120%를 기록할 수 있다는 것이다. 이런 전망은 보통의 상식을 가진 국민이라면 쉽게 이해할 수 있다. 전체 인구와 노동력이 감소하면 세수는 줄어들 수밖에 없고, 벌써 그런 현상이 나타나고 있다. 반면 고령화는 복지수요를 급증시켜 나라의 큰 걱정거리가 될 수 있다.

빚이 많으면 가계나 기업이나 최악의 경우 파산에 내몰린다. 국가라고 해서 버텨내지 못한다. 세금 낼 사람은 줄어드는데 써야 할 곳이 늘어나면 감당할 수 없는 상황에 이를 수 있다. 세계는 우리를 심각하게 바라보는데 우리만 느긋하다. 야당은 허리띠를 졸라매자고 같이 나서야 할 판에 줄기차게 돈을 풀자고 정부를 압박한다.

우리가 겪었던 크고 작은 위기를 보면 위기는 한순간에 찾아온다. 가계뿐만 아니라 기업까지 빚을 내 부동산 투기에 나서는 현실은 매우 위험하다. 지금도 거품이 끼어 있는 부동산 가격이 급락하면 외환위기 때처럼 잠깐 사이에 망국의 위기에 빠질 수 있다. 그런데도 우리 경제주체들은 여전히 만사태평인 것처럼 보인다.

※ 저작권자 ⓒ 파이낸셜뉴스, 무단전재-재배포 금지